시스템 구축은 해놨지만…브로커리지 점유율 차이 불가피

IB·S&T 등 다각화 시도에도 "대형 證 대비 확장에 한계"

-

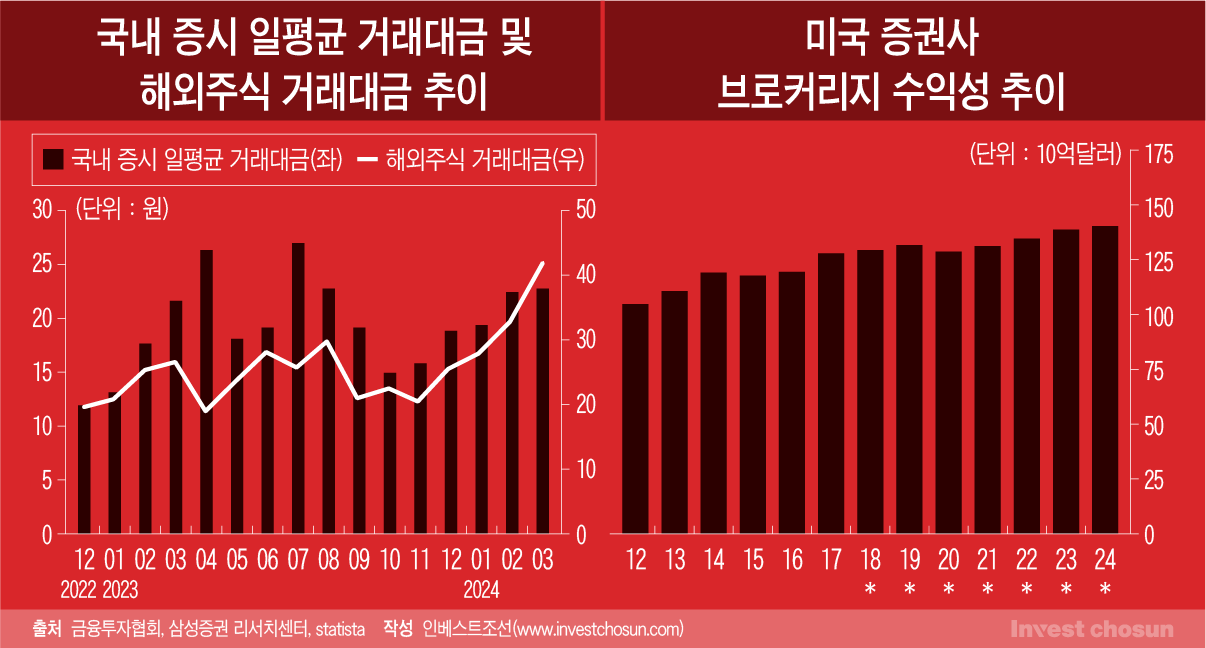

올해 상반기 국내 증권사들은 자산관리(WM) 부문 호조에 힘입어 실적 개선을 꾀했다. 밸류업 프로그램 기대감과 미국 기술주에 대한 투자자들의 관심이 높아지며 국내외 주식 거래가 크게 늘고, 금리 하락으로 운용수익이 증가한 덕이다.

하지만 수익증가는 어디까지나 대형사에 국한된 일이다. 대형 증권사에 비해 해외주식 브로커리지 시장 점유율이 상대적으로 낮은 중소형 증권사들은 이에 대한 반사이익을 얻지 못했다. IB를 비롯한 다른 부문에서도 대형사와의 격차가 커지고 있다. 하반기 시장 변동성이 클 것이란 전망이 나오는 가운데 대형사와 중소형사간 양극화가 심화할 것이란 전망이다.

올해 상반기 국내 대형 증권사들의 순이익은 대체로 전년동기 대비 두자릿수 증가세를 보였다. 실제로 자기자본 상위 10개 증권사(대신증권, 메리츠증권, 미래에셋증권, 삼성증권, 신한투자증권, NH투자증권, KB증권, 키움증권, 하나증권 ,한국투자증권)의 2분기 순이익 합산액은 1조8796억원으로 집계됐다. 이는 전년동기 대비 57% 증가한 값이다.

반면 중소형 증권사들의 상반기 실적은 일부 부진한 모습이 나타났다. 주로 부동산 프로젝트파이낸싱(PF) 관련 추가 대손충당금을 적립한 여파가 컸다. 주로 자기자본 4조원 미만인 증권사들이 그러했다. 실제로 다올투자증권은 상반기 217억원의 순손실을 냈다. 한화투자증권의 영업이익은 43억원으로 전년 동기대비 90% 넘게 감소했다. BNK투자증권은 지난해 상반기(188억원)의 절반 이하 수준인 72억원의 순익을 기록했다.

하반기엔 IB 부문의 실적 기여를 기대하긴 녹록지 않은 상황이다. 올해 상반기 IB 부문을 기반으로 수익성을 제고해온 JP모간체이스 등 미국 증권사들은 하반기 중 잠재적 위험이 발생할 수 있다고 경고하고 있다. 이에 따라 국내 증권사들 또한 하반기 중엔 대외 리스크에 대응하는 한편 소위 '위험전가형 사업'으로 분류되는 브로커리지 부문에 주력해야 할 필요성이 부각되고 있다.

해외주식 위탁매매, 주요 수익원으로 부상…대형證만 독식

대형증권사들의 경우 IB부문 보다는 WM부문의 기여도가 여느때보다 컸다. 상반기 기준 순익 1위에 오른 한국투자증권의 WM부문 잔고는 반년 새 10조원 가까이 늘어난 것으로 나타났다. 삼성증권 또한 리테일부문에서 고객 수와 예탁 자산을 꾸준히 늘리면서 전년동기 대비 26.4% 늘어난 5110억원의 순익을 기록할 수 있었다. KB증권도 트레이딩 및 브로커리지 관련 영업익 증가로 상반기 순익은 전년동기 대비 50% 넘게 늘었다.

올해 유독 해외주식 거래가 크게 늘어난 여파라는 분석이다. 한국은행에 따르면 한국의 대외지급능력을 의미하는 순대외금융자산 잔액은 해외주식 거래 활성화로 역대 최대값을 기록했다. 미국 증시 호황과 인공지능(AI) 산업 성장에 대한 기대감으로 미국 기술주의 주가가 급등한 것이 영향을 미쳤다는 설명이다. 시장금리 하락 덕에 채권 평가익 증가하며 실적이 개선된 부분도 있다는 지적이다.

하반기에도 이같은 분위기는 이어질 수 있다는 설명이다. 8월 들어 국내 주식시장은 부진한 모습을 보이는 중이다. 이달초 블랙먼데이를 겪은 이래 주가가 반등하는 모습이 나타나긴 했지만, 이같은 증시 변동성은 하반기 중 여러차례 맞닥뜨릴 이슈일 수 있다는 지적이 적지 않다. 게다가 투자심리 약화를 견인할 수 있는 금융투자소득세(이하 금투세) 폐지 논의 또한 지지부진한 상태다. 이에 따라 국내 주식에 대한 투심이 약화될 수 있다는 분석이 나온다.

다만 중소형 증권사들은 브로커리지 점유율이 대형 증권사에 비해 낮은 부분이 약점으로 작용할 수 있다. 올해 1분기 기준 외화증권 수탁수수료 수입 10위권에는 토스증권 한 곳을 제외하곤 대형 증권사들이 대거 포함된 것으로 나타난 바 있다. 2분기 기준으로도 미래에셋증권의 해외주식 자산은 30조원을 돌파했고 삼성증권은 해외주식 수탁수수료가 2023년 대비 53.3% 증가한 것으로 나타났다.

-

중소형 증권사들은 다소 뒤늦게 해외주식 위탁매매에 뛰어들었다는 평가다. 해당 부문의 수수료 수익 비중이 11%를 기록하기 시작한 2021년부터 관련 서비스 강화에 공을 들여왔다. 당해 DB금융투자와 신영증권은 해외주식 거래 서비스를 오픈했고, 하이투자증권은 대상 시장에 미국을 추가했다.

중소형 증권사들이 다소 늦게 해외주식 위탁매매 시장에 뛰어든 와중 대형 증권사들은 수수료 인하 경쟁은 치열해지는 모습이다. 자본력이 떨어지는 중소형사 입장에선 대형사보다 발빠르게 수수료 경쟁에 들어가기 힘든 상황이다.

마땅한 먹거리 없는 중소형證...다른 부문도 대형사와 격차 심화

이에 따라 사업 다각화의 중요성 또한 부각되고 있다. 대형 증권사들의 경우 IB, S&T 등 WM부문 손익 감소를 보완할 만한 사업부문이 갖춰져 있지만 중소형 증권사는 한계가 있을 수 있다는 지적이다.

한 증권사 관계자는 "BNK투자증권, 유진투자증권 등은 대형 증권사로부터의 인력영입을 통해 IB부문 강화를 꾀하는 등 새로운 먹거리를 마련하려고 하지만 증권사 체급 차이에 따라 수임 가능한 딜(Deal) 규모가 작은 탓에 IB 부문 강화를 꾀하는 데 일부 한계가 있을 수 있다"라며 "일부 은행계 중소형 증권사들은 위험가중자산(RWA) 관리 기조에 따라 세일즈앤트레이딩(S&T) 부문에 힘을 주기 어려운 한계도 있다"라고 말했다.

일부 국내 중소형 증권사들은 부동산 PF 부실 영향에서 여전히 자유롭지 못한 상태기도 하다. 2분기 들어 금융당국이 부동산 PF 연착륙 조치를 위한 정책을 내놓으면서 부동산 PF 대손충당금 적립 부담이 가중, 중소형 증권사의 실적 개선을 어렵게 했다.

한 증권사 관계자는 "하반기 금리 인하 가능성이 거론되면서 부동산 PF 신규 딜에 증권사들이 관심을 보일 수 있다는 예측이 있지만 사실 이 또한 부실이 덜한 증권사들이나 가능하다"라며 "상반기에 얼마나 벌어두었는지, 그리고 하반기에 손실을 얼마나 최소화할 수 있는지 여부가 중요한 한 해인 만큼, 위험전가형 사업에 가까운 브로커리지에 집중하고 리스크는 최소화하는 노력을 각 증권사별로 기울일 것으로 보인다"라고 말했다.