사학연금도 2023년 건설채 매입 금액 '0원'

태영건설 사태 이후 건설업종 경계감 고조 영향

건설사 조달 금리 상승으로 이어져

-

채권업계 '큰손' 국민연금공단이 건설사 채권 매입을 크게 줄였다. 태영건설 사태 이후 건설업종에 대한 경계감이 높아진 영향이다.

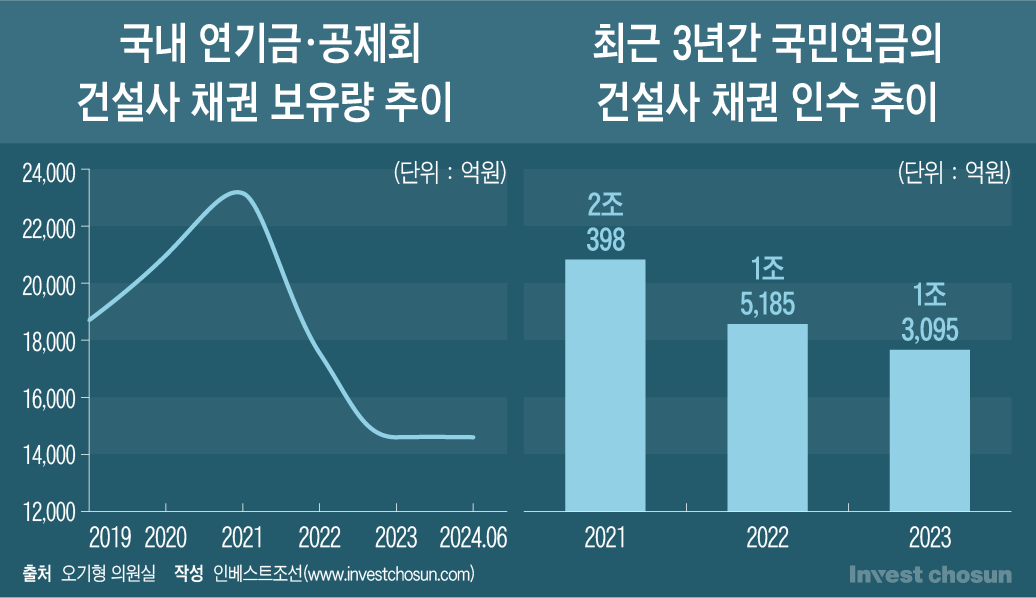

국회 기획재정위원회 소속 오기형 의원실에 따르면 국민연금의 건설사 채권 보유액은 지난 2021년 2조398억원에서 2023년 1조3095억원으로 40% 가까이 줄었다. 감소액은 7303억원에 달한다. 태영건설 사태가 발생한 지난 2023년에도 2000억원 이상 투자 규모를 줄였다.

국민연금이 지난해 말 매입한 건설채는 현대건설(평가금액 2894억원), GS건설(1609억원), 롯데건설(1483억원), 태영건설(102억원), KCC건설(100억원), DL건설(99억원) 등이 전부다.

국민연금의 건설사 채권 투자 감소는 전체 연기금 및 공제회의 추세를 주도하고 있다. 국내 10개 기관 투자자들의 건설사 채권 보유량은 2021년 약 2조4504억원에서 2023년 1조5986억원으로 35% 감소했는데, 이는 주로 국민연금의 감소에 기인한 것으로 분석된다.

사립학교교직원연금공단(사학연금)도 국민연금과 비슷한 행보를 보였다. 사학연금은 2019년 828억원이던 건설사 채권 보유량을 2023년 '0원'으로 완전 정리한 것으로 나타났다.

국민연금은 매년 국내 채권에 300조원 이상을 투자하고 있다. 전체 자산의 30% 비중으로, 회사채는 약 9% 수준에 달한다. 그럼에도 건설채 부문 투자를 줄이는 이유는 업종 불황에 따른 리스크 증가 영향으로 풀이된다. 부동산 경기 침체와 금리 상승으로 인해 건설사들의 재무 상황이 악화된 까닭이다.

-

지난해 발생한 태영건설의 워크아웃(법정관리) 사태도 국민연금의 투심을 얼어붙게 한 영향으로 평가받고 있다. 유동성 위기에 빠진 건설사들이 늘어나면서, 국민연금을 비롯한 주요 기관투자자들의 건설사 채권에 대해 보수적으로 접근하게 된 상황이다.

한 금융권 관계자는 "대부분의 건설사들이 회사채 수요예측이나 추가 청약 단계에서 부진한 모습을 보이고 있는 상황"이라며 "모기업 지원이 없는 중견 건설사들은 채권을 대량 매입하면 휴지 조각이 될 수 있다는 게 주된 인식"이라고 설명했다.

채권시장 큰손 국민연금이 지갑을 닫으면서, 건설사들의 자금조달 비용도 상승할 것으로 보인다. 기관투자자 물량이 개인투자자에게 전가되면서, 건설사들이 더 높은 금리를 제시해야 하는 까닭이다. 자금 조달에 실패한 일부 중소 건설사들은 개발 프로젝트가 지연되거나 취소를 고려하는 상황이다.

롯데건설은 지난달 공모 회사채 발행을 위한 기관 대상 수요예측에서 미매각을 기록했지만, 5%가 넘는 금리를 제시하면서 리테일(개인) 시장에서 물량을 소화했다.

한 기관투자자는 "국민연금을 비롯한 대형 연기금들이 건설업 불황과 금리 불확실성으로 채권 역시 안전자산을 선호하고 있는 것"이라며 "연기금이 매입을 거절하면서 건설사들의 조달 금리가 높아질 수밖에 없다"고 내다봤다.