1조원대 거래 성공…"일부 사례일 뿐"

여전히 큰 매도자-매수자 가격 눈높이

많아진 선택지·펀딩 고전 등은 걸림돌

-

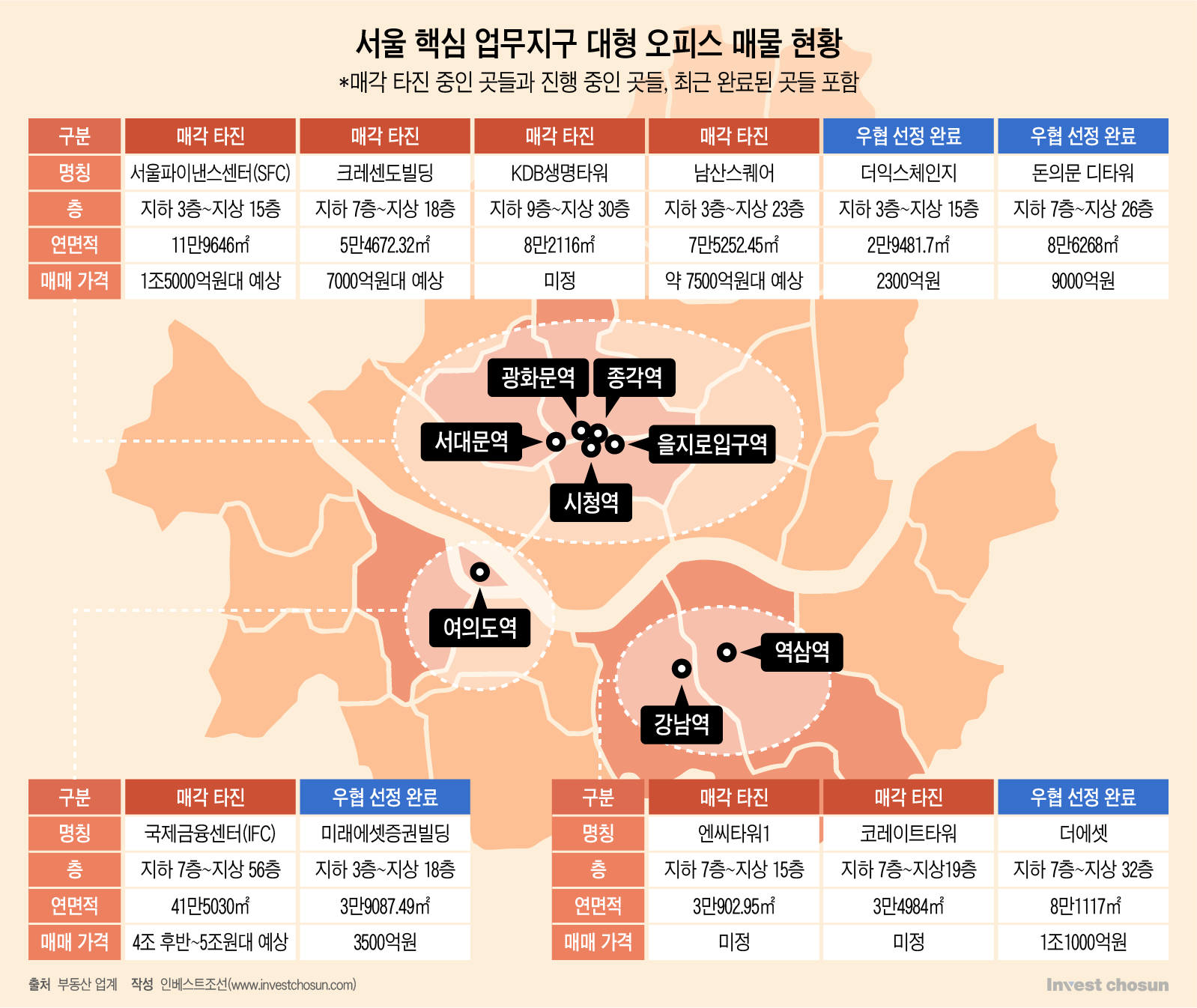

서울 핵심 지역의 오피스 빌딩 매물이 쏟아지고 있다. 도심업무권역(CBD)·강남업무권역(GBD)·여의도업무권역(YBD) 등 주요 업무지역 내 프라임 오피스(고급 사무실 빌딩)가 연이어 매각 절차에 돌입한 가운데 금리 인하 기조와 더불어 상업용 부동산 회복에 대한 기대감도 거론된다. 다만 여전히 기관투자자들도 '트로피딜(상징성 있는 자산의 거래)' 외에는 자금 출자를 꺼리면서 시장 활기는 일부 초대형 오피스 매물에 제한된 분위기라는 평도 나온다.

금융투자업계에 따르면 캐나다계 자산운용사인 브룩필드자산운용은 여의도의 초대형 부동산인 국제금융센터(IFC) 매각을 위한 사전 작업에 들어갔다. 아직 매각 주관사는 선정하지 않았다. 이례적으로 매각 주관사 선정 전 부동산 컨설팅펌에 자문을 받는 등 신중을 기해 두번째 매각을 준비하고 있는 분위기다.

앞서 지난해 9월 브룩필드자산운용은 콘래드 서울 호텔만 분리 매각을 추진했다. 지난달 30일 매수자인 ARA코리아자산운용이 최종 거래종결을 확인하면서 인수 작업을 매듭지었다. 거래가는 4000억원을 웃돈다.

현재 광화문의 대표적 오피스 빌딩인 서울파이낸스센터(SFC)도 새 주인 찾기에 나섰다. IFC가 아시아 내에서 대형 매물로 꼽히는 자산이라면, SFC는 CBD의 대표적인 트로피에셋(상징성 있는 자산)으로 꼽힌다. 싱가포르투자청(GIC)이 2000년 한국 시장에 진출하면서 인수했고, 이번에 약 24년만에 SFC 매각에 나섰다.

이외에도 서울의 프라임 오피스 매물이 다수 시장에 나와있다. DWS자산운용(옛 도이치자산운용)이 광화문 크레센도빌딩 매각을 위한 주관사 선정에 나섰다. 글로벌 사모펀드 콜버그크래비스로버츠(KKR)와 이지스자산운용이 소유한 서울 중구 남산스퀘어(옛 극동빌딩) 매각 입찰도 오는 9일 진행된다. KKR-이지스 컨소시엄은 2019년 국민연금으로부터 해당 빌딩을 5050억원에 인수했고, 2022년 매각을 진행하려다가 진행되지 못했다. 남산스퀘어의 예상 매각가는 총 7500억원 이상으로 거론된다.

지난달 말 한국토지신탁이 '코레이트타워' 매각을 위한 입찰을 진행했는데, 빗썸을 포함한 4~5군데 투자자가 참여한 것으로 전해진다. 코레이트타워는 역삼역 초역세권 중대형 오피스로, 알짜 매물로 꼽히는 가운데 매각가는 앞서 예상보단 낮아질 가능성도 거론되는 등 흥행 여부에 관심이 모인다.

한 부동산 업계 관계자는 “올해 조단위 빅딜로 꼽히는 삼성화재 본사사옥 ‘더 에셋 강남’, DL그룹 본사사옥 ‘디타워 돈의문’ 등이 흥행하기도 했지만, 해당 매물들은 핵심 업무권 중에서도 SI들도 눈독 들이는 알짜 자산들이었기 때문에 전체 오피스 시장을 대표하긴 어려워 보인다”며 “현재 여러 오피스 딜들이 진행되고 있어 하반기 상황을 보고 향후 분위기를 가늠할 수 있을 것 같다”라고 말했다.

-

한동안 위축됐던 오피스 매매 시장에 매물이 쏟아지고 있는 배경으로는 다양한 이유가 거론된다. 투자전략 변화, 펀드 만기 등의 통상적 이유뿐 아니라 금리 인하로 인해 대형 자금 조달이 비교적 쉬워지면서 딜 성사 가능성이 높아졌기 때문이라는 분석도 나온다. 이에 랜드마크 딜을 계기로 시장이 활기를 되찾을 것이란 기대도 있다.

또한 기업들이 국내 오피스 시장 분위기가 나쁘지 않을 때 자산 활용을 통해 현금을 확보해 놓으려는 니즈(수요)가 높아졌다. 서울 핵심 업무권역의 오피스 자산들의 경우 임차인 안정성도 높고 공실률이 낮아 견고한 자산 가치를 이어가고 있다.

을지로에 있는 랜드마크 빌딩인 센터원도 미래에셋그룹이 수익자 교체를 고려 중이다. 센터원 빌딩은 미래에셋그룹 계열사들이 지분을 나눠갖고 있는데, 일부 계열사가 자산 유동화를 통해 현금 확보를 꾀하는 것으로 전해진다.

일각에서는 매매가가 높아지면서 사실상 ‘고점’에 다다르고 있다는 분석도 나온다. 지금까지 오피스 빌딩들이 안정적인 임대수익을 보였지만, 국내 부동산시장 업황이 어려워질 수 있다는 점에서 일단 엑시트(투자 회수)에 나선다는 관측이다.

상반기 초대형 오피스 거래가 일부 성공하기도 했지만, 우량 오피스조차 우선협상선정이 지연되는 등 매각 성공이 쉽지 않은 경우도 적지 않다. 매도자-매수자가 원하는 가격 눈높이가 좀처럼 좁혀지지 않으면서다. 또한 시장에 비슷한 매물들이 여러 개 나와있다 보니, 투자자 입장에서도 선택지가 많아진 점이 향후 딜 클로징에 변수로 작용하고 있다는 분석이다.

한 투자업계 관계자는 “LP(기관투자자)들도 ‘트로피딜’에만 자금을 쏘고 나머지에는 자금을 대지 않고 있고, 저축은행이나 캐피탈 등 수백억 규모로 자금을 쏘는 곳들도 최근에는 웬만한 오피스 빌딩 거래에는 자금을 대지 않아서 펀딩 하기가 힘든 상황”이라며 “대기업들도 부동산 거래 자체에 부담을 느끼는 곳들이 있어서 전반적으로 ‘최고급 오피스’만 활황이고 나머지 시장은 분위기가 좋지 않은 편”이라고 말했다.