-

[05월19일 15:18 인베스트조선 유료서비스 게재]

롯데쇼핑이 1조원 규모 해외 전환사채(CB) 조기상환에 대비하기 위한 자금 마련에 나섰다. 점포 매각을 통한 자금 마련과 더불어 일반 회사채 발행·해외 CB 차환발행 등의 가능성이 제기된다.

롯데쇼핑은 최근 KB자산운용과 마트 5곳과 백화점 2곳을 매각하는 내용의 수의계약을 체결했다. 거래 금액은 6000억원으로 추산된다. 7곳 모두 당초 부동산투자회사(리츠)를 통해 싱가포르에 상장하는 방식으로 유동화하려던 자산이다.

-

매각의 배경은 현금 자산 확보다. 롯데쇼핑은 오는 7월5일, 지난 2011년 6월 발행한 1조원 규모의 CB에 대한 조기상환청구권(풋옵션) 행사기일이 돌아온다. 당시 롯데쇼핑은 달러화표시채권 5억달러(5417억원)와 엔화표시채권 325억엔(4372억원)을 발행했다. 만기는 2016년 6월이지만 올 7월 한 차례 조기상환이 가능하다.

조기상환 규모는 현재 확정되지 않았다. 행사일 한 달 전인 오는 6월5일을 전후해 최종 확정된다. 일반적으로 투자자들은 조기상환 청구일 두 달 전부터 한 달 전까지 상환 의사를 표시해야 한다.투자자들이 조기상환을 청구할 가능성은 상당히 높다는 분석이다. 2011년 6월15일 52만5000원이었던 롯데쇼핑의 주가는 지난 16일 30만9500원으로 41% 하락했다. 전환가는 65만원(프리미엄 23.8%)였던 점을 고려하면 투자자들이 롯데쇼핑 CB를 주식으로 전환해 이익을 내기는 힘든 상황이다.

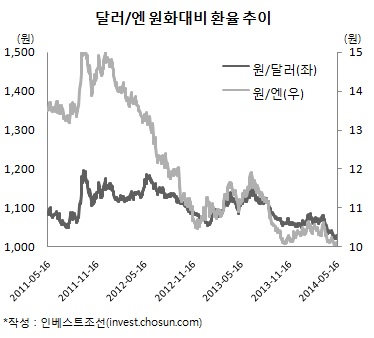

다만 환율로 인해 일부 투자자들은 상당한 수익을 낸 것으로 추정된다. 발행 당시 1달러당 원화 환율은 1083원이었고 1엔당 원화 환율은 13.45원이었지만, 5월16일 현재 환율은 각각 1025원과 10.09원으로 떨어졌다.

환헤지를 하지 않았다고 가정하면 달러화 투자자들은 3년간 5.4%, 엔화 투자자들은 같은 기간 24.99%의 환차익을 본 셈이다.

롯데쇼핑은 조기상환 규모를 8000억원수준으로 추정하고 있다. 달러화표시채권이 전량 조기상환청구되고, 엔화표시채권은 절반정도 청구될 것으로 예상했을 때의 규모다. 환차익을 감안했을 때 엔화표시채권 투자자들은 계속 채권을 보유할 개연성이 충분하다는 평가다.

롯데쇼핑 관계자는 "환율의 영향으로 엔화 CB의 조기상환청구권 행사비율은 50%선에서 예상하고 있다"며 "현재 국내 점포 매각 등으로 현금성 자산을 확보해 대금 마련은 완료한 상황"이라고 설명했다.

롯데쇼핑의 1분기 별도기준 현금 및 현금성 자산은 4448억원 수준이다. 8000억원의 조기상환 청구에 대응하기엔 다소 부족하다. 만약 이번 점포 매각대금이 7월 이전 들어온다면 충분히 상환이 가능하다.다만 실사 등으로 인해 7월초까지 매각이 완료되지 않을 가능성도 대비해야 한다. 일부 외국계 증권사는 이미 2011년 CB와 동일한 조건으로 차환 발행이 가능하다며 제안서를 제출한 상태다. 자금 일부를 국내 공모 회사채로 충당할 수도 있다. 롯데쇼핑은 지난 2012년 7800억원 이후 국내에서 공모 회사채를 발행하지 않아 수요가 충분하다는 평가다.

7월초 풋옵션 만기 도래…롯데쇼핑 "8000억원 행사 예상"

국내 점포 7곳 KB운용에 매각…일반 회사채·차환 CB 등 발행 가능성

국내 점포 7곳 KB운용에 매각…일반 회사채·차환 CB 등 발행 가능성