-

[05월23일 13:15 인베스트조선 유료뉴스 게재]

'제2내수시장'인 중국의 수요가 둔화되면서, 국내 석화업계가 저성장국면을 맞고 있다. 중국의 대체시장을 찾아야 하는 상황이다. 이와 관련, 시장에선 동남아시아 다운스트림 시장이 새로운 기회가 될 수 있다는 전망이 나오고 있다.한국신용평가는 23일 ‘포스트 차이나-동남아시아 석유화학시장 진단’이라는 리포트를 통해 “중국시장의 대안으로 성장 잠재력이 높은 동남아시아 시장에 진출하는 전략을 고려할 필요가 있다”고 밝혔다.

동남아시아는 인구가 6억명이 넘고, 국내총생산(GDP) 규모가 약 2조달러에 달하는 시장이다. 경제협력개발기구(OECD)가 2014~2018년 동남아시아국가연합(ASEAN) 10개국의 평균 실질GDP 성장률을 5.4%로 전망할 만큼, 양호한 경제성장세가 이어질 것이란 평가를 받고 있다. 2015년 ASEAN경제공동체(AEC) 출범과 함께 대부분의 상품에 무관세가 적용된다는 점도 긍정적인 요인으로 꼽히고 있다.

한신평은 동남아시아가 생산기지로서도 잠재력이 있다고 평가했다. 거대 소비시장인 중국·인도와 산유지역인 중동과 인접해 있으면서도, 풍부한 천연자원을 보유했기 때문이다. 지난해 인도네시아·말레이시아·베트남·태국 등 4개국의 석유매장량은 약 127억배럴, 천연가스 매장량은 약 259조입방피트다. 각국 정부가 세제혜택과 투자요건 완화 등으로 적극적인 지원을 펼치고 있다는 점도 긍정적이다.

다만 ▲열악한 기반시설 ▲만연한 부정부패 및 정경유착 ▲높은 외국인투자 의존도 등은 불안요인이라고 한신평은 평가했다.

-

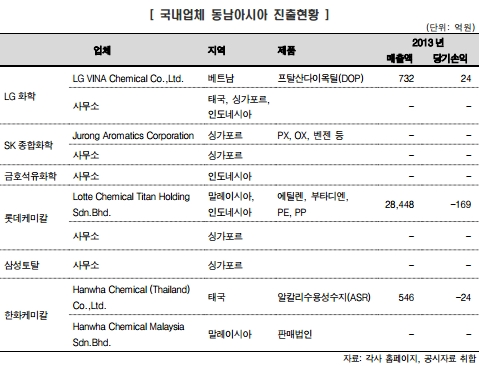

아직 국내 석화업체들은 동남아시아 시장에 적극적으로 뛰어들지 않은 상태다. 롯데케미칼과 SK종합화학만이 대규모 투자를 통해 동남아시아에 진출했다. 롯데케미칼은 2010년 약 1조5000억원을 들여 말레이시아업체인 타이탄(titan)을 인수했다. SK종합화학은 2011년 글렌코어(Glencore), BP 등과 합작법인인 JAC(Jurong Aromatics Corporation)를 세웠다. 약 2조7000억원을 투입한 석유화학단지가 지난달 준공됐다. 그 외에는 LG화학(베트남)과 한화케미칼(태국)이 현지에 생산법인을 두고 있고, 나머지 업체들은 사무소만 개설한 정도다.

한신평은 지금 국내업체들이 뛰어들기 좋은 영역은 고부가가치 다운스트림 시장이라고 내다봤다. 각국 정부가 적극적인 투자유치에 나서고 있고, 제품에 대한 수요도 증가할 것이란 기대가 형성돼 있기 때문이다. 현재 태국 PPTGC, 일본 이토추(Itochu), 독일 바스프(BASF) 등이 고부가가치 다운스트림제품에 투자하고 있다.

한신평은 “중국을 대체하는 생산거점으로서 역할이 확대되고 있어 자동차 및 IT 등 전방산업으로부터의 고부가가치 제품에 대한 수요 역시 풍부할 것”이라고 전망했다.

업스트림의 경우, 지금 투자에 뛰어들기엔 늦었다는 것이 한신평의 판단이다. 이미 현지에서 대규모 석유화학 프로젝트가 완료되거나 진행되고 있는 상황이다. 최근 독일 바스프와 대만 국광석유(Kuokuang Petrochemical Technology)는 경제성에 대한 불확실성으로 말레이시아에서 진행 중이던 대규모 석유화학 프로젝트에 대한 투자를 철회했다. 향후 셰일가스나 석탄화학과 같은 비전통 원재료를 기반으로 한 제품들과의 경쟁도 부담이다. 그나마 석유화학제품 수요 대비 생산능력이 낮은 인도네시아 정도가 경제성이 있다는 것이 한신평의 입장이다.

강병준 한신평 연구원은 “고부가제품 위주로 수직계열화가 용이한 현지기업을 선별해, 합작투자를 추진하는 등 석유화학산업의 지역별 특성 및 환경변화를 고려한 투자가 요구된다”고 밝혔다.

수요 성장·천연자원·정부의 투자유치 등이 기회요인

SK종합화학·롯데케미칼 외엔 대규모 투자 없어

SK종합화학·롯데케미칼 외엔 대규모 투자 없어