-

[06월12일 18:23 인베스트조선 유료서비스 게재]

산업은행 프라이빗에쿼티(이하 산은PE)가 동부특수강 인수를 위한 펀드 조성에 들어갔다.산은PE 관계자는 12일 “동부특수강 인수를 위한 펀드를 금일 내로 만들 예정”이라며 “이르면 한 달내로 동부특수강을 인수할 방침”이라고 밝혔다.

산은은 지난 4월 사모펀드를 조성해 1100억원에 동부특수강 지분 100%를 인수하겠다고 결정했다. 산은PE가 먼저 동부특수강을 인수한 뒤, 이를 재매각해 주인을 찾아주는 구조다. 전환상환우선주(RCPS) 560만주(28%)는 상환 후 인수한다는 방침이다. 약 700억원 규모로 하나대투증권(12%)·군인공제회(12%)·KT캐피탈(4%)이 지분을 나눠 갖고 있다.

동부특수강은 선재(Wire Rod) 가공업체로, 국내 특수강시장에서 세아제강에 이어 2위 자리를 지키고 있다. 생산제품의 70% 정도가 국내 완성차업계로 출하되며, 제품은 자동차 엔진부품·조향장치·제동장치·변속기 등의 부품으로 들어간다. 냉간압조용강선(CHQ) 21만톤, 마봉강(CD Bar) 15만톤, 일부 신규강종 4만톤 등 총 40만톤의 생산능력을 보유하고 있다.

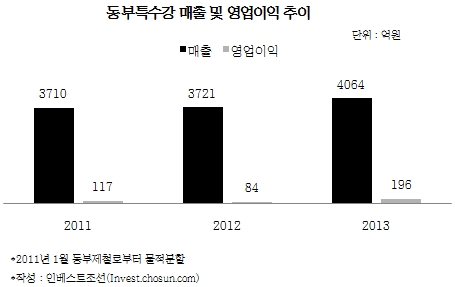

국내 자동차업계의 생산량 증가를 기반으로 안정된 판매실적을 올리고 있다. 특히 2011년 증설투자 이후 외형 및 수익성이 모두 향상된 모습이다. 대규모 투자로 인해 순차입금은 약 700억원 증가했다. 다만 현재 투자가 종료됐고 연 150억~200억원 수준의 영업현금흐름(OCF)을 감안하면, 향후 재무부담은 경감될 것으로 보인다.

-

현재 업계에선 세아그룹·현대제철·포스코특수강 등을 인수후보로 꼽고 있다. 이 중 세아그룹이 가장 적극적이다. 이태성 세아베스틸 상무가 지난 9일 ‘철의날’ 기념식에서 “인수를 긍정적으로 검토할 수밖에 없다”며 공개적으로 관심을 드러냈다.

세아그룹 관계자는 “그룹차원에서 인수에 관심을 갖고 있다”며 “그룹뿐만 아니라 협력업체까지 인수효과를 볼 수 있을지 타당성을 검토하는 단계”라고 밝혔다.

현대제철은 “상황을 지켜보고 있다”는 입장이다. 다만 박승하 부회장이 ‘철의날’ 기념식에서 “검토해본 적이 없다”고 언급한 점을 고려했을 때 인수전에 참여하지 않을 가능성도 있다. 포스코특수강은 “인수와 관련해 검토한 것이 전혀 없다”며 인수설을 일축했다.

업계에선 일찌감치 세아그룹과 현대차그룹의 2파전 분위기가 형성된 상태다. 시장에선 두 그룹 중 어느 쪽이 인수해도 긍정적인 효과를 기대할 수 있다고 보고 있다. 세아그룹은 업계 2위를 인수해 시장지배력을 넓힐 수 있다. 현대차그룹은 철강-부품-완성차로 이어지는 수직계열화를 견고히 할 수 있는 기회다.

신용평가업계 관계자는 “세아그룹이 인수하면 시장지위를 강화할 수 있고, 현대차그룹이 인수하면 자동차부문 수직계열화 강화 측면에서 긍정적”이라고 평가했다.

동부특수강 지분 100%…RCPS 28% 상환 후 인수

세아그룹 인수의향…“타당성 검토 단계”

세아그룹 인수의향…“타당성 검토 단계”