-

[06월13일 14:41 인베스트조선 유료서비스 게재]

-

롯데쇼핑의 6000억원 규모 부동산 매각이 개인투자자를 통한 대규모 상업용 부동산 유동화 가능성에 대한 가늠좌 역할을 할 전망이다. 지금까지 2000억원이 넘는 상업용 부동산 투자는 기관투자가 중심으로 이뤄져왔으며 롯데쇼핑 점포 매각이 성사할 경우 부동산 투자 사상 최대규모의 개인투자자 참여 거래로 기록된다.

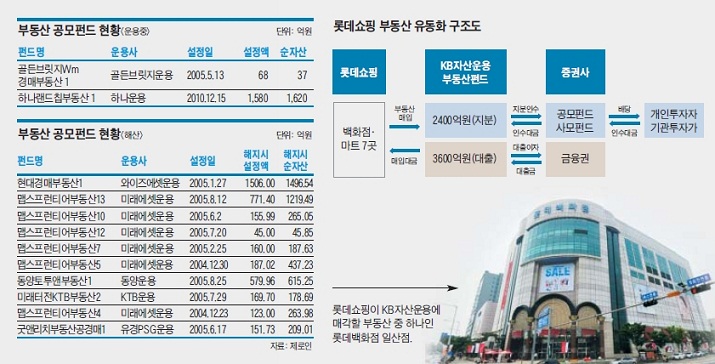

롯데쇼핑은 백화점 일산점ㆍ대구 상인점, 롯데마트 부평점ㆍ당진점ㆍ평택점ㆍ고양점ㆍ구미점 등 7곳을 매각하기 위해 지난달 KB자산운용과 수의계약을 체결했다. 총 매각 금액은 6000억원으로 KB운용은 부동산펀드를 설정해 2400억원을 지분(에쿼티ㆍEquity)투자로, 나머지 3600억원을 대출로 조달할 계획이다. KB운용은 지분 물량을 개인투자자용, 기관투자가용으로 나눠 모집하는 방안을 논의하고 있다.

개인투자자용의 경우 KB운용은 부동산 공모 펀드를 만든 후 국내 증권사를 통해 판매하는 방식으로 모집할 예정이다. 우리투자증권ㆍ대우증권ㆍ신한금융투자증권 등 국내 대형증권사 대부분이 지분 물량을 할당받고 판매되지 않은 지분은 해당 증권사가 인수한다.

오는 7월 초에는 펀드 상품을 만들어 내놓을 예정이다. 개인투자자에게 대규모 상업용 부동산의 지분이 공모로 매각된 경우는 드물다. 펀드평가사 제로인의 자료에 따르면 공모 펀드로 부동산이 유동화 된 사례는 12건에 불과하다. 이중 11개의 부동산펀드가 2005~2004년에 설정됐고 10개는 이미 해산했다. 순자산 규모도 1500억원 이하였다.

롯데쇼핑의 매각 구조와 비슷한 사례는 지난 2010년 하나대투증권 서울 여의도 사옥을 매입한 하나자산운용의 '하나랜드칩부동산투자신탁1호' 정도다. 당시 하나운용은사옥을 2870억원에 매입했고 1580억원을 공모펀드로 모집했다. 2013년엔 미래에셋자산운용의 '맵스리얼티1'이 증권시장에 상장하는 방법으로 개인들의 자금을 모았지만 회사형 부동산펀드라는 점과 부동산 유동화 거래가 아니었다는 점이 롯데쇼핑과 다르다. 회사형 부동산펀드는 신탁형과 다르게 자산의 30%를 부동산이 아닌 자산에 투자해야 한다.

롯데쇼핑은 매각 계획 첫 단계부터 개인투자자를 염두에 뒀다. 5.9%의 예상 배당수익률은 기관투자가가 투자하기에 낮은 수익률이지만 개인투자자에겐 높은 편이다. 롯데쇼핑의 유동화가 성공적으로 마무리되면 대규모 부동산을 유동화할 수 있는 새로운 시장이 열리는 셈이다. 현재 부동산 투자시장엔 기관투자가를 유치하지 못해 거래가 지연되거나 무산되는 사례가 줄을 잇고 있다. 부동산 운용사의 과다 경쟁으로 가격이 올라간 만큼 기대 수익률이 하락하다 보니 기관투자자들이 투자를 기피하는 경우가 잇따르고 있다.

거래의 핵심은 개인투자자가 이번 지분 투자의 위험을 어떻게 받아들이는지에 있다. 롯데쇼핑은 부동산을 매각한 후 다시 15~20년간 임대해 사용한다. 10년 뒤 부동산을 매입할 수 있는 우선매수권을 가지지만 꼭 매입해야 하는 것은 아니다. 개인투자자는 안정적인 임대료 수입으로 5.9%의 배당수익률은 보장받을 수 있다. 다른 용도로 사용하기 어렵다는 마트의 특성상 큰 매각 차익을 기대하긴 어렵다.

문제는 투자회수다. 증권사들이 만들 공모펀드는 환매 금지형 펀드로 만기가 10년이다. 개인투자자가 투자하기에는 다소 길다. 그동안 개인들이 참여한 부동산펀드의 만기는 3~5년이 대부분이었다. 증권사는 만기 전 투자회수를 원하는 투자자를 위해 수익증권을 매각할 수 있도록 한국거래소에 펀드를 상장시킬 계획이다. 그러나 수익률 상승폭이 적은 수익증권 거래가 얼마나 거래될지는 미지수다. 장외거래를 할 수도 있지만 새로운 투자자가 나타날지도 불투명하다. 자칫 투자금이 10년간 묶일 위험이 있다.

부동산 가격이 하락해 원금 손실이 날 가능성도 있다. 롯데쇼핑은 10년간 임대료 상승이 없다고 선을 그었다. 임대료 상승률이 매출 상승률보다 높게 나타다 적자가 날 가능성을 줄인 것이다.

부동산 시장 관계자는 "물가 상승률에 동반해 10년 뒤 새로운 투자자가 기대하는 배당수익률은 5.9% 이상이 될텐데, 임대료 수입이 10년 전과 같다면 부동산을 싸게사서라도 수익률을 확보하려 할 것"이라며 "이때 그 가격이 6000억원 아래로 내려가면 원금손실이 날 수 있다"고 설명했다.

예상 배당률 5.9%, 기관투자가 소극적

KB운용, 내달 초 공모펀드 출시 예정

만기 10년ㆍ투자 손실 가능성 우려도

KB운용, 내달 초 공모펀드 출시 예정

만기 10년ㆍ투자 손실 가능성 우려도