-

[06월23일 17:54 인베스트조선 유료서비스 게재]

포스코에너지가 동양파워 지분을 분산 매각해, 동양파워를 회사 연결재무제표에서 제외할 것으로 보인다.

동양파워의 부채를 미반영해 포스코의 재무구조에 부담을 주지 않겠다는 의도로 풀이된다.

19일 업계 관계자는 “포스코에너지의 연결재무제표에 포함되지 않도록 동양파워 지분율을 떨어뜨릴 것”이라며 “정확한 매각 지분 규모는 결정되지 않았다”고 밝혔다.

포스코에너지는 내부적으로 동양파워 지분을 재매각하겠다는 원칙을 세운 상황이다.

현행 일반기업회계 기준상 종속기업의 의결권 50% 이상을 보유하면 해당기업을 연결재무제표에 포함하도록 돼 있다. 50%를 보유하지 못하더라도, 이사회 및 이에 준하는 의사결정기구의 50% 이상을 선임·해임할 수 있다면 지배력이 있다고 보고 연결기준에 포함한다.

해당기업이 연결기준에 포함되면, 지배기업은 그 기업의 자산과 부채를 100% 반영한다.

포스코에너지와 동양파워에 이를 적용하면, 연결기준이 적용되면 동양파워의 부채가 포스코에너지로, 다시 포스코에너지의 부채가 포스코의 연결부채로 잡힐 수 있게 된다. 포스코는 포스코에너지의 최대주주로 지분 89%를 보유하고 있다.

작년말 동양파워의 자산은 275억원, 부채는 70억원에 불과하다. 포스코에너지의 재무상황으로는 이 부채가 연결기준으로 일시에 반영된다고 해도 부담이 될 수준은 아니다.

다만 향후 인수비용(4311억원)과 프로젝트파이낸스(PF)대출로 주로 마련될 4조원대의 전체 사업비를 고려하면 얘기가 달라진다. 동양파워가 연결재무제표에 포함되는 것이 결국 포스코의 부담이 될 수도 있다는 의미다.

포스코에너지는 투자비용 중 1조2000억원을 자기자본으로, 2조8000억원은 프로젝트파이낸싱(PF) 등 외부조달을 통해 마련할 계획이다. 향후 얼마나 구주 매각을 하느냐에 따라 실제로 회사가 부담할 투자규모가 달라진다는 것이 업계 전망이다.

-

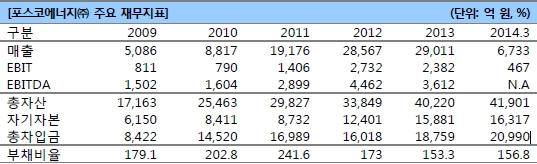

최근 신용등급 강등까지 맞이한 포스코로서는 동양파워 부채가 포스코에너지를 거쳐 넘어오는 것이 탐탁치 않은 일이 될 수 밖에 없다.

결국 이를 회피하려면 포스코에너지가 향후 동양파워 지분을 최대한 분산시켜 매각할 가능성이 크다. 여러 기업이 비슷한 만큼의 지분을 나눠 갖고 있으면, 지배기업이 없는 구조가 형성된다. 이런 경우엔 어떤 업체도 해당기업을 연결재무제표에 포함하지 않는다.

실제로 지분분산을 통해 연결기준을 회피한 사례도 있다.

석탄화력발전소 건설을 위한 특수목적법인(SPC)인 고성그린파워(GGP)가 대표적이다. SK가스(19%)·SK건설(10%)·한국남동발전(29%)·FI 다수(42%)가 지난 4월 고성그린파워의 지분을 나눠 매입했다. 최대주주인 한국남동발전은 고성그린파워를 연결기준이 아닌 지분법투자로 회계에 반영할 계획이다. 아무도 고성그린파워를 연결재무제표에 포함하지 않는 구조다.

회계업계 관계자는 “몇몇이 10%씩 출자하는 식으로 회사를 차리고, 유동화해서 투자금액을 조달한다면 연결기준에 반영되지 않을 것”이라고 설명했다.

포스코에너지 지난 5일 동양파워 인수 우선협상자로 선정됐다. 인수대상은 동양시멘트 보유 지분 55.02%, 동양레저 24.99%, (주)동양 19.99% 등 지분 100%다. 인수가격은 4311억원, 인수 예정일은 8월 24일이다.

연결기준 제외시 동양파워 부채 100% 미반영

다수 투자자 모집해 동양파워 지분 분산시킬 가능성

다수 투자자 모집해 동양파워 지분 분산시킬 가능성