-

[07월18일 15:33 인베스트조선 유료서비스 게재]

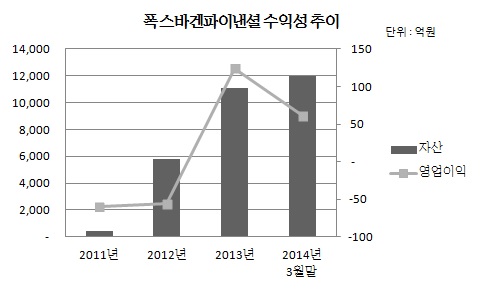

폭스바겐파이낸셜서비스코리아(이하 폭스바겐파이낸셜)가 국내에서 처음으로 채권을 발행해 자금을 조달한다. 국내 자동차 시장에서 폴크스바겐·아우디 등 폴크스바겐그룹의 점유율이 커지면서 캡티브(Captive) 할부금융사인 폭스바겐파이낸셜의 역할도 점차 커지고 있다.

폭스바겐파이낸셜(신용등급 A+)은 오는 21일 3년 만기 1000억원 규모의 회사채를 발행한다. 국내에서 회사채 발행은 처음이다.

폭스바겐파이낸셜 측이 밝힌 회사채 발행의 첫 번째 이유는 회사의 운영자금 마련이다. 이는 회사의 외형적 성장과도 무관하지 않다는 분석이다.

한국수입자동차협회가 지난 4일 내놓은 올 상반기 수입차 등록현황 통계에 의하면 폴크스바겐·아우디 브랜드의 자동차 등록 수는 전년 동기 대비 각각 41.4%, 44.0% 상승한 1만5368건, 1만3536건인 것으로 나타났다. 두 브랜드의 증가율은 전년 동기 대비 전체 수입차 대수 증가율(26.5%)보다 가파른 증가세를 보였다. 국내 등록된 수입차 중에서 두 브랜드가 차지하는 점유율은 30.63%에 이른다.

아우디 판매량의 약 50%, 폴크스바겐 판매량의 약 30%가 폭스바겐파이낸셜 금융상품을 통해 판매되는 점을 고려할 때 국내 자동차 시장에서 폴크스바겐그룹 브랜드의 선전은 곧 금융계열사 폭스바겐파이낸셜의 성장으로 이어졌다는 것이 업계 관계자의 설명이다.

-

폭스바겐파이낸셜은 2010년 모기업 폭스바겐파이낸셜서비스 AG(WVFS AG)가 268억원을 납입자본으로 설립한 이후 여러 차례 유상증자를 거쳐 올 1분기 자기자본은 1601억원으로 증가했다. WVFS AG는 2014년 1분기 기준 폭스바겐파이낸셜의 은행차입금 3830억원에 대한 지급보증을 하고 있으며 계열사 폭스바겐파이낸셜서비스 NV를 통해 차입금 4155억원을 폭스바겐파이낸셜에 지원했다.

폭스바겐파이낸셜 관계자는 이번 회사채 발행에 대해 “회사 설립 이후 2~3년간의 모기업으로부터 저금리로 차입금 지원을 받았다”며 “이번 발행은 자체적으로 자금조달을 해보려는 시도”라고 말했다.

모기업과 계열사로부터 조달하는 차입금 금리는 1%내외에 불과하다. 그럼에도 불구하고 3.322%의 금리로 국내에서 회사채를 발행하는 또 다른 이유는 ‘과소자본세제’를 회피하기 위해서다.

국제국세조정에 관한 법률과 시행령에 따르면 “금융업의 경우 내국법인의 차입금 중 국외지배주주로부터 차입한 금액과 국외지배주주의 지급보증에 의하여 제3자로부터 차입한 금액이 그 국외지배주주가 출자한 출자금액의 6배를 초과하는 경우에는 그 초과분에 대한 지급이자 및 할인료는 그 내국법인의 손금에 산입하지 않는다”고 명시돼 있다. 본사가 자회사에 차입금이나 지급보증을 과다하게 제공할 경우 이를 배당으로 보기 때문에 과소자본세제를 내야한다.

폭스바겐파이낸셜 관계자는 “한국에 진출할 때부터 해당 규정을 염두에 두고 있었다”며 “과소자본세제로 인한 회사의 손해가 크지는 않았지만 국내에서 회사채 발행을 고려한 사항 중 하나다”고 밝혔다.

폭스바겐파이낸셜 관계자는 “이번 발행(7월21일) 이후 당장 추가 발행은 계획된 바 없다”며 “일단 이번 발행 이후 시장 상황을 지켜본 뒤 추가 발행도 검토할 수 있을 것”이라고 덧붙였다.

폴크스바겐·아우디 국내 선전으로 할부금융 수요 증가

과소자본세제 피하려는 의도도 있어

과소자본세제 피하려는 의도도 있어