-

[07월29일 18:36 인베스트조선 유료서비스 게재]

몇차례나 실패했던 메가박스 매각이 다시 진행된다. 맥쿼리 사모펀드(PEF)가 주도해 매각주관사를 뽑고 공개경쟁입찰을 준비한다.

다만 이 거래를 놓고 두 대주주인 맥쿼리 펀드와 중앙일보가 분쟁을 벌이고 있다. 이러다보니 이번 매각이 성사될 가능성은 극히 낮을 전망이다.

게다가 중앙일보는 맥쿼리 펀드 지분에 대해 우선매수권 행사를 계획하는 것으로 알려지고 있다. 결국 입찰 참여 실익도 부족한데다 매각가격이 과거보다 더 높게 형성될지도 미지수로 평가된다.

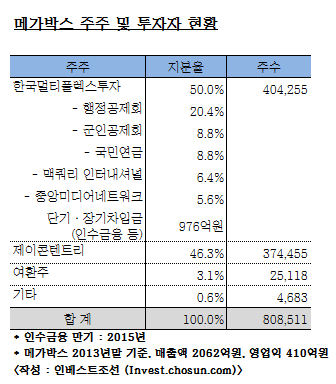

29일 관련업계에 따르면 메가박스 1대 주주인 맥쿼리코리아오퍼튜니티즈(MKOFㆍ투자목적 회사명 '한국멀티플렉스투자')는 이날 매각주관사 선정을 위한 입찰제안요청서(RFP)를 배포했다.

요청서는 골드만삭스, 씨티글로벌마켓증권, UBS, 라자드 등 주요 글로벌 IB들에게 배포됐다. 다음달 1일까지 제안서를 내달라고 요청한 것으로 알려진다.

다만 이들 가운데 골드만삭스를 위시한 일부 IB들은 거래 성사 가능성이 낮다고 판단, 제안서를 내지 않을 것으로 예상된다.

-

메가박스는 지난 5년 동안 시장에서 매각을 시도할때마다 매번 참패를 겪었다. 2009년 9월 공개경쟁입찰을 단행했으나 유력후보인 CJ는 아예 본입찰에도 안들어왔다. 이때 롯데는 2000억원도 안되는 가격을 써냈다. 유일한 후보 SK도 인수의사를 접었다. 이들 후보는 이후에는 거의 메가박스 인수에 참여하지 않았다.

돌파구를 마련하고자 메가박스는 중앙일보 계열 씨너스와 합병을 단행해 회사 덩치를 키웠다. 이후 지난해 11월 다시 공개경쟁 매각을 시도했다. 이 무렵, 맥쿼리는 KTㆍSK텔레콤ㆍ중국 완다그룹ㆍCVCㆍ어피니티 등에 입찰참여를 독려한 것으로 알려진다. 그러나 유일하게 CVC만 남아 인수의사를 전달, 지분 50%에 1800억원 가량을 제안했다. 이는 최근 메가박스 상각전 이익 대비 배수 (EBITDA Multiple) 10배에 육박하는 가격으로 풀이된다.

그러나 맥쿼리 펀드는 이 제안을 받아들이지 않았다. 이미 시장에서는 메가박스 투자를 놓고 최초 투자가격 (지분 50%대비 2400억원)이 과도했다는 '고가인수'라는 평가가 지배적이지만, 그래도 원금 손실을 우려한 탓으로 풀이된다.

이후 올초부터 중앙일보, 즉 중앙일보 계열 지주회사인 제이콘텐트리는 맥쿼리 보유지분을 인수할 의향이 있다고 밝혔다. 이를 위해 맥쿼리와 제이콘테트리는 양사가 맺었던 주주간계약상 몇몇 조건을 조정했다. 중앙일보는 맥쿼리에 상당한 수준의 인수가격을 제안한 것으로 전해진다.

하지만 맥쿼리는 중앙일보의 제안마저 다시 거절했다. 그리고 이번에 또 다시 메가박스 지분 50% 단독 매각을 진행중이다. 이번 매각주관사 선정은 이 연장선상에서 진행되고 있다.

문제는 중앙일보의 강력한 반대다.

일련의 과정을 겪으며 중앙일보와 맥쿼리는 극한 대립양상을 보이는 것으로 알려지고 있다. 특히 중앙일보는 맥쿼리 펀드에 충분히 높은 가격과 유리한 인수조건을 제안했음에도 불구, 맥쿼리와 이에 투자한 기관투자자(행정공제회ㆍ국민연금ㆍ군인공제회)들이 거절했다고 판단할만한 상황이다.

이로 인해 중앙일보는 이번 매각과 관련, 메가박스 지분에 대한 우선매수권(Right of first refusal)을 행사할 계획을 세운 것으로 전해진다. 동시에 매각과정에서 여러 대외창구를 통해 "우선매수권을 반드시 행사하겠다"는 입장을 밝힐 계획으로 알려지고 있다.

-

현재 메가박스는 중앙일보 제이콘텐트리 지배 하에서 캐시카우(Cash Cow)역할을 하고 있다. 중앙일보로서는 이를 매각할 이유가 없는 상황이다. 아울러 메가박스 매출과 수익의 상당량을 차지하는 메가박스 코엑스 입점계약이 2018년 만료되는데 유리한 조건에서 이를 재계약하려면 중앙일보의 경영권 유지가 필수라는 지적도 적지 않다. 지난 20년간 코엑스점이 한국무역협회와 체결한 계약으로 내온 임대료는 매출액의 5.04% 수준으로 극히 낮다. 입점 재계약 과정에서 이 조건이 바뀌면 메가박스의 수익은 크게 떨어진다.

만일 중앙일보의 우선매수권 행사가 공식 선언될 경우. 맥쿼리펀드의 입찰이 진행되더라도 이에 참가할 후보들은 메가박스 지분을 인수할 가능성이 줄어든다.

후보가 제안한 인수가격을 중앙일보가 그대로 계승해 지분을 인수할 수 있기 때문이다. 행여 특정 후보가 높은 가격을 써낸다고 할 경우, 메가박스의 기업가치 저하를 무릅쓰고 이를 받아들여야 할 리스크에 노출된다.

29일 매각주관사 선정 위한 RFP 배포…골드만ㆍ씨티ㆍUBS 등

중앙일보가 인수제안했으나 맥쿼리 거절…우선매수권 행사 공식 선언할 듯

중앙일보가 인수제안했으나 맥쿼리 거절…우선매수권 행사 공식 선언할 듯