-

[08월13일 12:00 인베스트조선 유료서비스 게재]

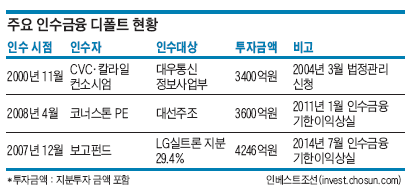

지난 2000년 11월, CVC아시아퍼시픽, 칼라일그룹, 푸르덴셜그룹의 투자전문회사인 PPM벤처스 등이 컨소시엄을 구성해 대우통신㈜의 정보통신사업부분(이하, ㈜머큐리)을 인수했다. 국민은행, 하나은행, 체이스맨해튼은행은 LBO 방식을 통해 3400억원의 매입자금을 마련해줬다.

인수 3년만인 2004년 4월, ㈜머큐리는 IT 경기 악화와 일본 기업과의 장기구매계약 부담 등을 이기지 못하고 회사정리절차(現기업회생절차)를 신청했다. 국내시장에서 사모투자펀드(PEF)가 대규모 M&A 인수금융 투자에서 실패한 첫 사례로 기록됐다. 이후 ㈜머큐리는 2007년 11월 아이즈비전에 매각됐다. 아이즈비전은 유상증자 214억원, 회사채 인수 160억원 등 총 401억원에 인수했다.

-

2008년 4월 코너스톤은 신준호푸르밀 회장 일가로부터 대선주조㈜ 지분 98.97%를 3600억원에 인수하면서 한국외환은행, 대구은행 등에서 1900억원을 빌렸다. 3년 후인 2010년, 코너스톤은 인수금융차입금 상환을 위해 대선주조 매각에 나섰지만 실패했고 결국 대주단은 이듬해 1월 기한이익 상실을 선언했다. 비엔그룹이 1621억원에 대선주조를 인수했다. 대주단은 1550억원의 대출원금과 이자를 회수했다. 대주단 관계자는“대선주조는 매각 대상 지분에 경영권이 포함됐기 때문에 빠른 매각과 자금회수가 가능했다”고 말했다.

대선주조와 달리 보고펀드의 LG실트론 인수금융은 경영권도 주주간 계약도 없는 주식 담보부대출이다. 대주단이 원리금을 회수하려면 주당 매각가는 1만1500원은 돼야 한다. 현재 ㈜LG는 LG실트론 지분의 주당 장부가를 7010원으로 계상하고 있다.

인수 3년 만에 회생절차