-

[11월13일 18:52 인베스트조선 유료서비스 게재]

-

국내 1위 시멘트업체인 쌍용양회의 매각이 조만간 본격화된다. 이번 거래 결과에 따라 시멘트업계의 구도가 바뀔 가능성이 크다.

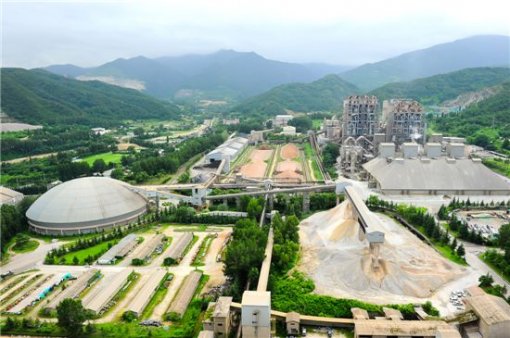

쌍용양회는 연산 1만8000톤의 생산능력을 갖춘 시멘트업체로, 강원도 동해·영월, 경북 문경, 전남 광양에 생산공장을 두고 있다. 생산제품은 전국 각지에 있는 지사 및 영업소를 통해 유통하고 있다. 시장점유율은 22.2%(2013년말 기준)로 수년째 국내 1위 자리를 지키고 있다.

인수자 입장에선 단숨에 대형 시멘트업체를 손에 넣을 수 있다는 점이 매력이다. 시멘트사·레미콘사·건설사 등 전략적투자자(SI)들이 관심을 보일 것이란 전망이 나오는 배경이다. 시멘트 외에도 레미콘·자원개발·해운 등의 사업도 거느라고 있어 시너지를 모색할 여지도 있다.

-

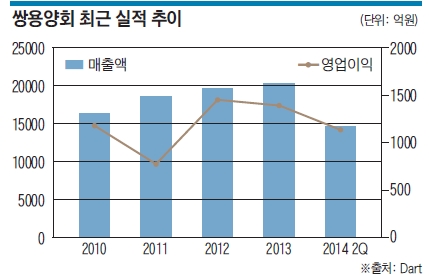

최근 실적도 양호하다. 업체간 점유율 싸움으로 판매가격이 하락했던 2011년엔 주춤했으나, 그 이후로는 좋은 흐름을 유지하고 있다. 시멘트 판매가격은 오르는 반면, 원재료인 유연탄 가격이 내려가면서 수익성이 좋아졌다. 2011년 톤당 5만2000원이던 시멘트 가격은 올 7월 7만5000원까지 올랐다. 같은 기간 국제 유연탄 가격은 절반가량 떨어졌다.

신용평가업계 관계자는 “판매량 변동이 크지 않은 상황이기에 올해도 수익성이 괜찮을 것”이라며 “내년에도 비슷한 흐름이 나타날 것으로 보인다”고 밝혔다.

일각에선 쌍용양회와 2위인 동양시멘트 매각이 끝나면, 인수업체가 시장확장을 위해 가격경쟁에 나설 가능성도 제기된다. 다만 국내 시멘트시장이 공급과잉이란 점을 고려하면, 오히려 인수 후 감산에 나설 것이란 전망에 더 힘이 실린다.

전방산업인 건설경기가 여전히 침체돼 있다는 점은 부담요인이다. 지난해 주요 건설사 20곳의 실적을 들여다보면 해외사업에서의 원가상승 및 국내 주택사업 잠재부실 등으로 수익성 및 재무건전성이 대폭 악화됐다.

올해엔 수익성이 다소 개선된 모습이나, 이전 수준에는 못 미치고 있다. 건설사 13곳의 신용등급이 하향조정 됐으며, 회생절차 중인 몇몇 중소·중견사는 매각절차를 밟고 있다.

가격 또한 변수다. 채권단 보유 지분(46.83%)의 시가는 약 3800억원. 경영권 프리미엄이 붙고, 1대주주인 태평양시멘트(32.36%)도 지분 매각에 나선다면 가격은 훨씬 올라갈 수 있다. 이 때문에 현금 동원능력이 부족한 SI들의 경우, 재무적투자자(FI)를 끌어들여 자금을 조달할 가능성도 언급된다.

인수·합병(M&A)업계 관계자는 “예전부터 시멘트업체 인수에 관심을 보였던 업체 중 자금이 부족한 곳은 FI들을 찾아갈 수 있다”고 밝혔다.

시멘트업계 1위…실적도 양호

건설경기 침체·가격이 변수

건설경기 침체·가격이 변수