-

[11월13일 11:05 인베스트조선 유료서비스 게재]

베어링프라이빗에쿼티아시아(이하 베어링PEA)가 로젠택배를 인수하며 빌린 차입금에 대한 리파이낸싱(Refinancing)을 마무리하고 있다. 추가 대출로 500억원의 지분 투자금을 회수하는 자본구조재조정(LR, Leveraged Recapitalization) 거래도 병행한다. -

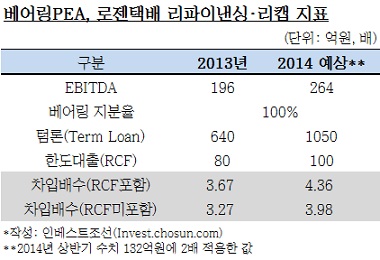

12일 투자은행(IB) 업계에 따르면 베어링PEA는 우리은행과 한국투자증권을 인수금융 리파이낸싱 주관사로 선임하고 한도대출(RCF) 100억원을 포함, 총 1150억원 규모 거래를 진행 중이다. 대출 금리는 5% 초반이고 만기는 5년이다.

베어링PEA는 작년 7월 자산규모 1595억원의 특수목적회사(SPC)를 설립해 로젠택배 지분 100%를 1600억원에 인수했다. 이중 640억원(RCF 80억원 제외)은 하나대투증권 등 금융권에서 차입했다. 이후 베어링PEA는 감자를 통해 유입된 금액으로 100억원을 조기 상환했다.

이로써 SPC 대출금은 540억원으로 줄지만 이번 차입 규모는 1050억원으로 두 배가량 늘렸다. 인수 후 1년 사이 로젠택배 실적 향상으로 담보가치도 상승했기 때문이다. 리파이낸싱 외에 SPC 지분투자자 배당 재원으로 활용한다.

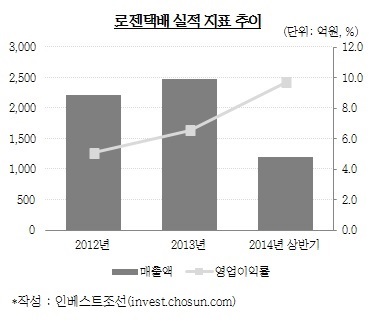

올해 상반기 로젠택배은 1199억원의 매출을 올렸고 116억원의 영업이익을 기록했다. 상각 전 영업이익(EBITDA) 규모는 132억원이었다. 모두 전년 대비 증가했다. 추석과 크리스마스, 연말 특수 등을 감안하면 하반기 실적은 더 좋아질 것이란 분석이다. KGB택배와 옐로우캡 등 중견 택배사들 중 이익을 내는 유일한 회사다.

-

다만 이번 차입금 상환은 분할상환 구조로 진행될 예정이다. LR로 인한 LTV(Loan to Value) 비율이 상승하는 문제를 보완할 목적으로 풀이된다.

한 업계 관계자는 "분할상환으로 대출 규모가 줄어들기 때문에 LTV 비율을 맞출 수 있다"면서 "PEF들이 보통 분할상환을 안 하는데 리캡의 경우 웬만하면 분할상환을 하도록 하고 있다"고 전했다.

이번 거래로 베어링PEA는 1050억원의 텀론(Term Loan) 중 540억원은 기존 대출 상환에 투입되고 남은 500억원으로 배당을 실시한다. 최초 SPC 지분 투자금액 대비 배당비율은 52%이다.

현재 론(Loan) 투자자들은 대부분 정해졌으며 각 기관별 내부 투자 승인만 남겨둔 상태로 이르면 이달 말 거래가 종결될 것으로 보인다.

1년 사이 회사 매출·영업익 등 실적 향상으로 기업가치 상승

1050억원 차입해 500억원 투자자 배당 활용 예정

1050억원 차입해 500억원 투자자 배당 활용 예정