-

[12월09일 09:45 인베스트조선 유료서비스 게재]

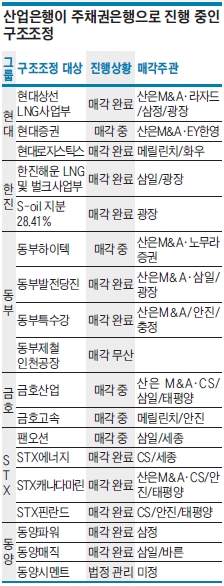

올해는 채권금융기관이 주도한 구조조정 성격의 M&A가 유독 많았던 한 해로 기억될 전망이다. 시장 상황이나 효율성 보다는 채권단의 의중이 앞서다 보니 채권단 안팎에서 잡음도 있었다.지난해 말 현대·동부·한진 세 그룹이 자구안을 발표하며 대규모 구조조정을 예고했다. 금호산업과 금호터미널 역시 올해 워크아웃과 매각제한기간 종료가 예정돼 있었고, STX그룹 계열사 및 대한전선 매각 등 주요 거래도 이어졌다.

주요 금융사의 구조조정 및 여신관리 부서의 역할은 여느 해보다 중요해졌다. 내년 역시 채권단 주도의 시장이 펼쳐질 것이란 전망이 나온다. 거래의 발굴 및 주도라는 본연의 역할이 줄어든 투자은행(IB)들은 채권단과의 관계 형성에 열을 올렸다.

이런 상황에서 가장 활발히 움직이며 시선을 모은 곳은 역시 산업은행이다. 산업은행은 올해 초 최고 전문가들을 각 분야 요직으로 배치하며 방향성을 드러냈다.

구조조정 전문가로 첫 손에 꼽히는 류희경 기업금융부문 부행장은 올해 초 수석부행장에 올랐고, 지난해 류 부행장과 STX그룹 구조조정을 이끈 정용석 STX지원단장은 기업구조조정부장에 임명됐다. 구조조정의 한 축을 담당할 인수합병부장에는 국내 1세대 M&A 전문가로 꼽히는 김석균 부장이 선임됐다.

오랜 기간 정부 영향력 아래서 기업금융 역할이 강화된 우리은행은 여신지원본부 산하 기업금융단, 그 중에서도 기업개선부가 ‘채권단’의 역할을 주로 한다. 기업개선부를 이끄는 신진기 본부장은 우리은행 안에서 ‘구조조정 업무의 산 증인’이라는 평가를 받는다. 이 외에 기업회생부는 회생기업, 기업금융부는 요주의단계 채권을 관리한다.

기업금융단 관계자는 “은행 입장에선 기업금융단이 활성화돼서 좋을 것은 없다”면서도 “대부분 10년 이상의 전문가들로 구성돼 있다”고 자평했다.

신한은행은 조용길 여신지원본부장과 박상철 기업여신지원부장이 구조조정 업무를 이끌고 있다. 기업여신지원부는 5개팀, 60여명의 인력으로 구성돼 있으며 워크아웃·회생·M&A·컨설팅 등을 담당한다. 하나은행은 옥기석 여신관리본부장과 이한우 기업여신지원부장이 4개팀 12명의 인원을 총괄한다. 상대적으로 규모가 작은 만큼 팀 별 담당 기업이 나눠져 있지 않지만 상황에 따라 탄력적으로 업무 조정을 하고 있다. KB국민은행은 김운태 부장이 이끄는 기업경영개선부에서 워크아웃 및 자율협약 기업들을 관리하고 있다. 구조조정 인력 보강에도 관심을 기울이는 것으로 알려졌다.

이처럼 전문가들이 포진한 채권금융기관이 M&A 등 구조조정을 진행했지만 기업과 채권단, 채권기관과 채권기관, 혹은 채권단 밖에서의 갈등은 피할 수 없었다.

-

산업은행이 이끈 동부그룹 구조조정은 기업과 채권단의 기싸움이 벌어진 대표적인 예다. 동부제철 인천공장 패키지는 가격을 둘러싼 장외 설전이 오간 끝에 매각이 무산됐고, 동부하이텍은 동부메탈 지분 가치와 자회사 처분 문제를 둘러싼 이견이 있었다. 동부발전당진은 인수자가 바뀌며 가격도 함께 내려갔다. 동부그룹이 금융업 중심으로 재편되는 과정에서도 김준기 회장 등 경영진과 채권단의 충돌이 이어질 전망이다.

채권단끼리도 의견 충돌을 빚거나 불만의 목소리가 터져 나오는 경우가 많았다. 발언권이 큰 기관들은 주도권을 잡으려 하고 작은 기관 역시 입장이 반영되지 않는다며 볼멘 소리를 하곤 했다.

금호산업과 대한전선의 경우 산업은행과 하나은행이 각각 주채권은행으로, 매각주관사 선정 단계부터 매끄럽지 못했다. 계열 증권사 혹은 당사자가 매각 주관을 맡으며 다른 채권단의 눈초을 샀다. 일부기관의 의중에 따라 좌우된다는 시선을 받기도 했다. 그나마 팬오션의 경우 회사 스스로 기업회생절차를 선택하며 산업은행과 다른 은행들의 부담이 줄었다며 안도하는 목소리도 나온다.

물론 다른 시중은행이라고 해서 비판에서 자유롭진 않다. 시중은행들은 상대적으로 구조조정을 진행한 경험이 많지 않다. 이 때문에 구조조정 과정에서 채권단간 논란이 불거지면 ‘미숙하다’ 혹은 ‘회사를 더 망치고 있다’는 평가가 나왔다.

한 은행 관계자는 “어떤 기관이 주도하더라도 기존 대주주나 각 채권단별 이해관계를 조정하기는 어렵다”며 “채권단, 특히 시중은행의 경우 사정상 기업의 회생보다는 자금 회수에 무게를 두다 보니 구조조정도 어려워지고 회사도 더 힘들어지는 경우가 많다”고 말했다.

투자은행(IB) 업계 관계자는 “올해 채권단이 주도한 거래들은 지난해 채권단 내부에서 구조조정을 이루지 못하고 시장에 내놓은 것이 대부분이라 매각 작업이 어려울 수밖에 없었다”고 평가했다.

동부ㆍ금호산업 등 다양…채권은행끼리 충돌도