-

[12월09일 12:35 인베스트조선 유료서비스 게재]

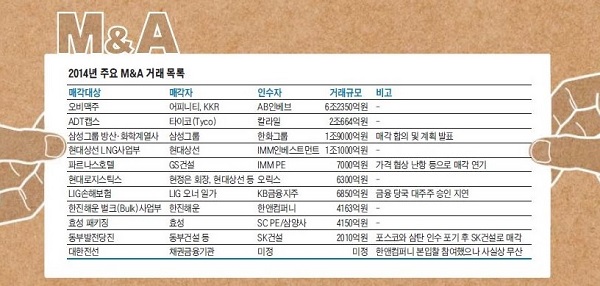

올해 M&A 시장은 각종 변수들로 인해 거래 종결(Closing) 가능성이 낮아진 딜이 넘쳐났다. 거래 내부적인 문제 보다는 예측 불가능한 외부 요인들이 영향을 미쳤다. 일각에서는 "통제할 수 없는 변수가 이렇게까지 부각됐던 적은 없었던 것 같다"는 얘기가 나오기도 한다.이른바 '랜드마크(Landmark) 거래'로 꼽힌 LIG손보는 KB금융이 경영진 교체까지 단행하면서 연내 종결은 불가능해졌다. GS건설의 파르나스호텔 역시 서울 삼성동 한국전력 부지 매입가격으로 거래 협상은 교착 상태에 빠졌다.

LIG손보는 손보업 확대를 꾀했던 후보들이 등장하며 입찰 흥행이 예고됐다. KB금융지주와 롯데그룹이 마지막까지 경쟁 구도를 형성하다 결국 KB금융이 인수 우선협상대상자로 선정됐다. 매각 결정 후 8개월여만에 새 주인을 찾는 듯 했지만 이른바 'KB금융 사태'가 터졌다.

KB금융 주전산기 교체 관련 논란은 은행과 지주 수장 간의 갈등으로 번졌다. 이후 LIG손보 인수를 결정한 은행장과 지주사 회장이 모두 자리에서 물러났다. 금융위원회, 금융감독원 등 감독 당국에 미친 여파도 컸다.

한 M&A업계 관계자는 "KB금융 사태가 일파만파로 퍼지며 행장과 회장 갈등이 깊어지고 이사회와 금감원까지 영향을 줄 것인지 아무도 예측하지 못했다"면서 "거래 당사자들이 통제할 수 없는 요소라 손을 쓸 수도 없는 노릇"이라고 했다.

-

파르나스호텔 역시 한전 부지가 고가에 팔리며 거래가 사실상 중단됐다. IMM프라이빗에쿼티와 7000억원 수준에서 가격 합의를 마친 듯 보였다. 그러나 호텔 맞은편 한전 부지가 10조원에 달하는 평가를 받자 오너 일가의 기대감이 높아졌다. 이후 거래 협상은 진전되지 못했고 매각은 내년으로 연기됐다.

다른 관계자는 "파르나스호텔의 경우 7000억원대 가격이 나쁘지 않다고 평가 받았지만 10조원에 비하면 순식간에 '헐값'으로 전락했다"면서 "또 '무역협회'라는 강력한 2대 주주가 있는 것도 거래가 늦어진 원인 중 하나였다"고 분석했다.

또 다른 관계자는 "M&A에 항상 변수가 따르기 마련이지만 접점을 찾으려고 할 텐데 매각자나 인수자 쪽 모두 유연하게 대응하기 보다는 아예 의지를 접는 경우가 더 많아졌다"면서 "기업이나 투자자들 모두 보수적이고 신중하게 움직이려는 경향이 강해진 탓"이라고 했다.

성사되기 힘든 거래가 다수 등장하기도 했다. 우발부채가 많거나 성장성이 저하된 회사들은 투자 매력이 떨어지고 매각 성사가 불발될 가능성이 높아진다.

대한전선은 작년 말 채권단의 대규모 출자전환을 끝내고 올해 초 매각에 나섰다. 수천억원을 웃도는 부채로 인해 인수 부담이 만만치 않다는 평가가 지배적이었다. 수익을 내고 있는 전선사업부를 분할하는 방법도 논의됐지만 현실화되지 못했다.

지난 11월 본입찰에는 사모펀드(PEF) 한앤컴퍼니가 참여했지만 채권단의 고민은 더욱 늘었다. 한앤컴퍼니가 제시한 인수 조건이 채권단의 기대에 미치지 못한 탓이다. 추가 협상의 여지가 적은 가운데 연내 매각 완료 계획에도 빨간 불이 켜졌다.

메가스터디는 잠재 후보들을 대상으로 인수의향서 접수까지 실시했지만 마땅한 후보를 찾지 못하고 거래가 중단됐다. 온라인 교육시장이 성장 한계에 직면한 데다 실적과 주가 흐름도 좋지 못해 투자 매력이 떨어졌다. H&Q PEF는 회사의 주가 하락으로 투자 손실이 불가피한 가운데 자금 회수에도 발목이 잡혔다.

이런 어수선한 상황에서도 새 주인을 찾은 매물들도 있었다. 동부발전당진은 포스코와 삼탄을 거쳐 결국 SK가스로 넘어갔고 동부특수강은 현대제철로 매각됐다. 한진해운 벌크(Bulk)선 사업부와 현대상선 LNG사업부 역시 PEF들이 인수했다.

다만 이들은 구조조정 성격이 강해 매각할 수밖에 없는 자산으로 분류된다. 채권금융기관의 입김에 매각이 좌우되기도 하는 까닭에 종결 위험이 비교적 낮았다는 설명이다.

얼마 전 발표된 삼성과 한화그룹 간의 계열사 매각도 완료자체는 문제가 없을 것으로 보인다. 다만 어떤 계열사를 얼마에 넘긴다는 큰 그림이 그려졌을 뿐 앞으로 풀어야 할 숙제들은 많다. 거래가 끝나기 전까지 지켜봐야 한다는 관측이 나오는 이유다.

매각 자체를 거두어 들이긴 어렵지만 단순한 거래가 아닌 까닭에 세부적인 합의점을 찾는 과정에서 잡음이 발생할 가능성을 배제할 수 없다.

LIG손보, KB사태로 리스크 발생

7000억에 팔려던 파르나스 호텔

한전 10조원 평가에 매각 중단

기업ㆍ투자자 신중한 움직임

대한전선 등 성사 힘든 거래도

7000억에 팔려던 파르나스 호텔

한전 10조원 평가에 매각 중단

기업ㆍ투자자 신중한 움직임

대한전선 등 성사 힘든 거래도