-

[12월10일 17:03 인베스트조선 유료서비스 게재]

금융당국이 조건부 자본증권(코코본드)을 회계상 '기타자산'으로 분류하도록 하면서 은행권의 자본확충에 '빨간불'이 켜졌다. 이 같은 회계처리 방식이 코코본드의 주요 투자처인 보험사들의 투자를 가로막기 때문이다.

금융감독원(이하 금감원)은 올해 11월 중순 바젤 III 기준에 따라 은행과 금융지주사가 발행하는 코코본드에 보험사들이 투자할 경우, '주식' 또는 '채권'이 아닌 '기타자산'으로 분류토록 결정했다.

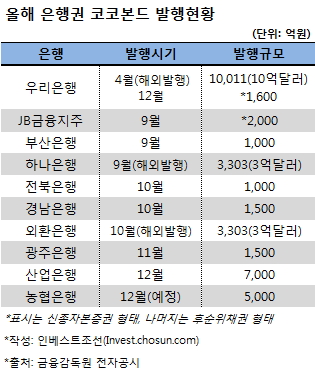

이는 바젤 III 하에서 각각 기본자본(Tier 1)과 보완자본(Tier 2)으로 인정되는 신종자본증권형과 후순위채형 코코본드에 동일하게 적용된다. 올해 4월부터 발행되기 시작한 모든 코코본드에 소급 적용키로 했다.

금감원은 "사전에 정한 발동요건이 발생하면 원금이 상각되거나, 보통주로 전환돼 손실이 발생할 수 있는 조건이 붙은 코코본드만의 위험을 반영한 조치"란 입장이다.

이렇게 되면 코코본드 투자의 절반가량을 차지했던 보험사 입지는 좁아질 수밖에 없다. '기타자산'은 신종자본증권의 2배, 주식(지분증권)과 유사한 8%의 위험계수가 적용되기 때문에 코코본드 투자로 보험사들은 자본 적정성을 나타내는 지급여력비율(RBC)가 하락하게 되기 때문이다.

-

보험사들은 즉각 코코본드 투자를 접기 시작했다. 지난 5일 진행된 2000억원 규모의 우리은행 30년 만기 신종자본증권형 코코본드 수요예측에서 희망금리밴드에 참여한 투자수요는 1600억원에 그쳤다. 당초 투자은행(IB) 업계는 우리은행이 JB금융지주의 코코본드 투자수요 모집 미달을 고려해 금리를 높여 발행에 나선 만큼 수요예측 흥행을 점쳤다. 신용등급 또한 JB금융지주 코코본드의 A+ 대비 한 단계 높은 AA-였다.

투자은행(IB) 업계 관계자는 "기존에 코코본드에 투자하던 보험사들의 투자가 가로막힌 셈"이라며 "그 빈자리를 고금리 상품을 찾는 공제회 등이 채우고 있는 실정"이라고 말했다.

개인 투자자의 경우 지난 9월 부산은행의 코코 후순위채권 발행 이후부터 청약 참여 자체가 가로막혔다. 이자 지급 중단 등의 위험성을 고려한 금융당국은 개인 투자자들에겐 직접투자가 아닌 유통시장을 통한 간접투자만 허용하기로 했다.

문제는 은행권에 코코본드를 대체할 마땅한 대안이 없다는 것이다.금융당국은 몇몇 은행들이 올해 시도한 해외 코코본드 발행을 유도하고 있다. 하지만 해외발행은 ▲기획재정부의 한도 승인 ▲국내보다 높은 조달비용 ▲환전에 따른 잠재손실 등으로 근본적인 해결책이 될 수 없다는 분석이다.

-

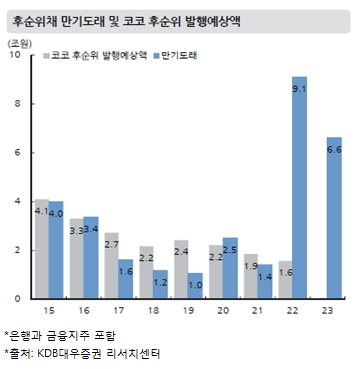

IB 업계는 내년에 은행권 채권만기도래분을 고려해 4조~6조원어치의 코코본드 발행을 예상하고 있다. 때문에 투자규제에 따른 대응책 마련이 필요한 상황이다.

제반 상황을 알고 있는 금융감독원은 "시장 상황을 지켜본 이후 적절한 조치가 필요하면 나설 것"이라며 "당장은 기존의 규제를 바꿀 생각이 없다"라고 설명했다. 은행이 부실화할 시 부실자산이 코코본드에 투자한 보험사로 옮겨지는 '전염 효과'를 고려했다는 게 금감원의 논리다.

은행권 관계자들은 "시중은행들이 과거보다 자본 적정성이 커진 부분은 고려하지 않고 규제만 강화하고 있는 상황"이라며 "당초 일찌감치 규제를 확정하지 않은 채 시간을 끈 측면이 있어 코코본드 발행을 계획한 은행권이 피해를 보게 됐다"고 밝혔다.

금융당국, 코코본드에 신종자본증권 2배인 8% 위험계수 적용 결정

주요 투자처인 보험사 RBC 비율 하락 불가피

은행권, "해외발행은 한계 있어 대체재 마땅치 않아"

주요 투자처인 보험사 RBC 비율 하락 불가피

은행권, "해외발행은 한계 있어 대체재 마땅치 않아"