-

[02월09일 14:46 인베스트조선 유료서비스 게재]

삼성중공업이 5년물 회사채 발행 계획을 접고 3년물만 발행한다. 조선사들의 부실이 이어지자 기관투자가들이 장기물 투자를 기피한 결과다. 삼성중공업의 회사채 발행이 다음 달 이뤄질 현대중공업의 회사채 발행전략에도 영향을 미칠 것으로 보인다.

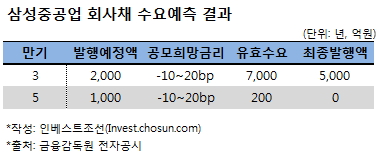

9일 증권업계에 따르면 삼성중공업(신용등급 AA0)은 3년물 2000억원·5년물 1000억원 등 총 3000억원 회사채에 대한 수요예측을 지난 5일 진행했다.

-

수요예측 결과 총 7200억원어치의 기관투자수요가 희망금리밴드 내로 참여했다. 이 중 97%에 해당하는 7000억원의 투자수요가 3년물에만 쏠렸다. 5년물 투자수요는 발행예정액의 20%인 200억원에 그쳤다.

삼성중공업은 5년물을 발행하지 않는 대신 3년물 발행규모를 3000억원 늘려 총 5000억원어치의 채권을 발행하기로 했다. 발행금리는 금리밴드 상단인 3년물 개별민평(민간채권평가사가 집계한 금리평균)에 20bp(1bp=0.01%포인트)를 가산한 수준으로 확정됐다.

삼성그룹 채권발행 담당자는 "조선·정유 등 업황침체가 지속되고 있는 업종의 회사채 장기물에 대해서는 기관투자가들의 투자가 제한된 상황"이라고 밝혔다.

수요예측 실시 일주일 전에 발표된 연간 실적도 영향을 미쳤다. 삼성중공업의 2014년 영업이익은 해외사업 손실로 전년보다 80% 감소한 1830억원을 기록했다. 이 때문에 신용등급 전망이 '안정적'에서 '부정적'으로 변경되기도 했다.

3년물에 투자수요가 대규모로 몰린 이유는 그나마 공모희망금리 상단을 개별민평 대비 20bp까지 높인데 기인한다. 우량 회사채가 부족한 상황에서 '삼성 프리미엄'도 일부분 작용했다.

2월 말 회사채 수요예측에 나서는 현대중공업(신용등급 AA0)의 만기 설정에도 영향을 미칠 가능성이 생겼다. 현대중공업은 차환자금을 마련하기 위해 다음 달 초 3·5년물 총 3000억원어치의 회사채를 발행할 예정이다.

현대중공업은 이번 주 연간 실적 발표를 앞두고 있다. 삼성중공업이 5년물 발행을 포기한 상황에서 연간 실적 발표에서 드러날 부실 규모에 따라 장기물 소화 여부가 결정될 것으로 보인다.

3년물에만 투자수요 대거 몰려…5년물 발행 계획 취소

"조선·정유업종 회사채 기피로 장기물 성적 부진"

내달 발행나선 현대중공업에 부담 작용 가능성

"조선·정유업종 회사채 기피로 장기물 성적 부진"

내달 발행나선 현대중공업에 부담 작용 가능성