-

"수수료 받을 투자를 하라"(투자자)

"수수료를 적정하게 줘야 좋은 투자를 제안할 수 있다"(운용사)국내 투자시장에서 가장 경쟁이 심한 곳 가운데 하나로 부동산자산운용 시장이 꼽힌다. 운용사들이 쉬쉬하고 있지만 평균 운용수수료는 펀드설정액의 0.2% 내외다. 그나마도 요새는 잘 받는 편이고 0.1%만 돼도 괜찮다는 얘기도 나온다. 국내 기관투자자들이 부동산 투자에 나선 지난 2000년 초반, 운용수수료는 1% 정도였다.

부동산 거래 자문 시장도 마찬가지다. 매각 수수료 수입으로는 인건비조차 건질 수 없는 실정이다. 지난해 5000억원대의 빌딩 매각의 수수료는 불과 6억원, 그것도 3곳이 나눠 가졌다. 한 회계법인 고위관계자는 "트랙레코드 관리를 위해 대형 빌딩 매각 주관을 진행하고 있지만 앞으로도 해야할 지는 의문"이라고 말했다.

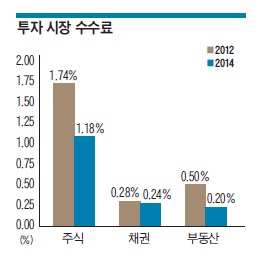

실제 부동산 투자 시장의 수수료를 다른 투자시장과 비교해보니 형편없이 낮았다. 주식자본시장의 평균 인수수수료는 지난해 1.18%, 채권자본시장 역시 평균 0.24% 정도였다.

수수료 하락을 보는 투자자와 운용사·자문사의 시각은 현저히 다르다. 자산운용사들은 운용사간 경쟁심화, 투자자들의 비용 절감 추세 등을 그 이유로 꼽고 있다. 투자자들은 '운용업계가 창의성없는 투자를 반복하는 한 투자시장에서 가장 박한 수수료를 받게 될 것'이라는 입장이다. 서울 주요 지역, 최상위 업무용 빌딩 등 코어(Core) 자산에만 투자하고, 투자 구조도 우선주·보통주 형태의 지분(Equity) 투자 아니면 대출(Loan) 등 단순한 구조에 그치고 있다는 것이다.

공제회 한 관계자는 "공제회나 연기금들이 반복된 국내 투자 경험을 통해 노하우를 쌓기도 했지만 비슷한 투자와 구조만 반복하는 자산운용사가 한 둘이 아니다"고 말했다.

투자용 부동산 매각 자문시장도 운용시장만큼 척박해졌다. 원인에 대한 판단이 다르다. 자문업계에서는 경쟁을 꼽는다. 세계적인 부동산 컨설팅회사들이 국내 시장에 자리를 잡은 상황에서 국내계열 회사도 늘고 있어 후발주자들의 수수료 할인 공세가 크다는 것이다.

건물을 매각하는 운용사나 공제회들은 자문사의 실력이 크게 다르지 않다는 입장이다. 해외 투자자 유치 능력도 변별력이 없고 거래 일정을 관리하는 수준에 그치는 경우가 대부분이라고 불만을 터트렸다. 자산운용사 관계자는 "기관투자자로부터 펀드 감사를 받을 때 시비소지를 줄이기 위한 자문사를 고용하는 경우도 있다"고 전했다.

수수료 하락이 부동산 투자 시장의 기반 약화로 이어질 있어 우려의 목소리도 크다. 부동산 투자업계 관계자는 "경험있는 인력이 부동산 투자 시장으로 진입하길 꺼려한다"면서도 "부동산 투자 시장도 구조조정을 통한 경쟁력 확대를 모색해야할 시점"이라고 말했다.

'부동산 투자시장 수수료' 끝없는 추락…"시장 기반 흔들린다"