-

[03월29일 12:00 인베스트조선 유료서비스 게재]

은행들이 부실기업 출자전환 주식으로 인한 고심이 한층 깊어질 전망이다. 바젤Ⅲ 자본규제가 추가 도입되면서 위험가중자산에 대한 은행들의 부담이 커지고 있다.바젤Ⅲ 도입으로 은행이 보유한 지분증권은 채권 및 대출 대비 2~3배 높은 위험가중치가 적용된다. 2007년 이전에 취득한 지분증권에 대해선 100~150% 적용하는 위험가중치 적용을 유예해주는 것도 3년 밖에 남지 않았다. -

지분증권 중에서도 출자전환 주식은 은행에 고민거리다. 해당 기업의 가치가 오른다면 높은 경영권 프리미엄까지 받고 차익을 누릴 수 있다. 반대로 매수자 찾기가 어려워지면 위험가중치가 높은 고위험 자산을 떠 안게 돼 은행의 자본적정성 지표에 부담이 된다.

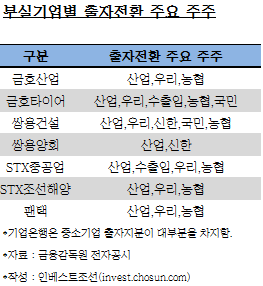

부실기업 출자지분에 따른 위험가중자산 규모 부담이 큰 곳은 산업은행, 수출입은행, 농협은행, 기업은행 등 특수은행들이 대부분이다. 정책금융기관의 특수성을 띠고 자금조달이 어려운 기업 지원에 상대적으로 적극적이다.

이들 은행들의 자본적정성은 시중은행에 비해 떨어진다. 작년말 기준 BIS비율은 산업은행 13.67%, 수출입은행 10.53%, 농협은행 14.03%, 기업은행 12.39%으로 시중은행 평균인 15%에 못 미친다.

신한은행, KB국민은행, 하나은행 등도 부담스럽기는 마찬가지다. 이에 주요 은행들은 금호산업, 쌍용건설, 쌍용양회, STX, STX중공업, STX조선해양, STX엔진, 대한전선 등 채권단으로서 보유하고 있는 출자전환 지분 매각을 추진 중이다.

은행권 관계자는 "은행 입장에선 불필요한 지분을 신속히 매각해 바젤Ⅲ의 추가 규제에 대한 충격을 줄일 수 있다"며 "다만 각 은행마다 상황에 따라 속도를 조절할 것"이라고 말했다.

다른 관계자는 "매수자, 매수가격, 경영권 프리미엄을 따지다 보면 지분 매각에 시간이 걸리기 마련"이라며 "매각 시기를 놓쳐 자본건전성 지표에 우려가 커지면 해당 지분을 헐값에 파는 상황도 배제할 수 없다"고 덧붙였다.

[Invest Chosun]

2007년 이전 취득 지분, 10년 유예기간 종료 시점 부담

출자전환 지분 매각 시점, 계획대로 안돼 부담

투자 지분 매각 등을 우선적으로 검토 분위기

2007년 이전 취득 지분, 10년 유예기간 종료 시점 부담

출자전환 지분 매각 시점, 계획대로 안돼 부담

투자 지분 매각 등을 우선적으로 검토 분위기