-

[04월17일 09:00 인베스트조선 유료서비스 게재]

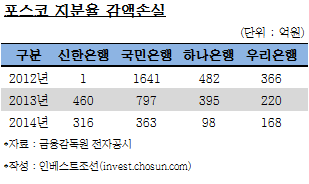

포스코의 주가 하락에 포스코 지분을 들고 있는 은행들의 셈법이 복잡해지고 있다.신한은행과 하나은행은 포스코 지분을 적극 매도하며 대출자원 확보 및 리스크 관리에 나섰다. 반면 국민은행과 우리은행은 포스코의 주가 상향을 기대하며 전략적 파트너십을 고수하고 있다.

포스코 주가가 단기간 내 회복이 힘들 것이란 전망이 힘을 얻고 있어 은행들의 고민은 깊어질 것으로 보인다.

2009년 포스코의 주가는 주당 60만원을 웃돌았다. 5년이 지난 지금, 주당 20만원 대로 떨어졌다. 믿었던 포스코의 주가가 하락세를 지속하자 은행이 반영하는 감액손실도 늘어나고 있다.

-

은행권 관계자는 "감액손실이 늘어나고 있다는 것은 은행들이 포스코 지분 취득 당시 투자했던 취득금액의 회수액이 줄어들고 있다는 것"이라며 "주가 향방 예측에 따라 은행들의 지분 매도 등의 결정이 이뤄질 것"이라고 내다봤다.

리스크 관리에 정평이 나 있는 신한은행과 외환은행과의 통합작업 지연으로 수익성 제고가 시급한 하나은행은 지분 매각에 적극적이다. 감액손실로 이어지는 불필요한 지분을 줄이고 대출 성장동력으로 활용하겠다는 전략적 선택이다.

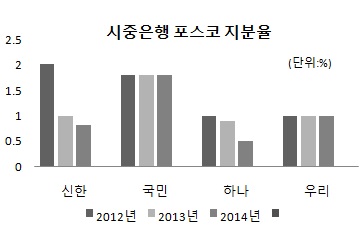

신한은행은 최근까지 포스코 지분 2%를 보유하고 있었다. 신한은행은 2010년, 2011년의 감액손실을 1억~4억원 수준에서 반영했으나, 2012년 460억원의 감액손실을 반영했다. 작년 말 기준 감액손실액은 315억 7900만원이다. 2년째 수백원의 감액손실이 발생하자 적극 매도로 돌아섰다. 그 결과 신한은행이 보유한 포스코 지분은 작년 말 기준 0.8%로 줄었다.

하나은행이 과거 3년간 포스코 지분가치 하락에 따라 반영한 감액손실액은 1000억원에 달한다. 1% 수준을 유지하던 포스코 지분을 작년에 0.5% 수준으로 줄였다.

반면 우리은행과 국민은행은 이렇다 할 움직임이 없다.

우리은행은 포스코의 지분 1%를 들고 있다. 3년간 750억원이 넘는 감액손실을 손익에 반영했지만, 여전히 주식을 가지고 있다.

우리은행 관계자는 "우리은행은 포스코의 주채권은행에 해당한다"며 "전략적 파트너십 차원에서 지분을 들고 가는 것"이라고 설명했다.

국민은행은 3년간 3000억원에 가까운 감액손실분을 반영했다. 시중은행 중 가장 큰 규모지만 역시 지분 매도 움직임은 보이지 않는다.

한 금융권 관계자는 "신한은행의 경우 손실 나는 지분 및 부실채권 등은 제때 매각하는 '리스크 관리 위주'의 경영스타일"이라며 "국민은행은 부실채권이 발생하면 매각보다 회수를 택하는 등 신중히 결정하는 스타일"이라고 말했다.

국민은행은 지주사 전환과정에서 자사주를 포스코 지분과 맞바꾼 '전략적 제휴' 관계이다. 포스코의 주가 회복 기대감도 지분을 매각하지 않는 이유로 꼽힌다. 당장에 자금이 필요한 것이 아니기 때문에 좀 더 지켜보겠다는 얘기다.

-

하지만 이들 은행이 '전략적 제휴' 관계라는 이유로 지분을 계속 보유한다면 은행들의 감액손실 부담도 만만치 않을 것이라는 지적이 나온다.

실제로 올해 1분기 정치적 비리 이슈에 추가 하락한 포스코 주가로 예상되는 감액손실액은 지분율에 따라 편차가 컸다. 금융업계의 추산에 따르면 포스코 감액손실액은 국민은행 300억~500억원, 신한은행 200억~300억원, 우리은행 100억원, 하나은행 80억~150억원 수준이다.

단기적으로 포스코의 주가회복을 기대하기 어렵다는 게 증권업계의 전망이다. 업황 개선 여지가 보이지 않는다는 설명이다. 이러한 이유로 포스코의 신용등급은 AA+로 하향되기도 했다.

한 증권업계 관계자는 "계열사 이슈가 장기화하고 다른 계열사들로 확대될 경우 포스코의 과징금 및 일회성 비용 등이 증가하게 되고 결국 이익이 줄어들 여지가 있다"고 말했다.

장기적 주가 상승세는 기대해볼 만하다는 의견도 있다. 주가가 떨어질 만큼 떨어져서 바닥을 칠 때가 머지않았다는 설명이다. 비핵심자산 정리 및 구조조정 등을 통해 체질 개선이 될 발판을 마련했다는 평가다.

[Invest Chosun]신한·하나銀, 감액손실 증대에 적극 지분 매도

국민-우리銀, 전략적 파트너십 및 주가 기대감에 지분 유지

국민-우리銀, 전략적 파트너십 및 주가 기대감에 지분 유지