-

[04월20일 17:10 인베스트조선 유료서비스 게재]

국내 자본시장에 사모펀드(PEF)가 도입된 지 11년이 지났다. 그간 국내 PEF 운용사들은 꾸준히 기업의 경영권을 인수해 가치를 높이는 바이아웃(Buy-out) 투자를 진행해왔다. 바이아웃 투자는 운용사의 경영 노하우와 투자 역량이 기업의 실적으로 고스란히 드러난다. 운용사의 실력을 가늠할 수 있는 진검승부의 장인 셈이다. 인베스트조선은 국내 주요 PEF 운용사들이 경영권을 인수한 기업들의 2014년 실적을 분석해봤다. [편집자주]IMM 프라이빗에쿼티(PE)가 투자한 기업들의 외형 확장과 실적 개선세가 뚜렷하다. 투자회수가 지연된 두산인프라코어 차이나(DICC)가 발목을 잡고 있지만 그 외의 투자 건들의 이익 지표는 긍정적이다.

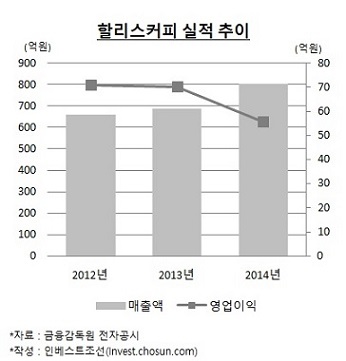

◇할리스커피, 외형 확장 본격화

할리스커피(법인명: 할리스애프앤피)의 지난해는 분주했다. IMM PE는 할리스커피 지분 91.8% 보유 중이다. 적극적인 행보를 뒷받침한 것은 IMM PE의 추가 투자였다. 2013년 말 300억원에 이어 2014년에도 70억원을 증자했다.

실탄을 마련한 할리스커피는 본격적인 외형 확장에 돌입했다. 광화문과 강남역 등 주요 지역에 직영점 출점에 집중했다. 인수 당시 대비 직영 매장은 40여곳이 늘어났다. 가맹점과 달리 개설비용이 많이 들지만 인지도 제고와 시장 지배력 강화를 위한 선택이었다.

-

작년 6월에는 프리미엄 핸드드립 커피숍 '할리스커피클럽'을 선보이며 고급화 전략을 구사했다. 또 인터파크HM이 갖고 있던 커피 전문점 디초콜릿커피를 41억원을 들여 인수해 단숨에 80여개 매장을 확보하게 됐다.

'디초콜릿커피 앤드'라는 새로운 브랜드도 출시했다. 기존 할리스커피와 디초콜릿커피와 달리 음료 가격을 낮췄고 테이크 아웃(Take-out) 전문점 형태로 매장 규모도 대폭 줄였다. 실속을 챙기려는 소비자층까지 흡수하겠다는 복안이다.

이로써 할리스애프앤비는 커피 브랜드를 저가(디초코렛커피앤드), 중가(할리스커피), 고가(할리스커피클럽)로 차별화 전략을 펼칠 수 있는 기반을 마련했다.

IMM PE 관계자는 "배당과 유상감자 없이 회사에서 버는 돈은 모두 재투자하고 있다"면서 "올해도 할리스커피 직영점 개설에 적극 나서고 디초콜릿커피앤드 확장에 무게를 둘 것"이라고 했다.

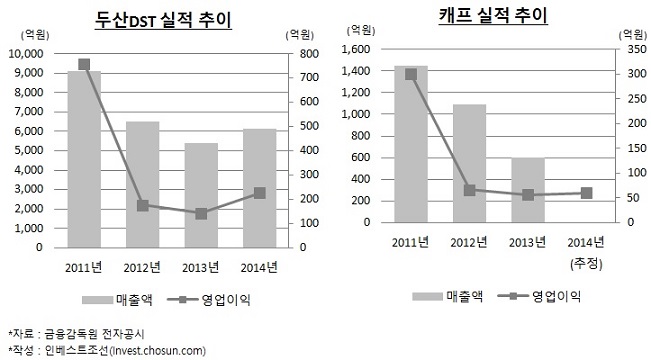

◇'실적 안정화' 캐프·두산DST 투자회수 기대감 ↑

자동차용 와이퍼 제조업체인 캐프와 방산업체 두산DST는 실적 안정화 단계로 투자회수 준비에 돌입했다.

캐프의 경우 경영권 거래 외에도 최근 증시 활황과 맞물려 기업공개(IPO)도 고민하고 있다. 기존 대주주와 경영권 분쟁과 파생상품 관련 소송전까지 마무리 되며 비로소 다양한 투자회수 방안을 검토할 수 있게 됐다. 두산DST 역시 조만간 구체적인 매각 작업을 시작할 전망이다.

캐프는 지난해 60억원가량의 영업이익을 올린 것으로 알려진다. 상각 전 영업이익(EBITDA)도 100억원 정도로 추산된다. 2013년에도 영업이익과 EBITDA가 각각 55억원, 93억원으로 일정 수준을 유지하고 있다.

실적이 정상화 되기까지 우여곡절이 많았다. IMM PE가 캐프에 투자한 것은 지난 2010년 말이다. 600억원의 구주 일부와 전환우선주(CPS)와 신주인수권부사채(BW)를 매입하며 2대 주주가 됐다. 캐프는 2009년 키코(KIKO)와 스노우볼 등 파생상품으로 막대한 손실을 입은 상태였다. 회사는 2011년 회계연도 300억원가량의 영업이익을 냈지만 2012년 회계연도에는 영업이익이 66억원으로 급감했고 401억원의 순손실을 기록했다.

-

투자 계약에 따라 IMM PE는 2013년 우선주를 보통주로 전환해 86%까지 지분율을 확보하며 최대주주로 올라섰다. 이 과정에서 기존 경영진과 갈등을 빚었고 이는 법정 분쟁으로 번졌다. IMM PE가 고용한 용역이 공장을 일시 폐쇄하기도 했다.

IMM PE는 김영호 당시 부사장을 캐프 대표로 파견해 경영 개선에 나섰다. 직원 고용 보장 및 성과보상체제 마련, 의료기기·건설·무역사업 등 비핵심 사업을 정리했다. 외부 업체로부터 공정 개선 컨설팅도 받고 연구·개발(R&D) 비용도 늘려 실적 기반을 재정비했다.

미래에셋PE와 함께 투자한 두산DST도 지난해 실적 회복에 성공했다. 회사는 작년 말 6156억원의 매출을 올렸고 225억원의 영업이익과 237억원의 순이익을 기록했다. 투자 시점인 2009년 수준에는 못 미치지만 이익이 상승세로 돌아섰다는 것은 고무적이다. 회사가 그간 일정 규모 이상의 주주 배당을 해온 점도 IMM PE 투자 수익 극대화에 도움을 줄 것으로 보인다.

수주에 몰두한 것이 이익을 끌어올렸다는 평가다. 지난해 두산DST는 방위사업청과 7240억원 규모의 신제품 무기 2종에 대한 1차 공급계약을 체결했다. 방위사업청이 지행 중인 30mm 차륜형 대공포 사업자 선정에도 뛰어들어 우선협상대상자로 선정됐다. 연구개발을 거쳐 제품 양산시 1조원 이상의 매출이 기대된다.

IMM PE 관계자는 "캐프는 경영권 분쟁 등으로 이미지가 꺾였지만 실적이 괜찮아졌다"면서 "두산DST는 그간 배당도 많이 받았고 올해도 100% 기준 350억원의 배당이 예정 돼 있어 수익이 꽤 나와 투자회수에 큰 무리가 없을 것"이라고 덧붙였다.

[Invest Chosun]

[PEF 투자 포트폴리오 분석③]

두산인프라코어 차이나 외에 투자 회사들, 이익 지표 긍정적

할리스커피, 新 브랜드 론칭·직영점 확대로 분주

실적 턴어라운드 두산DST, 투자회수 준비 완료

[PEF 투자 포트폴리오 분석③]

두산인프라코어 차이나 외에 투자 회사들, 이익 지표 긍정적

할리스커피, 新 브랜드 론칭·직영점 확대로 분주

실적 턴어라운드 두산DST, 투자회수 준비 완료