-

[05월14일 09:34 인베스트조선 유료서비스 게재]

농협은행의 리스크 관리가 도마 위에 올랐다.

농협은행은 부실 부동산 프로젝트파이낸싱(PF)과 대출 기업의 워크아웃(기업개선절차)으로 인해 자산건전성이 시중은행과 비교해 최하위 수준을 기록했다. 업계 내에선 농협은행이 기업여신을 늘리고 있는 만큼, 적극적으로 리스크 관리에 나서야 한다는 지적이 나오고 있다.

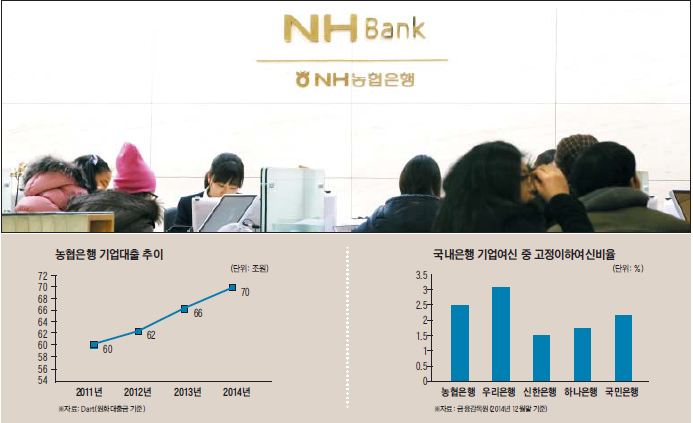

농협은행이 최근 몇 년 사이 기업여신을 확대했다. 원화대출금 기준으로 2011년 60조원 수준이던 기업대출은 지난해 말 기준 70조원 수준으로 증가했다.

-

수익창출의 수단으로 기업대출에 적극적으로 나선 결과다. 이는 시중은행의 행보와는 대조된다. 시중은행들이 기업대출보다는 가계대출 중심으로 대출 정책을 전환하고 있다.

한 국책은행 관계자는 "시중은행들이 기업대출에 몸을 사리는 반면 농협은행은 이들과는 다른 태도를 보이고 있다"고 말했다.

이런 가운데 농협은행의 리스크 관리에 대한 우려가 나오고 있다. 기업여신은 늘리고 있지만, 이에 걸맞는 리스크 관리 시스템을 갖추지 못했다는 평가다.

한 시중은행 관계자는 "최근 들어 기업여신 규모를 늘리다 보니 심사인력의 경험 등이 상대적으로 부족하단 얘기를 듣고 있다"라고 말했다.

이는 기업 대출채권 중 손상채권(부도채권)의 비율에서도 나타났다. 지난해말 기준 농협은행이 보유한 기업 대출채권 중 손상채권의 비율은 5.8%이다. 시중은행과 비교해 가장 높다. 그 뒤를 우리은행(4.5%), 하나은행(2.5%), 국민은행(1.9%), 신한은행(1.2%)이 잇고 있다.

농협은행의 고정이하여신비율은 2015년 1분기말 기준 1.64%이다. 우리은행(1.94%) 다음으로 높다. 고정이하여신비율은 은행 대출 중에서 회수에 의문이 드는 대출로 비율이 높을수록 회수 위험성이 높다. 신한은행이 1% 이하의 고정이하여신비율을 기록하는 등 다수의 은행들이 관리를 하고 있는 것과 대조적이다.

기업대출만 따로 놓고 봐도 농협은행의 고정이하여신비율은 높은 편이다. 작년 말 기준 우리은행(3.2%) 다음으로 높은 2.4%의 기업대출 고정이하여신비율을 기록했다.

농협은행이 고정이하여신비율이 높은 이유는 부실 부동산PF와 대출 기업의 워크아웃 때문이다. 농협은행이 가지고 있는 부실 부동산PF 규모는 1조원 수준으로 타 은행 대비 월등하게 높은 수준이다. 대출해준 기업 중에서 워크아웃에 들어간 기업도 상당수다,

농협은행의 리스크 관리에 대한 철학, 그리고 조직의 특수성도 고정이하여신비율이 높은 이유로 꼽혔다.

전산 시스템은 타 은행 대비 부족하진 않다. 하지만 상대적으로 리스크에 대한 접근방식이 느슨하단 평가다. 더불어 특수은행의 역할 및 농협중앙회 중심의 조직문화가 리스크 관리에도 영향을 미쳤단 해석이다.

한 회계법인 관계자는 "농협은행의 전산 시스템은 타 은행대비 떨어지지 않는다"며 "업계 내에선 신한은행과 하나은행이 리스크 관리가 철저하며, 상대적으로 농협은행이 리스크 관리가 가장 느슨하단 평가다"고 말했다.

한 시중은행 심사역은 "농협중앙회의 입김이 강하다 보니 기업대출에서도 이들의 영향력을 무시할 수 없어 상대적으로 부실 대출규모가 커진 것으로 보인다"며 "농협은행은 리스크 관리 역량을 높일 필요성이 있다"고 말했다.

이에 대해 농협은행은 올해 안으로 자산건전성이 나아질 것이란 입장이다. 부동산 경기 활성화로 부실 부동산PF의 회수율이 높아지면서 자산건전성이 개선될 것이란 설명이다.

농협은행 관계자는 "과거 2010년 이후 타 시중은행과 달리 부실 부동산PF를 유암코 등에 많이 넘기지 않은 결과 자산 건정성이 악화했다"며 "부동산 경기 활성화로 올해 안으로 절반 정도의 부실 부동산PF가 회수될 것으로 예상한다"고 말했다.

[Invest Chosun]

3년간 기업대출 10조 늘어

심사인력 경험 부족 등 문제

고정이하여신비율도 높아

3년간 기업대출 10조 늘어

심사인력 경험 부족 등 문제

고정이하여신비율도 높아