-

[06월07일 12:00 인베스트조선 유료서비스 게재]

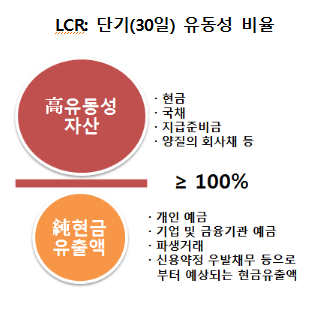

강화된 바젤 평가기준을 요구받는 국내 은행들이 외화 유동성커버리지비율(LCR) 대응에 취약하다는 지적이다. 국내 은행들이 외화 유동성 마련에 분주해 질 전망이다.신한은행, 하나은행, 외환은행 등 주요 시중은행들의 통합 LCR비율은 3월 평균 90%대 수준으로 나타났다. 각 주요 은행별로 살펴보면 신한은행 96.87%, 하나은행 97.4%, 외환은행 94.53%, 우리은행 102.6%, 국민은행 105.3% 수준이다.

-

외화 LCR이 통합 LCR에서 차지하는 비중은 10% 내외다. 원화 LCR은 평균 100%를 웃돈다. 외화 LCR은 평균 40% 중반을 기록했다. 통합 LCR이 원화 LCR 대비 소폭 내려가는데 있어 외화 LCR이 결정적인 영향을 미친 셈이다.

은행들은 고유동성 외화 자산 확보 방안을 본격적으로 검토하는 단계다. 미국 금리 인상기에 외화유동성 변동 폭이 커질 수 있어 이에 대비해야 한다는 목소리도 나오고 있다.

금융권 관계자는 "국내 은행들은 바젤위원회에서 제시하는 자본규제 조건을 대부분 충족시키고 있다"며 "다만, 권고사항인 외화LCR수준이 취약해 고심하는 분위기"라고 말했다.

금융감독원은 1월부터 통합 LCR 중 외화 LCR 부분을 따로 떼내 모니터링을 시작했다. 금감원은 국내 은행들의 외화 LCR 기준을 올해 40%를 시작으로 매해 10%씩 상향키로 했다. 2019년까지 은행들의 외화 LCR 수준을 단계적으로 80%까지 끌어올린다는 방침이다.

바젤위원회가 권고하고 금감원이 기준 준수를 적극적으로 요구하면서 외화 LCR이 50%에 못 미치는 대다수 은행들은 발등에 불이 떨어졌다. 고유동성 외화 자산 확보가 은행권의 과제가 됐다.

-

은행들은 단기적으로는 해외 국공채 및 미국 달러 매입 등에 나선다는 계획이다. 중·장기적으로는 해외법인 확대를 통해 고유동성 자산 확대를 꾀하고 있다. 해외법인이 현지 중앙은행에 예치하는 지급준비금도 고유동성 자산에 포함된다. 현지법인의 현지 기업 및 고객들의 예수금 총액이 확대될수록, 지급준비금 규모가 커지며 외화 LCR 비율이 올라가게 된다. 은행들의 해외 진출 리스크는 분명하다. 적자로 돌아선 일부 해외점포에다, 미미한 현지화 수준으로 현지 고객 및 기업들의 예수금 확보는 쉽지 않은 과제다. 국공채 및 미국 달러 매입 방안도 유동성 기준을 맞출 수는 있어도 수익성에는 부담을 주기 때문에 채권 및 달러 매입 규모를 무작정 늘릴 수 없다.

금융당국 관계자는 "단순히 국공채 매입으로 외화 LCR 비율을 맞추기에는 어려운 문제"라며 "유동성을 맞추면서 수익성도 감안해야 하기에 각 은행들은 포트폴리오 조정에 신중할 수밖에 없다"라고 말했다.

[Invest Chosun]

신한·하나·외환銀 통합 LCR 100% 하회

김현정 인베스트조선 기자

신한·하나·외환銀 통합 LCR 100% 하회

김현정 인베스트조선 기자