-

[06월18일 18:26 인베스트조선 유료서비스 게재]

이랜드그룹이 추진 중인 점포 자산유동화에 참여할 지분(Equity·에쿼티) 투자자 모집이 마무리된다.

18일 관련업계에 따르면 이랜드그룹의 자산유동화 부동산펀드 지분에 투자하는 기관투자가들의 내부 승인 절차가 대부분 완료됐다.

지분투자 규모는 3640억원으로 이 중 1195억원은 이랜드그룹이 후순위로, 나머지 2445억원은 기관투자가들이 출자한다.

-

교직원공제회(1000억원), 군인공제회(500억원), 농협상호금융(400억원), 경찰공제회(300억원), NH농협생명(300억원), 과학기술인공제회(300억원) 등 목표 이상의 자금이 모여 출자자간 금액 조정이 이뤄질 것으로 예상된다. 대부분의 투자자들이 투자 결정을 마친 가운데 공제회 한 곳만 최종 투자 여부를 결정하지 못한 것으로 알려졌다.

투자은행(IB) 업계 관계자는 “투자 검토 중인 공제회 한 곳이 이랜드리테일이 지난해 발행한 3000억원 규모의 상환전환우선주(RCPS)의 차입제안 약정과 이번 유동화에 대한 관계를 검토하고 있다"며 "이 검토가 끝나면 최종 투자 결정이 이뤄질 것"이라고 말했다.

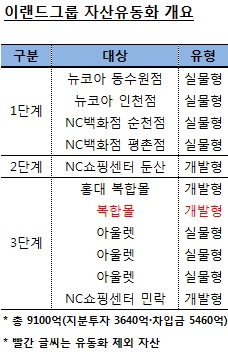

이랜드그룹은 1단계 실물형 펀드, 2단계 개발형 펀드, 3단계 실물형과 개발형 혼합 펀드를 구성해 총 1조원규모의 유동화 작업을 추진해왔다.

그러나 기관투자가들이 이랜드월드(BBB+)의 낮은 신용등급, 투자처가 확정되지 않은 블라인드펀드 성격의 개발형 사업에 부담을 느낀 데 따라 유동화 규모를 축소했다. 전체 규모를 1조원에서 9100억원으로 줄이고 유동화 대상도 11곳 중 개발형 한 곳을 제외하기로 했다. 제외 자산은 3단계 사업 중 아직 계획이 확정되지 않은 수도권의 복합몰이다.

[Invest Chosun]

기관투자가 내부 승인절차 대부분 마무리

자산 1곳 제외하고 규모도 9100억으로 줄여

기관투자가 내부 승인절차 대부분 마무리

자산 1곳 제외하고 규모도 9100억으로 줄여