-

삼표 컨소시엄이 동양시멘트 인수에 확실한 고지를 선점했다. 남은 과제는 인수자금 마련이다. 삼표는 동양시멘트의 기업가치를 1조9000억원으로 평가하고 지분 54.96% 인수 가격으로 8260억원을 제시했다. 8260억원 가운데 4000억원은 산업은행 프라비잇에쿼티(PE)의 출자와 인수금융으로 확보할 예정이지만 남은 4200억원은 온전히 삼표가 책임져야 한다.

IB업계에선 "정도원 삼표 회장의 인수 의지가 그만큼 강했고 자금 조달 여력이 있기 때문에 그 같은 가격을 제시한 게 아니냐"고 평가를 하면서도 정작 인수자금을 빌려줄 금융회사들의 입장과 판단 구조 등을 고려할 때 "인수 자금 마련이 가능할 것인가"하는 의문을 제기하고 있다. 또 "이같은 가치평가를 하는 기업에 인수자금을 대주는 게 맞냐"는 지적도 나오고 있다.

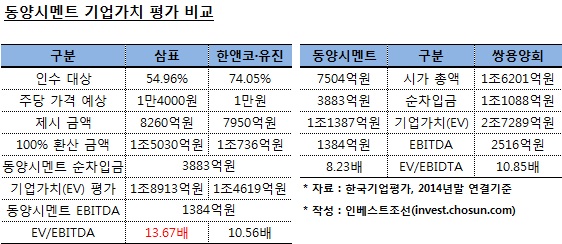

◇ 기업가치 1.9조 평가…경쟁자 평가 대비 4000억 이상 높아

지난 23일 삼표와 산업은행 PE컨소시엄은 한앤컴퍼니, 유진PE 컨소시엄과 달리 19.09% 지분을 포기하고 54.96%(5900만8784주)를 주당 1만4000원에 인수하겠다고 제시해 우선협상대상자로 선정됐다. 삼표 컨소시엄이 제시한 지분 가격은 동양시멘트 시가 총액을 뛰어넘은 수준이다. 삼표가 제시한 가격을 바탕으로 한 지분 100%의 가치는 1조5000억원에 달한다.

-

여기에 4000억원 가량의 순차입금을 더한 기업가치(EV)는 1조9000억원에 육박한다. 지난해 동영시멘트의 상각전영업이익(EBITDA) 1384억원 대비 13배 이상 높다. 들쑥날쑥한 실적을 감안해 최근 3개년 상각전영업이익(약 1060억원)을 반영하면 18배 가까이 치솟는다. 업계 1위 쌍용양회가 11배 수준이다.

23일 종가(6990원) 기준 동양시멘트 시가 총액은 약 7504억원, 순차입금을 감안한 기업가치는 1조1000억원대에 그친다. 지난 1년간 동양시멘트 주가는 두 배 가량 올랐다는 점도 눈여겨 볼만 하다. 한앤컴퍼니와 유진PE 컨소시엄 등은 74.05% 지분에 8000억원 내외로 통상적인 경영권 프리미엄을 감안한 수준이었다.

삼표 컨소시엄의 인수가격은 정도원 회장이 직접 적어낸 것으로 알려졌다. 산은PE는 인수 가격 결정을 삼표에 일임했다. 삼표 컨소시엄 관계자는 "가격이 높은 감이 있지만 (정 회장이) 시멘트와 레미콘 산업의 수직 계열화 등 시너지 효과를 감안해 (가격을) 결정한 것"이라며 "최대 10%까지 가격을 깎을 수 있기 때문에 실사를 통해 할인 요소를 찾아내야 한다"고 말했다.

◇ 삼표 4000억 마련해야 인수 가능…금융권 "시멘트·레미콘 익스포저 보수적"

인수자금 마련은 산표와 산은이 각각 절반정도씩 책임을 진다. 산은PE는 최근 결성한 2250억원 규모의 기업재무안정 PEF를 통해 1500억원을 투자한다. 1500억원은 컨소시엄이 인수할 지분 54.96% 가운데 10%포인트 정도다. 전체 펀드 조성 금액의 67%를 동양시멘트에 투자하는 게 적정한 지 여부는 별개로 생각해봐야할 부분이다. 이와함께 인수할 동양시멘트 지분 등을 담보로 산은은 2500억원 가량을 인수금융(대출)으로 지원한다.

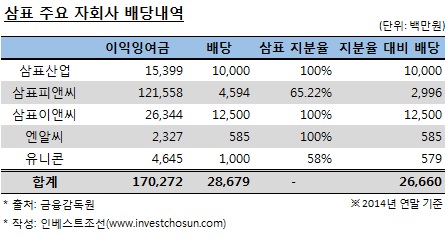

나머지 삼표가 책임져야할 금액은 4200억원 가량이다. 통상적인 법정관리 거래 또는 기업인수 거래에서 최종 가격이 떨어지는 점을 고려하면 삼표는 4000억원 내외를 마련해야 한다. 지주사 체제로 전환한 삼표는 자금조달에서도 공정거래법을 신경써야 한다. 지주사 아래 자회사를 통한 십시일반식 출자를 통한 자금 마련은 불가능하다.

-

삼표는 (주)삼표 아래 동양시멘트 인수를 위한 특수목적회사(SPC)를 설립하는 형태로 인수구조를 짜고있다. 공정거래법상 사업지주회사인 (주)삼표의 올해 1분기말 기준 부채비율은 15.27%, 200% 부채비율 유지 목표를 감안하면 총 5800억원 가량의 차입한도가 있다. 지난해 (주)삼표의 연결기준 상각전이익(EBITDA)은 800억원 정도다.

시중은행 관계자는 "보유 부동산과 자회사 배당 여력까지 고려하면 인수자금 조달이 가능한 현금흐름을 만들 수 있을 것"이라며 “삼표그룹이 수년간 설비 투자를 집행하며 자산 규모를 키워왔는데, 이를 통해 수익을 창출할 수 있는 체제가 완성됐다"고 평가했다. 삼표의 공격적인 인수가 제시를 뒷받침한다.

차입 여력만큼 금융회사들이 자금을 내어줄 지는 미지수다. 보유 부동산 자산의 남은 담보 가치와 이를 활용한 차입 여력(장부가 기준)은 1000억원 내외 정도란 평가도 나오고 있다.

실제 본입찰전 상당수의 은행들이 관망세를 취했다. 시멘트 업종에 대한 위험을 경계했다. 삼표에 대한 시각도 크게 다르지 않았다. 삼표에 투자할 금융회사 관계자는 “㈜삼표가 양호한 실적을 이어가고 있지만 주력인 레미콘이 건설 연관 업종임을 감안하면 산업 위험 등급이 긍정적이지 않다”고 말했다.

삼표는 1000억원 규모의 프로젝트펀드 구성도 검토하고 있는 것으로 알려졌다. IB업계 관계자는 "삼표의 인수가격 주당 1만4000원을 받아줄 수 있는 금융투자자들이 있을 지 의문"이라며 "인수금융이 선순위이고 프로젝트펀드는 중순위인데, 담보가치 대비 인수금융 규모도 크다"고 말했다.

삼표가 인수자금 마련을 위해 향후 영업환경과 경영 전략에 대해 어떤 시나리오를 제시할 지도 주목된다.

-

[인베스트조선 유료서비스 2015년07월24일 15:51 게재]

[인베스트조선] 55% 인수에 시총 이상 제시…한앤코·유진 평가 가치 크게 앞질러

삼표 4000억 부담…담보 및 자회사 배당 등 조달 여력

삼표 4000억 부담…담보 및 자회사 배당 등 조달 여력