-

SK그룹 바이오사업은 그동안 베일에 싸인 영역이었다. 드러난 사업성과는 없었고 존재감도 미미했다. 이제는 다르다. SK그룹 지배구조 개편과정에서 신성장동력의 한축으로 부상했다.

시장에선 성장잠재력은 충분하다는 평가다. 다만 바이오사업 특성상 개발 중인 신약들이 시판을 거처 판매까지 성공적으로 이어갈지에 대해선 여전히 불안하다는 평가다.

◇SK 지배구조 개편서 존재감 두각…신약개발 성과·IPO계획 밝혀

현재 SK그룹의 바이오사업을 전담하는 곳은 SK㈜의 100% 자회사인 SK바이오팜이다. 지난 2011년 SK㈜의 생명과학사업이 물적분할해 설립됐다. 당시만 해도 별다른 신약개발 성과가 없었고, 시판된 제품이 없었기에 이익도 나지 않았다. 일각에선 SK바이오팜이 자금소요가 상당한 임상단계까지만 SK㈜ 품에 있다가, 사업이 본격화하면 기존 제약 계열사인 SK케미칼로 넘어갈 가능성이 거론되기도 했다.

회사가 SK그룹의 기대주로 떠오른 건 올해 들어서다.

SK그룹은 SK C&C와 SK㈜의 합병을 준비하면서 기업가치 향상 전략의 하나로 SK바이오팜의 성장을 내세웠다. 2018년까지 기업공개(IPO)를 추진하고 그 과정에서 인수·합병(M&A)도 검토하겠다는 계획을 밝힌 상태다.

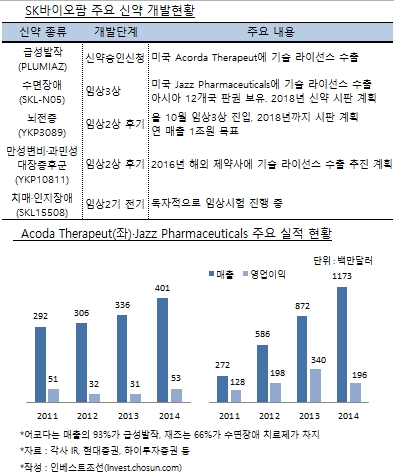

그동안의 사업성과도 공개했다. 신약들의 임상실험이 상당 수준 진행됐고 이 중 급성발작과 수면장애 신약은 미국 제약사인 어코다(Acorda Therapeut)와 재즈(Jazz Pharmaceuticals)에 각각 기술 라이선스를 수출했다. 양사는 지난해말 해당 질병 관련 치료제 판매를 통해 3억7300만달러(한화 약 4400억원)와 7억7400만달러(9200억원)의 매출을 거뒀다. SK바이오팜은 임상시험 단계별 기술료와 신약 시판 이후 로열티 수입을 올릴 것으로 기대하고 있다.

시장엔 불안감도 공존한다. 일단 바이오사업은 '고위험 고수익(High risk-High return)'이다. 국내 제약사가 독자적으로 신약을 개발해 시판까지 성공한 경우가 좀처럼 없다. LG생명과학의 당뇨병 치료제 ‘팩티브(Factive)’ 정도가 성공사례로 꼽힌다. 임상3상을 통과하기까지 오랜 시간이 걸리고, 그때까지 지속적으로 연구·개발(R&D) 비용을 투입해야 하는 것이 적지 않는 부담으로 작용한다.

업계 관계자는 “(신약개발은) 임상3상을 통과하더라도 시판까지 이뤄질 확률이 높지 않다”며 “각 임상단계를 지날 때마다 재무적부담을 견디며 개발을 이어갈 것인지가 고민이 될 수 있다”고 설명했다.

-

SK바이오팜도 이런 이유로 임상시험에 공을 많이 들이고 있다. 미국 뉴저지에 현지법인을 두고 임상시험대행기관(CRO) 관리 등 신약개발에 필요한 각종 업무를 진행하고 있다. 임직원 수는 30여명으로 국내 제약사 중 가장 많다. 대부분이 현지에서 실무경험을 쌓은 전문가들로 구성돼 있다. 재무적 측면에서도 자금동원력이 우수한 SK㈜가 모회사라는 점에서 부담이 덜한 편이다.

◇신약 시판~판매까지 성공사례 드물어…보수적 시각 상존

판매에 대한 불확실성도 불안요인으로 꼽히고 있다. 기술 라이선스를 수출한 신약은 해외 제약사가 현지 네트워크와 마케팅 능력을 활용해 판매하기에 상대적으로 안정적이다. 그렇지 않은 신약들은 글로벌 업체들과 경쟁해야 한다. 대형 글로벌 제약사들은 매년 10조원가량을 R&D에 쓰고 50~100개 정도의 임상실험을 진행한다. 투자규모만으로도 국내 제약사들과 상당한 격차가 있다.

한 신용평가사 제약담당 애널리스트는 “신약에 자신감이 있고 향후 더 높은 가격에 기술 라이선스를 수출할 수 있다고 볼 때 자체적으로 임상을 진행한다”며 “그래도 국내 제약사들은 유통망 문제 때문에 단독으로 판매까지 하는 건 쉽지 않다”고 밝혔다.

SK바이오팜의 신약들 중 기술 라이선스를 수출하지 않은 것들도 있다. 이 중 뇌전증 신약은 판매까지 독자적으로 하겠다는 방침이다.

SK그룹 관계자는 “시장성이 확실하고 향후 수익이 크다고 판단하면 직접 시장을 개척하는 것이 낫다고 본다”며 “이것도 회사가 외형을 확대하는 길”이라고 설명했다.

SK바이오팜의 법인 설립 이후 연간 300억~400억원대의 영업손실을 내고 있다. 아직 시판에 들어간 신약은 없고 투자자금이 지속적으로 투입되는 시기다. 회사는 주요 신약들의 예상 시판시점이자 회사의 IPO 시점인 2018년에는 사업이 본격적인 성장궤도에 오를 것으로 보고 있다.

시장에선 사업 자체가 새로운 영역인데다 아직 가시적으로 드러난 것이 많지 않아 보수적인 시각을 유지하는 분위기다. 기업가치 산정에 있어서도 회사 지분 100%의 장부가격인 3287억원만 반영하고 있다.

증권업계 관계자는 “사업성과가 어느 정도 가시화가 된 것 같으나 임상 실패 가능성 등 바이오사업 자체의 리스크요인 때문에 장부가로만 밸류에이션을 산정하고 있다”고 밝혔다.

-

[인베스트조선 유료서비스 2015년 08월 23일 09:00 게재]

SK C&C-SK㈜ 합병과정서 신성장동력 부상

신약개발 성과와 함께 IPO 계획 밝혀…2018년이 기점

국내제약사 중 성공 드물어…시판~판매까지 불확실

신약개발 성과와 함께 IPO 계획 밝혀…2018년이 기점

국내제약사 중 성공 드물어…시판~판매까지 불확실