-

동부익스프레스 매각이 무산 위기에 몰렸다. KTB PE가 현대백화점그룹의 절충안을 외면하고 가격 인상을 다시 요구하려는 움직임을 보이자 현대백화점은 재요청에 응하지 않고 거래를 포기하는 방안을 검토하고 있다. 'KTB PE에 유리한 매각 조건을 제시했는 데도 여전히 욕심을 부리고 있다'는 게 현대백화점의 판단이다.

16일 투자은행(IB)업계에 따르면, KTB PE는 현대백화점에 실질적인 인수가 상향을 다시 요청할 것으로 알려졌다. 박제용 부회장이 이끄는 KTB PE의 매각팀은 '현대백화점이 제시한 인수 방안이 만족스럽지 못하다'는 결론을 내렸다는 후문이다.

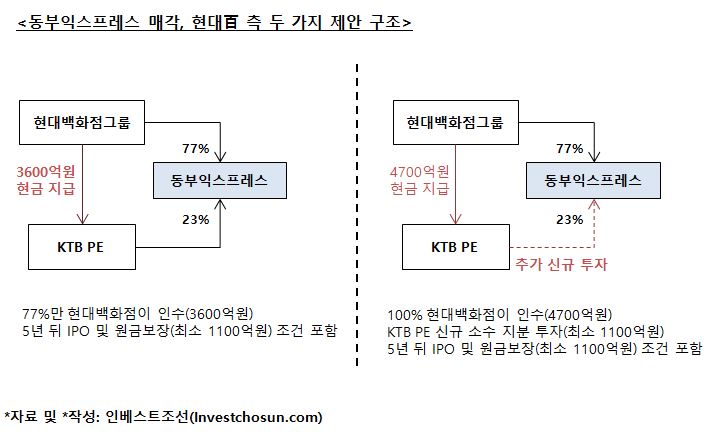

현대백화점은 인수가격을 높이는 대신 동부익스프레스의 기업공개(IPO)를 통한 투자회수 방안을 내놨다. KTB PE가 지분 일부를 남기되 IPO시 구주매출로 수익을 내자는 것이다. 현대백화점의 원금 보장 조건도 붙었다. KTB PE가 동부익스프레스를 매각한 뒤 재투자에 나서는 공동 투자 방법도 간접적으로 제안했다. 현대백화점이 지분 100%를 4700억원에 사들인 뒤 KTB PE가 1100억원을 들여 소수 지분을 매입하는 식이다.

-

현대백화점은 이 같은 구조가 KTB PE에도 유리하다고 판단했다. KTB PE가 기존 펀드 투자 성과를 내면서 새로운 투자 기회를 확보할 수 있기 때문이다. 현대백화점그룹뿐 아니라 '범현대가(家)' 효과를 고려하면 성장 스토리도 명확했다. 신규 펀드 결성도 수월할 것이라고 봤다. 국내 주요 투자자들 사이에서도 현대백화점 측이 그린 구조에 대해 긍정적인 평가가 지배적이었다.

실제 투자 수요를 읽고 공동 투자를 원하는 사모펀드(PEF)들이 상당수 대기하고 있는 것으로 알려졌다. 기존 펀드의 메인 출자자(LP)인 산업은행을 제외한 다수의 기관투자자들이 동참할 가능성이 높다고 PEF 관계자들은 전했다. 한 PEF업계 관계자는"산은은 '중소·중견기업 및 구조조정 기업 지원'의 정책 기조에 따라 재투자는 쉽지 않겠지만 다른 기관투자자들은 현대백화점을 보고라도 참여할 수 있다"고 말했다.

반면 KTB PE는 고가 매각을 고집하며 현대백화점의 제안에 부정적인 상황이다. KTB PE 실무진들은 현대백화점의 제안에 대해 비교적 긍정적인 평가를 하고 있지만 최종 결정권을 가진 박제용 부회장이 결정을 내리지 못한 상황이다.

문제는 현대백화점의 인내심이 한계에 달했다는 점이다. 본입찰 이후 협상 테이블에 앉지도 못한 채 4~5주가 흘렀다. 그룹 내부에서도 지지부진한 거래에 대한 불편한 심기를 내비쳤고 재차 인수금액 조정을 원하면 인수 중단까지도 염두에 둔 것으로 전해진다.

이같은 상황이 되자 KTB PE펀드에 참여한 투자자(LP)들은 속이 타는 상황이다. KTB PE 펀드의 한 LP는 "동부익스프레스 매각 결정에 참여할 수 없어 답답한 상황"이라며 "최근 M&A 시장 분위기가 인수자 중심으로 바뀐 상황에서 시간을 끌수록 매각자만 불리한 상황이 돼 가고 있는 점도 불안 요인"이라고 말했다.

일각에서는 KTB PE가 성과보수에 미련을 버리지 못한다는 지적도 나온다. 동부익스프레스에 투자한 펀드 정관 등에 따르면 펀드 기준수익률(IRR) 8%를 초과한 이익의 20%는 운용사(GP)인 KTB PE가 성과보수로 가져가도록 돼 있다. 매각가격이 올라가고 투자기간이 짧을 수록 IRR 수치도 늘어나고 성과보수도 증가하기 때문이다. KTB PE의 펀드는 기업재무안정PEF로 투자수익보다는 '구조조정'에 초점을 둔 펀드다.

-

[인베스트조선 유료서비스 2015년 10월 16일 10:02 게재]

KTB PE, 인수가격 상향 재요청 움직임

현대百, 절충안 수용 안 하면 인수포기도 검토

현대百, 절충안 수용 안 하면 인수포기도 검토