-

쌍용양회 매각이 본격화하며 시멘트 업계 1위를 차지할 기회가 찾아왔지만 인수 열기는 뜨겁지 않다. 잠재 인수후보들은 태평양시멘트와의 갈등 및 높은 예상가격부담으로 인해 쉽사리 입장을 정하지 못하고 있다. 특히 쌍용양회 주주면서 자금력도 있는 한앤컴퍼니의 인수전 참여 가능성에 부담을 느끼는 분위기다.

한앤컴퍼니는 가장 유력한 인수후보로 꼽히고 있다. 사실상 전략적투자자(SI)로 평가 받을 만큼 시멘트 산업에 대한 이해도가 높다. 대한시멘트, 한남시멘트, 포스화인 등 시멘트 업체를 인수해 경영 중인 경험도 있다.

쌍용양회를 인수할 경우 시멘트 사업 영역과 투자회수 기회를 더 넓힐 수 있다. 작년 말 1조4710억원 규모의 ‘한앤컴퍼니 제2의 1호’ 펀드를 등록하는 등 자금력도 있다.

쌍용양회 주주(10%)라는 점도 강점으로 꼽힌다. 다른 경쟁자보다 회사 사정에 밝고, 보유 지분은 인수 대상에서 제외할 수 있어 자금 부담도 덜하다. 경쟁이 심화하더라도 그만큼 더 써낼 여지가 있는 셈이다. 삼표도 인수 지분을 줄이는 대신 주당 가격을 높여 동양시멘트 인수에 성공했다.

한앤컴퍼니의 투자가격(주당 5820원) 대비 주가(27일 종가, 1만9900원)가 크게 올라 채권단과 함께 매각할 경우 상당한 차익을 기대할 수 있다. 인수 자문사 선정을 진행하는 등 나머지 채권단 지분(36.83%)을 인수하는 방안도 저울질 하는 것으로 알려졌다. 인수로 방침을 정할 경우 다른 인수후보들은 경쟁이 쉽지 않다.

쌍용양회 인수를 검토 중인 PEF 관계자는 “한앤컴퍼니가 지분을 매각할지 혹은 채권단 지분 인수를 추진할 지를 살펴보고 있다”며 “한앤컴퍼니의 인수 의지가 확고하다면 쌍용양회 인수전에 불참할 수도 있다”고 말했다.

-

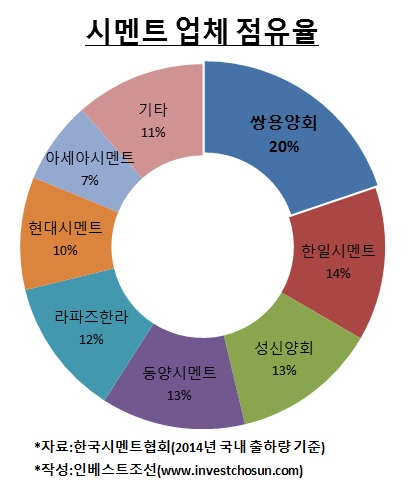

시멘트 업계는 쌍용양회와 6곳(한일·성신·동양·라파즈·현대·아세아)의 2위 그룹으로 이뤄진 과점체제다. 점유율이 고만고만한 2위권 업체들은 업계 통합과 구조조정의 위기감에 노출돼 있다. 쌍용양회 인수를 통해 확고한 1위로 도약하고, 가격 교섭력을 앞세워 영향력을 키울 수 있다. 전방산업인 레미콘 회사도 안정적으로 자재를 조달하고 다른 시멘트 회사에 대한 가격 교섭력도 높일 수 있다는 점에서 인수후보로 거론된다.

그러나 이들 회사 역시 적극 나서기는 부담스럽다.

시멘트 회사 관계자는 “일단 1위 업체가 매물로 나와 있으니 관심은 가지만 태평양시멘트와의 갈등이 부담스럽다”고 말했다. 이어 “시너지 효과를 기대할 수 있는 다른 사업군의 업체들과 기존 사업의 점유율을 높이는 데 그치는 시멘트 회사들은 써낼 수 있는 금액에서 차이가 날 수밖에 없다”고 설명했다.

투자은행(IB) 업계 관계자 역시 “동양시멘트 인수에 막대한 자금을 투자한 삼표가 쌍용양회 인수까지 노리긴 쉽지 않을 것”이라고 말했다. 시너지 효과가 있다지만 조(兆) 단위에 달할 인수자금은 부담스러울 수밖에 없다. 유진그룹은 최근 동양시멘트 매각 자금이 유입된 ㈜동양 지분 확대에 관심을 두는 양상이다.

-

[인베스트조선 유료서비스 2015년 10월 27일 18:35 게재]

[쌍용양회 매각③]

자금력·정보력·경험 앞선 한앤컴퍼니 존재감 커

잠재 후보들 “주주간 갈등 및 높은 가격도 부담”

자금력·정보력·경험 앞선 한앤컴퍼니 존재감 커

잠재 후보들 “주주간 갈등 및 높은 가격도 부담”