-

LCC항공사 최초로 상장하는 제주항공이 아시아나항공 시가총액을 뛰어넘을 것이라는 기대감이 나오고 있다. 반면 아시아나항공의 자산규모와 매출규모에 비해 제주항공의 밸류에이션이 고평가돼 장기적으로 주가 조정이 있을 것이라는 분석도 있다.

◇ 뜨거운 청약 열기...성장성 인정받은 제주항공

제주항공은 기업공개(IPO)를 위한 수요예측과 일반 청약에서 투자자들의 뜨거운 관심을 받았다. 기관과 개인투자자로부터 들어온 청약 자금은 총 7조4000억원으로 올해 두 번째로 높은 금액이다. 수요예측 당시 기관들이 제안한 의무보유 확약비율도 높아 일반투자자의 신뢰를 얻었다. 기관투자자들이 제안한 의무보유 확약 물량은 전체 수량의 78%로 올해 상장한 기업 중 최고 수준을 기록했다.

제주항공의 흥행은 LCC항공사에 대한 시장의 기대감을 보여주는 계기가 됐다. 노상원 동부증권 애널리스트는 “국내 출국자수 60%가 중국과 일본으로 향한다는 점은 LCC항공사의 기업가치를 높이고 있다”고 평가했다. LCC항공사는 고정비를 낮추고, 마진율을 높이기 위해 단기노선 중심으로 운영하고 있다. 국내 LCC 항공사가 중국과 일본 등 아시아 국가 중심으로 노선을 확장하는 이유다.

특히 제주항공은 경쟁사와 달리 노선 확장에 제한이 없어 좋은 평가를 받았다는 분석도 있다. 금융투자업계 관계자는 “모회사가 항공사인 진에어와 에어부산의 경우 중복되는 노선이 발생할 수 있어 노선 확장에 제약이 따르지만, 제주항공은 계열사 중 유일한 항공사라 이 부분에서 자유롭다”고 설명했다.

제주항공의 실적도 시장에 좋은 인상을 남겼다. 올 상반기 제주항공은 역대 최고 실적을 기록했다. 올 상반기 매출액은 2868억원, 영업이익은 307억원을 기록했다. 상반기 기준 제주항공의 부채비율은 195%로 국내 주요 항공사에 비해 안정적이라는 평가를 받는다. 아시아나항공과 대한항공의 부채비율은 700~800%를 웃돈다.

◇ 고평가 의견도 나와… LCC 보유한 대형 항공사 넘어서나

고평가됐다는 의견도 나온다. 항공업을 담당하는 증권사 애널리스트는 “올해 아시아나항공과 대한항공이 실적부진을 겪고 있어, 제주항공의 영업이익 증가가 투자자들에게 더 밝게 보였을 것”이라고 평가했다.

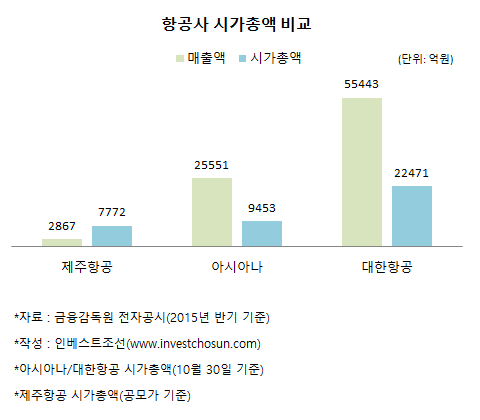

국내 대형항공사와 비교했을 때 제주항공은 규모, 매출 면에서 열세하다. 제주항공과 아시아나항공은 자산규모 20배, 매출규모 9배 차이가 난다. 대한항공은 제주항공보다 매출액 19배, 자산규모는 63배 이상 크다.

공모가 3만원을 적용하면 제주항공의 예상 시가총액은 7772억원이다. 장외시장주가(4만9000원대)까지 오른다고 가정하면 제주항공의 시총은 1조3000억원을 넘게 된다. LCC항공사가 LCC항공사를 보유한 대형항공사의 시가총액을 넘을 수 있다는 의미이다. 아시아나항공은 시가총액(30일 기준) 약 9453억원 수준이다. 아시아나항공이 지난 1년 중 기록한 최고 주가는 9980원으로, 당시 시총은 1조9000억원이다.

항공업을 담당하는 애널리스트는 “자산규모, 매출규모를 비교하는 것보다 자금을 어떻게 활용하는 지 비교하는 게 더 의미있다”며 “LCC항공사의 영업효율성이 FSC사(Full Service Carrier)보다 더 뛰어나다”고 언급했다. 또 다른 애널리스트는 “규모에 비해 제주항공이 고평가된 부분이 있어 장기적인 관점에선 주가가 조정될 것으로 예상된다”고 밝혔다.

-

[인베스트조선 유료서비스 2015년 10월 31일 17:41 게재]

청약 자금 7조원, 의무보유 확약비율 올해 가장 높아

노선 영역 확장 가능성 높아, 상반기 역대 최고 매출

고평가 논란도 있어… LCC보유한 대형 항공사 시총 따라잡아

노선 영역 확장 가능성 높아, 상반기 역대 최고 매출

고평가 논란도 있어… LCC보유한 대형 항공사 시총 따라잡아