-

한국철강이 'A'라는 신용등급을 받았다. 경쟁사 대비 높은 신용등급을 앞세워 그간 고수해 온 무차입 경영기조에 변화가 생길 가능성이 점쳐진다. 자금조달 시장의 문턱에 선 한국철강의 다음 행보에 대해선 관측이 엇갈리고 있다.

한국철강은 최근 NICE신용평가에 기업 신용등급 평가를 의뢰, 'A(안정적)' 등급을 받았다. 이는 한국철강보다 매출규모나 생산규모가 큰 세아특수강(A-)·현대비엔지스틸(A-)·동국제강(BBB-)보다 높은 등급이다. 철근 생산업체만 놓고보면 현대제철(AA) 다음이다.

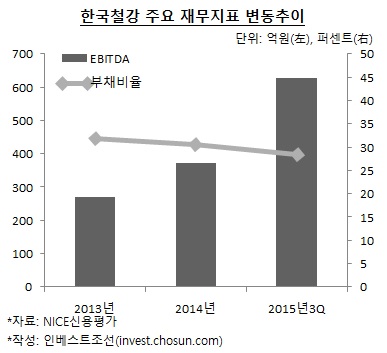

국내 철강업 업황은 전반적으로 부진한 상황이지만 한국철강은 우수한 재무구조와 현금창출력을 유지하고 있다. 무차입 경영기조를 바탕으로 올해 3분기말 기준 순부채는 -454억원을 시현하고 있다.

-

현금성자산은 2000억원을 웃돈다. 매년 꾸준히 300억~400억원대 상각전영업이익(EBITDA)를 기록하고 있다. 철근시장 호황에 힘입어 올해는 800억원 이상의 EBITDA를 시현할 것으로 기대된다.

재무적으로 또 사업적으로 안정적인 모습을 보여주고 있지만 한국철강의 시가총액은 4000억원대에 그친다. 회사가 보유한 현금성자산 규모만 2000억원대에 이르는 점을 고려하면 기업가치가 낮게 평가되고 있다는 평가다. 일각에서 "기업가치 제고를 위해 회사가 투자에 나서야 할 타이밍"이란 지적이 나오는 배경이다. 한국철강의 등급평가 의뢰에 금융시장과 철강업계의 이목이 집중된 배경이기도 하다.

한국철강은 일단 "회사채 발행을 위한 신용등급 의뢰는 아니다"는 입장이다.

한국철강 관계자는 "한국철강이 마지막으로 신용등급을 받은 지 10년이 넘었다"며 "과거 등급이 회사의 현 상황을 잘 반영하지 못하고 있다고 판단해서 신용평가사에 등급을 의뢰하게 됐다"고 밝혔다. 2001년 한국철강에 부여된 신용등급은 BBB급이었다. 향후 투자기조에도 큰 변화는 없을 것이란 게 회사의 입장이다. 또한 신용등급은 공공기관 등 철강재공급 입찰에 활용이 가능하다는 설명이다.

한 금융업계 관계자는 "동부제철·동국제강 등 다른 철강업체들이 투자를 늘려서 낭패를 본 것을 타산지석 삼아 투자를 자제하는 편이 낫다"며 "이미 한국철강은 과거 태양광투자 실패를 경험한 바 있다"고 밝혔다.

산업구조가 재편되고 있는 상황에 대한 대응책 마련이 필요하다는 지적도 있다.

한 증권사 애널리스트는 "무리한 수준이 아니라면 보수적기조를 깨고 투자에 나서는 것도 필요해 보인다"며 "다만 철근 생산능력(CAPA)을 늘리는 수준의 투자보다는 다른 분야로의 투자가 의미있을 것"이라고 조언했다.

철강업계 관계자는 "동부제철 매각이 진행되고 있고, 동국제강도 고강도 구조조정을 진행하면서 업계 구도 재편이 빠르게 진행되고 있다"며 "업계에서는 한국철강이 선제적 투자에 나설 가능성도 충분하다고 보고 그 움직임을 주시하고 있다"고 밝혔다.

-

[인베스트조선 유료서비스 2015년 11월 29일 09:00 게재]

현금성자산 2000억·年 예상 EBITDA 800억에도…시총 4000억 불과

"기업가치 제고 위해 투자나서야" VS. "他업체 타산지석 삼아 투자삼가야"

"기업가치 제고 위해 투자나서야" VS. "他업체 타산지석 삼아 투자삼가야"