-

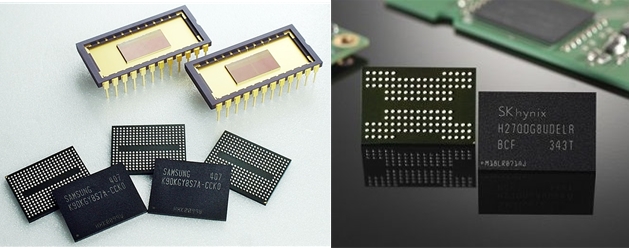

메모리반도체 시장이 다시 요동치고 있다. 이번엔 차세대 먹거리인 낸드플래시를 둘러싼 싸움이다. 중국을 비롯한 새로운 도전자들이 인수·합병(M&A)과 대규모 설비투자 계획을 연이어 내놓고 있다.

낸드플래시발(發)) '2차 치킨게임'이 시작될 조짐이 보이고 있다. D램 과점체제 하에 메모리반도체의 강자로 군림해 온 삼성전자와 SK하이닉스가 승자의 지위를 지켜낼 수 있을지 시선이 몰리고 있다.

◇ D램 성장둔화 속 낸드플래시 선점 경쟁…칭화유니 등 中 투자공세

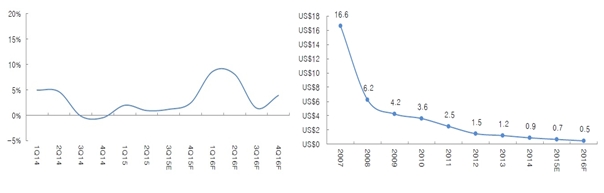

치킨게임 종식 이후 지난 3년간 호황을 누렸던 D램시장이 올해 들어 그 성장세가 눈에 띄게 둔화하기 시작했다. 전방산업인 IT산업의 수요둔화가 컸다. 스마트폰 출하 증가율이 떨어지기 시작했고 PC 수요도 감소하고 있다. 사실상 업계에선 호황기가 끝나고 시장 규모가 축소될 것으로 보고 있다. 국내외 증권사들은 내년 D램 평균판매단가(ASP)가 20% 이상 떨어지고, 메모리반도체 시장 자체 규모가 5%가량 축소될 것이란 전망을 내놓고 있다.

낸드플래시는 반대 양상이다. 데이터 사용량 급증과 가격하락으로 SSD(Solid State Driver) 수요가 늘면서, 여기에 탑재되는 낸드플래시의 존재감이 함께 커지고 있다. 향후 사물인터넷(IoT)과 데이터센터의 활용도가 커지면서 낸드플래시 시장은 더욱 확대될 전망이다. 일본 노무라증권은 내년 낸드플래시 수요가 올해보다 39% 증가하고, 시장 자체는 3% 커질 것으로 내다봤다.

시장 선점을 위한 업체간 경쟁도 치열해지고 있다. 가장 두드러지는 건 중국의 부상(浮上)이다. 중국 정부는 2010년부터 반도체를 7대 전략사업으로 삼고 본격적인 투자에 돌입했다. 현재 29%인 반도체 자급률을 50%까지 올리는 걸 목표로 삼고 있다. 중국 공업정보화부(MIIT)는 지난해 10월 반도체산업 육성을 위해 1200억위안(21조6000억원) 규모의 국부펀드를 조성했다. 이어서 올 6월엔 중국 정부가 나서 반도체 국산화에 10년간 1조위안(180조원)을 투자하겠다는 계획을 내놓았다.

정부 지원을 등에 업은 중국 반도체업체들은 낸드플래시 시장을 집중공략하고 있다. 낸드플래시는 D램에 비해 진입장벽이 낮은 편이다. 열린지 얼마 안 된 시장인데다 밸류체인(Value Chain)별 구조재편도 진행 중이어서 M&A 기회가 많은 편이다. 자체 기술개발 없이도 M&A를 통해 곧바로 경쟁력 확보가 가능하다. D램과 달리 미세공정 전환 외에도 셀의 집적도를 개선시킬 방법이 다양해 투자 회수기간도 짧은 편이다.

증권업계 관계자는 “대규모 투자가 필요한 장치산업은 투자 회수기간이 짧은 사업의 매력이 더 클 수밖에 없다”며 “이런 이유로 중국의 투자도 낸드플래시에서부터 시작되는 모습”이라고 밝혔다.

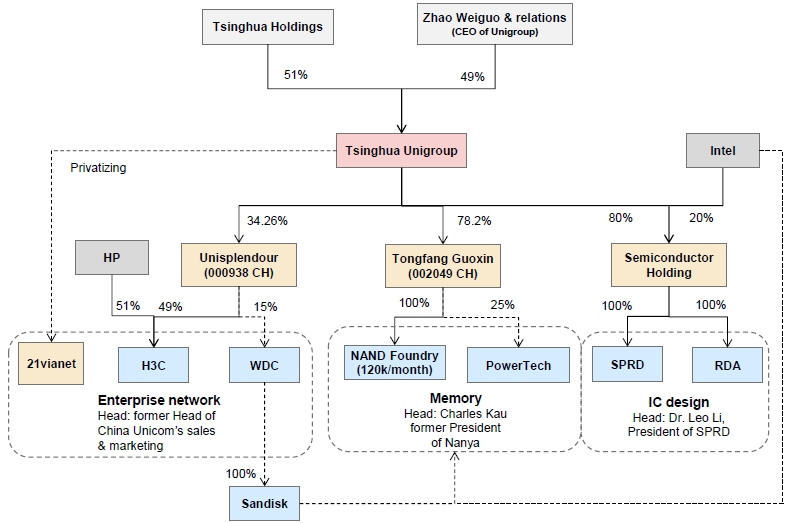

선봉에 선 업체가 칭화유니그룹(紫光集團)이다. 회사는 1988년 중국 칭화대학교의 자금지원으로 설립됐다. 칭화대의 손자회사로 국영기업의 색채가 강하다. 막대한 자금력을 바탕으로 M&A와 설비투자에 적극적으로 나서고 있다. 올 상반기까지는 시스템반도체와 D램에 관심을 보이다가 최근 낸드플래시에 대한 투자의지를 강하게 내비치고 있다.

-

회사는 지난달 자회사 유니스플렌더(Unisplendour)를 연결고리 삼아 샌디스크(Sandisk)를 우회적으로 인수했다. 이어서 지난 8일엔 자회사 통팡궈신(同方國芯)이 800억위안 규모의 유상증자를 단행했다. 회사는 이 중 600억위안을 낸드플래시와 노아플래시에, 나머지 200억위안을 반도체 관련 기업 인수에 쓸 계획이다.

자오웨이궈(趙偉國) 칭화유니그룹 회장은 “향후 5년간 3000억위안(54조9400억원)을 투자해 글로벌 3위권 반도체 기업으로 도약하겠다”는 목표를 내놓은 상태다.

중국 파운드리업체인 XMC도 낸드플래시 증설투자 계획을 밝힌 상태다. 미국 스팬션(Spansion)과 공동으로 3D 낸드플래시 개발 중이다. 업계에선 새로 만든 설비의 생산능력이 월 20만장 이상이 될만큼 대규모 투자가 될 것으로 보고 있다.

◇ 인텔·TSMC도 뛰어들어…삼성전자․SK하이닉스 또 한 번 격전 속으로

이미 낸드플래시 시장은 시스템반도체 강자인 인텔과 TSMC의 투자계획으로 경쟁 강도가 한층 거세질 것으로 예상된 상황이었다. 중국의 등장은 여기에 불을 지폈다는 평가다.

인텔은 내년도 성장동력을 데이터센터·메모리·IoT로 정하고 설비투자를 올해보다 37%(100억달러) 늘릴 계획이다. 이 중 15억달러는 메모리반도체에 투입할 예정이다. 지난달에는 중국 다롄 공장을 3D낸드 생산라인으로 전환하겠다고 발표했다. 인텔은 칭화유니그룹의 반도체 지주사(Semiconductor Holding)에 지분투자(20%)를 하는 등 그동안 중국기업들에 대한 꾸준한 투자로 중국과 긴밀한 관계를 맺고 있다. 앞으로 중국 반도체·IT산업 생태계 전반에서 존재감을 더 키울 것이란 시각이 크다.

TSMC는 3D 낸드플래시 다음 세대의 메모리반도체로 평가받는 eRRAM과 STT-eMRAM에 대한 투자 로드맵을 꺼내들었다. 회사는 2017년까지 28나노미터 공정에서 두 제품을 생산할 계획이다. 최근 TSMC를 비롯한 대만 반도체업체들이 중국 정부의 투자를 허용해달라고 요청한 것을 고려하면 향후 중국과 손잡고 더 적극적인 투자에 나설 가능성을 배제할 수 없다.

-

차세대 먹거리로 부상하긴 했으나 낸드플래시는 D램보다 수익성이 낮다. D램과 달리 시장이 과점체제도 아니기에 공급과잉 상태가 지속되고 있다. 하드디스크(HDD)라는 대체제가 있기에 가격이 떨어져야 고객들이 구매를 늘리는 측면이 있다. 이런 상황에 신규업체들의 진입과 함께 경쟁이 심화되는 건 기존업체들에 달갑지 않은 현상이다.

업계 관계자는 “낸드플래시는 ‘맨땅에 헤딩’하는 식으로 기술격차를 줄이는 게 가능하다”며 “기존 메모리반도체 업체들은 D램보다 더 치열한 경쟁에 내몰릴 것”이라고 밝혔다.

삼성전자와 SK하이닉스는 D램 치킨게임이 끝난 지 3년만에 또 한 번 격전을 앞두게 됐다. 1위 삼성전자는 경쟁사들보다 1년 이상 기술력이 앞섰다는 평가를 받고 있다. 하지만 추격이 쉬운 낸드플래시 성격상 후발주자들의 거센 도전을 받게 될 거란 시각이 많다. 낸드플래시 후발주자인 SK하이닉스는 더욱 치열한 경쟁을 해야하는 상황이다. 개발 중인 3D 낸드플래시의 성과가 중요해졌다.

-

[인베스트조선 유료서비스 2015년 11월 30일 08:30 게재]

D램 성장둔화 속 낸드플래시 선점경쟁 본격화

정부 지원 업은 중국 '적극공세'…칭화유니 존재감 급부상

시스템반도체 강자 인텔·TSMC도 뛰어들어

정부 지원 업은 중국 '적극공세'…칭화유니 존재감 급부상

시스템반도체 강자 인텔·TSMC도 뛰어들어