-

두산인프라코어는 23일 공작기계 사업부를 인수할 우선협상대상자에 스탠다드차타드금융그룹 계열의 SC PE를 선정했다.

SC PE가 제시한 인수금액은 1조3600억원 가량인 것으로 알려졌다. 두산인프라코어가 밝힌 공작기계사업부의 상각전이익 2000억원의 6.8배 수준이다.

SC PE는 인수 가격 뿐만 아니라 여러 조건에서 다른 경쟁 후보들을 앞도했다는 후문이다.

예정대로 내년 1분기 내에 매각이 마무리 되면 두산인프라코어는 대규모 차입금 감축을 비롯한 재무구조 개선을 꾀할 수 있는 디딤돌을 확보하게 된다.

세계 건설 경기가 하향하면서 실적 부진이 깊어진 두산인프라코어는 올해 내내 구조조정을 진행하고 있다.

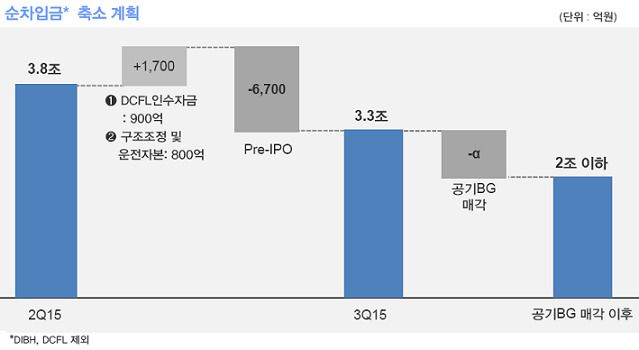

재무적으로는 순차입금 축소를 위해 지난 6월 프랑스 자회사 몽타베르(Montabert)를 매각해 1350억원을 확보했고 8월에는 자회사 두산인프라코어밥캣홀딩스 사전 기업공개(Pre-IPO)로 6700억원을 조달했다.

-

자산 매각의 정점은 이번 공작기계 사업부 매각이다. 두산인프라코어는 건설기계·공작기계·엔진의 사업부문으로 구성돼 있다. 사업비중으로보면 건설기계가 가장 크지만 영업수익 관점에서 보면 현재는 공작기계가 압도적이다.

업계 관계자는 "두산그룹이 두산인프라코어의 알짜 자산을 매각해 업황 회복때까지 시간을 버는 전략을 구사하고 있다"고 말했다. 두산인프라코어는 사업 효율화도 함께 진행하고 있다.

공작기계 매각 완료 후 두산인프라코어는 순차입금 규모를 연결 기준 3조5000억원 이하로 낮출 계획이라고 밝힌 바 있다. 개별 기준 목표는 2조원 이하다.

공작기계 사업부 매각은 크레디트스위스(CS)가 주관하고 있다. 공작기계 사업부 인수전에는 MBK파트너스를 비롯해 전략적투자자(SI)도 참여했다.

-

[인베스트조선 유료서비스 2015년 12월 23일 15:13 게재]

인수가로 1.36조원 제시

두산인프라코어 순차입금, 순차입금 3.5조원 이하 목표

두산인프라코어 순차입금, 순차입금 3.5조원 이하 목표