-

CJ제일제당이 조 단위 인수·합병(M&A)을 추진하며 바이오사업의 경쟁력 강화에 나섰다. 주력제품인 라이신의 공급과잉 문제를 해소하고 시장지위를 강화할 것이란 기대가 나온다. 다만 현재 차입규모상 재무적 부담은 더 커질 전망이다.

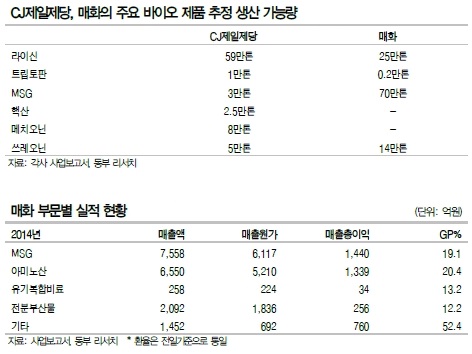

CJ제일제당은 최근 중국 MSG(L-글루타민산나트륨) 시장점유율 1위 업체인 메이화성우(梅花生物) 인수를 추진하고 있다. 메이화성우는 MSG 외에도 핵산을 비롯한 식품첨가제, 라이신과 트립토판 등의 사료첨가제를 제조하는 업체다. 2014년 매출은 1조8221억원, 영업이익은 803억원을 기록했다.

-

시장에선 이번 거래가 성사될 경우 CJ제일제당이 바이오사업에서 주도권을 거머쥘 수 있을 것으로 기대하고 있다. 그동안 회사는 공급과잉 문제로 주력제품인 라이신 가격이 하락해 수익성 측면에서 어려움을 겪어왔다. 회사도 이를 해결하기 위해 3~4년 전부터 메이화성우에 접촉해 협력방안을 모색해온 것으로 알려졌다.

양사의 결합으로 중국 바이오업체들의 구조조정이 가속화된다면 공급과잉이 해소될 것이란 전망이 나오고 있다. 삼성증권은 당초 예상과 달리 “2017년말 라이신 가격이 톤당 1500달러 이상으로 상승할 가능성도 있다”는 전망을 내놨다.

다른 바이오 제품들에 대한 경쟁력도 함께 확보할 것으로 보인다. 메이화성우는 CJ제일제당이 상대적으로 약했던 MSG와 쓰레오닌에서 강점을 갖고 있다. 양사가 중국 내에서 가동률과 판매 시장점유율이 가장 높다는 점을 고려하면 시너지 효과를 기대할만하다는 평가다.

조용선 HMC투자증권 연구원은 “CJ제일제당 중심으로 시장이 재편되면서 주요 제품 가격을 점진적으로 올릴 수 있을 것으로 본다”며 “시장지위 강화와 함께 장기적으로는 수익성도 향상될 것”이라고 밝혔다.

-

재무적 부담은 가중될 전망이다. 현재 거론되는 예상 거래규모만 1조원을 웃돈다. 회사의 현금 및 현금성자산(7969억원), 삼성생명 지분(시가기준 약 3000억원) 및 각종 투자부동산(장부가 2992억원) 등 보유 자산의 활용도를 고려하면 거래 자체에는 지장이 없을 것이란 시각이 크다.

다만 최근 몇 년간 CJ대한통운 인수와 바이오 부문에 대한 투자로 차입부담이 커진 상태다. 현재 순차입금만 약 5조원이다. 회사는 지난해 재무구조 개선을 위해 2000억원의 영구채를 발행하기도 했다. 인수자금의 일부를 현물출자로 지급하는 구조를 염두에 두는 것도 이와 무관치 않다는 평가가 많다.

업계 관계자는 “CJ제일제당 단독으로 인수하면 재무부담이 커지는 것은 감안해야 할 것”이라며 “차입 등을 통해 현금을 더 끌어올 여지가 있다”고 말했다.

-

[인베스트조선 유료서비스 2016년 01월 14일 11:46 게재]

中 MSG 1위 메이화성우 인수 추진

공급과잉 해소 통해 시장지위 강화 기대

1조원대 거래규모는 재무부담 키울 수도

공급과잉 해소 통해 시장지위 강화 기대

1조원대 거래규모는 재무부담 키울 수도