-

지난해와 달리 올해는 국내 사모펀드(PEF)들의 기업 인수와 주요 지분 투자가 큰 폭으로 늘 전망이다. 투자자금모집을 일단락 지은 PEF 운용사와 미소진투자자금(Dry powder)을 소진하려는 운용사간 인수 경쟁도 치열할 것으로 예상된다.

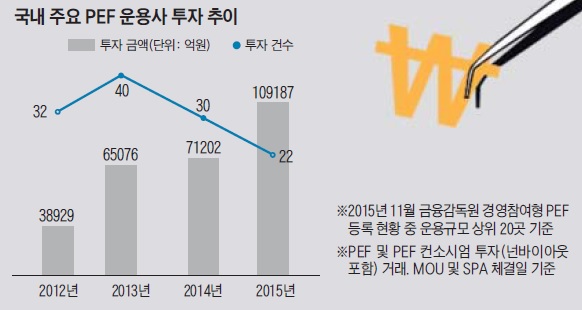

인베스트조선 M&A 리그테이블에 따르면, 지난해 국내 주요 PEF 운용사(금융감독원 등록 기준 운용규모 상위 20곳)의 투자 집행 건수는 22건, 규모는 10조9187억원으로 나타났다. 투자 금액 증가에는 국내 M&A 역사상 최대 규모인 홈플러스 인수(7조6800억원)가 포함된 영향이 컸다. 투자 건수는 2013년 40건을 기록한 이후 하향세다.

-

지난해 PEF들은 전략적투자자(SI)들의 기업 인수를 돕는 역할에 그치는 경우가 많았다. 동양시멘트 인수에선 산업은행PE가 삼표그룹의 인수자금 일부를 지원했고, 중국 룽칭물류 인수에선 CJ그룹의 코파펀드가 조력자로 나섰다. 그로쓰캐피탈(Growth Capital) 중심에서 바이아웃(Buy-out)으로 무게 중심을 옮긴 IMM PE의 태림포장, 대한전선 인수가 눈에 띄는 정도였다.

운용사들은 투자보다는 주로 회수에 더 공을 들였다. 스카이레이크는 조이시티를 비롯해 코다코, 픽셀플러스 등 2010년 결성 PEF의 투자회수를 진행했다. 신한 PE는 에버다임 매각에 성공했고 우리 PE는 아이마켓코리아 지분을 털어냈으며 네오플럭스는 스틸플라워 지분을 팔았다. 보고펀드는 동양생명 매각으로 짐을 덜었고, 에누리닷컴을 통해 그린웍스, 쉘위애드 등을 추가로 인수하며 기존 투자 건을 보강하기도 했다. 금호고속과 메가박스 등 매각도 완료됐다. 잇따른 투자회수의 배경은 투자자금 모집을 위한 포석이었다.

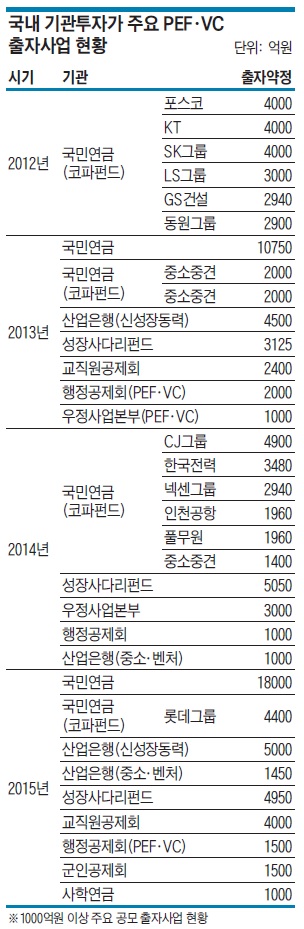

지난해 국민연금을 비롯한 주요 PEF 투자자들이 대거 공모 출자에 나섰다. 자연스럽게 PEF 시장의 관심은 신규 투자보다는 투자자금 확보에 집중됐다. 국민연금이 2년만에 수시출자 포함 최대 1조8000억원을 출자했고, 산업은행도 운용사 선정을 재개했다. 이에 맞춰 다른 출자자(LP)들도 펀드 매칭을 위한 출자사업에 참여하며 대규모 자금이 풀렸다. IMM PE, 미래에셋자산운용, 스틱인베스트먼트, 큐캐피탈, 스카이레이크인베스트먼트 등이 돈을 받아갔다.

-

IMM PE는 지난 해에만 국민연금, 교직원공제회, 군인공제회, 사학연금 등의 선택을 받으며 목표했던 1조원대 단일 펀드 결성에 성공했다. 미래에셋과 스카이레이크는 기존 펀드 자금을 대부분 소진하고 새 펀드 결성에 나섰다. 자금을 받은 다른 운용사들도 올해 1분기 중 펀드 결성을 완료하고 투자에 나설 전망이다.

PEF들은 주로 대기업들의 구조조정을 위한 자산 매각, 해외 기업 인수 등에 관심을 기울이고 있다. 현재 진행중인 두산인프라코어 공작기계사업부 매각, 두산DST 매각 등에 PEF들이 인수 경쟁을 벌였고, 하반기에 본격화될 금호타이어 인수에도 대형 PEF간의 각축전이 예상된다.

PEF 운용사 관계자는“지난해 대규모 출자를 바탕으로 조성되는 수천억원 규모의 PEF들이 시장에 진입하게 되면 투자처를 확보하기 위한 운용사간 경쟁은 더 심해질 수밖에 없다”고 말했다.

지난해 투자 주춤했지만 올해는 과감한 전략 쓸 듯

펀드 결성₩미소진 자금 등 대거 쏟아져 치열한 경쟁 예고

펀드 결성₩미소진 자금 등 대거 쏟아져 치열한 경쟁 예고