-

현대그룹은 2일 현대상선 재무구조 개선을 위해 현정은 현대그룹 회장의 사재 출연과 현대증권 매각 등 강도 높은 추가 자구안을 확정했다고 밝혔다.

-

현대그룹 관계자는 "지난 2013년 12월에 마련한 3조 3천억원 규모의 선제적 자구안 발표 후 2년여 만에 목표치 대부분을 이행했지만 좀처럼 살아나지 않는 해운업황으로 인해 기존 자구안만으로는 유동성 위기를 해소할 수 없다고 보고 추가자구안을 마련, 산업은행 등 채권단과의 협의를 거쳐 추진방안을 확정했다"고 밝혔다.

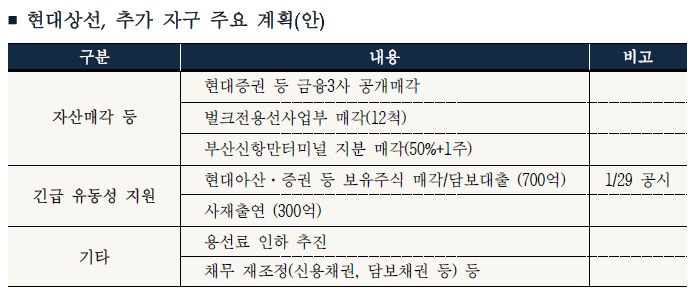

먼저 지난해 매각이 무산된 현대증권 등 금융 3사 매각을 다시 추진한다. 매각 방식은 공개 매각으로 진행할 방침이다.

이와 함께 총 1000억원의 지분 담보매출·매각 및 대주주 사재출연을 진행한다. 현정은 회장이 별도로 300억원가량을 사재출연할 계획이다. 지난달 29일 공시를 통해 밝힌 대로 현대상선이 보유중인 현대증권 지분 담보대출과 현대아산 지분 매각으로는 700억원을 조달한다. 벌크전용선사업부, 부산신항만터미널 지분 등 추가 자산매각도 진행한다.

현대그룹은 공모·사모사채, 선박금융 등 비협약채권에 대한 채무조정도 추진한다는 계획이이다. 현대그룹과 비협약채권단들간 채무조정 협상이 긍정적으로 진행된다면, 산업은행 등 채권단은 협약채권단의 채무조정에 최대한 협조하기로 했다.

현대상선은 이밖에 수익성 향상을 위한 체질 개선도 추진한다. 수익성 저하의 고질적 문제점으로 지적돼 온 용선료에 대해 대안을 모색할 예정이다.

현대그룹측은 "이번 자구안만으로 유동성 우려를 단번에 해결할 수는 없겠지만, 앞으로도 지속적으로 주채권은행과의 협조를 통해 위기를 극복하고 재도약의 발판을 마련해 나가겠다"고 말했다.

-

[인베스트조선 유료서비스 2016년 02월 02일 16:30 게재]

현대證 등 금융3사 공개 매각·현정은 회장 300억원 출연

"채무조정·용선료 문제 등 현대그룹 책임 하에 자구 추진할 것"

"채무조정·용선료 문제 등 현대그룹 책임 하에 자구 추진할 것"