-

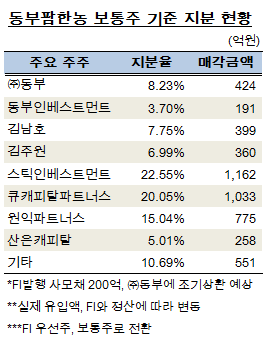

동부팜한농 매각으로 동부그룹과 대주주 일가(一家)가 1600억원 내외의 현금을 손에 쥘 전망이다. 매각 금액 이외에 동부팜한농 재무적 투자자(FI) 들이 발행하고 (주)동부가 인수했던 사채도 상환받을 가능성이 높기 때문이다.

LG화학으로 인수될 동부팜한농은 과거 부국증권이 세운 특수목적회사(SPC)에 매각했던 화공사업부도 다시 인수하기로 했다. 아울러 150억원 규모의 배당도 실시한다.

-

동부그룹 구조조정 과정에서 대주주 일가가 매각대금을 손에 쥔 것은 작년 동부로봇 매각 이후 이번이 두번째다. 당시 김남호 부장의 동부로봇 지분율 (9.31%)로 약 10억원 가량을 받은 것으로 보인다.

이번 거래관계자들은 "동부그룹과 FI간에 체결한 주주간계약에 따른 정산, 부대 비용 등을 감안해야 해 실제로 각각에게 돌아갈 몫은 공시된 내용과 차이가 있을 것"이라고 말했다.

1600억원 가운데 (주)동부는 116억6000만원, 동부인베스트먼트는 52억4800만원을 손해배상책임을 담보하기 위해 거래 완료일부터 18개월간 에스크로우(Escrow)를 설정하기로 했다. 대주주 일가도 매각 금액 대비 같은 비율을 손해배상책임 담보금으로 낸다고 하면, 매각 후 동부그룹과 대주주 일가가 당장 쥘 수 있는 돈은 1200억원 가량이다.

대주주 일가가 받을 매각 대금 대부분은 차입금 상환과 보유 회사 지원에 사용될 것으로 보인다. 동부인베스트먼트(DBI)의 동부팜한농 지분은 동부스탁인베스트먼트(DBSI)가 담보로 활용, 동부캐피탈에서 200억원을 차입했었다. 또 김남호 부장과 김주원씨도 대출로 동부팜한농 지분 확보자금을 마련했던 것으로 알려졌다.

아울러 대주주 일가는 동부메탈 지분을 보유한 DBI와 DBSI에 대한 지원부담도 안고 있다. 지난해 말 김남호 부장과 김주원씨는 DBI와 DBSI에 각각 700억원가 170억원을 투자했다. 이 자금도 앞서 11월에 매각한 동부화재 주식으로 마련했다. 결국 동부팜한농 매각이 끝나고 나면 DBI와 DBSI에는 동부메탈 주식만 남아있어, 동부메탈 가치 하락할 경우 대주주 일가의 DBI와 DBSI에 대한 추가 지원이 불가피하다.

(주)동부는 매각대금을 그룹내 제조업 핵심계열사가 된 동부대우전자 지원 등에 사용할 전망이다. 동부대우전자는 지난해 비상 경영을 선언, 임직원을 대상으로 자금을 차입하고 있다. 게다가 동부대우전자의 단일 최대주주인 동부하이텍(18.3% 보유)도 여전히 매각 대상에 포함돼 있다. (주)동부로서는 동부하이텍의 동부대우전자 지분을 확보해야 하는 상황을 대비해야 할 수도 있다.

동부팜한농이 매각했던 화공사업부(現 켐그린에너지)는 LG화학을 대신해 동부팜한농이 거래 종결 이전에 다시 인수하기로 합의했다. 표면으로는 '동부팜한농 경영권이 매각되면 화공사업부도 동반 매각한다'고 맺은 계약이 그대로 이행되는 구조다. 다만 동부팜한농의 현금성자산이 100억(작년 9월말, 개별 기준)에 불과하다보니 인수자금 대부분을 금융권에서 차입할 예정이다. 신용평가사들은 LG화학의 인수가 확정된 이후 신용등급을 BBB0(긍정적)으로 상향 조정했다. 한 거래 관계자는 "LG화학의 신용도가 있기 때문에 인수자금 조달은 큰 문제가 없을 것"이라고 말했다.

LG화학은 동부팜한농의 매각 전 배당에도 동의했다. 금액은 150억원 가량이다. 배당을 반영한 거래가격은 총 5300억원 가량이다.

LG화학은 지난해 9월말 기준 1조8270억원의 현금성 자산을 보유하고 있으며 차입금을 제외한 순현금만 4600억원에 달했다. 오는 3월에 거래를 종결한다.

-

[인베스트조선 유료서비스 2016년 01월 21일 15:21 게재]

"실제 수령액, FI와 정산 후 최종 결정"

매각 대금, 계열사 및 투자회사 지원용으로 쓰일 전망

동부팜한농 화공사업부, 동부팜한농이 재매입

매각 전 150억원 규모 배당 예정

매각 대금, 계열사 및 투자회사 지원용으로 쓰일 전망

동부팜한농 화공사업부, 동부팜한농이 재매입

매각 전 150억원 규모 배당 예정