-

최근 수년 새 4대 금융지주와 맞먹는 몸집으로 커진 농협금융에 '급성장 후유증' 우려가 제기되고 있다. 성장과 수익성에 초점을 맞춘 운영으로 단시간 큰 성과를 냈지만, 지속가능성과 부실화에 대한 우려가 상존한다는 것이다. 외형 성장에 걸맞는 내부 시스템 선진화가 필요하다는 지적이 나온다.

당장 농협금융 계열사의 맏형격인 농협은행은 지난해 대규모 충당금으로 이익이 크게 줄었다. 2014년도 3385억원 규모의 순이익이 지난해 1763억원으로 반 토막 났다. 4분기 부실채권을 한꺼번에 고정이하여신으로 인식하며 일어난 일이다. STX조선해양 충당금 규모만 5000억원이었다.

금융업계에선 이런 갑작스런 대규모 충당금 인식에 대해 '관리 미흡'이라고 지적한다. 은행업계 관계자는 "농협은행은 주가 관리에 신경쓰는 상장사가 아닌데다, STX조선의 고정이하여신 편입 시기나 충당금 적립비율을 보면 지나치게 보수적이었던 것 같다"라고 말했다.

농협은행의 리스크 관리는 타 시중은행과도 비교된다. 지난해 9월말 기준 시중은행의 대손충당금 적립비율은 133.5%였다. 이에 반해 농협은행의 대손충당금 적립비율은 80%에 그쳤다. 보유 자산이 부실해 질 경우에 대한 대비가 부족하다는 평가다. 고정이하여신비율(NPL비율) 수치도 2.21%로 주요 5개 은행 중 우리은행을 제치고 가장 높은 은행이 됐다.

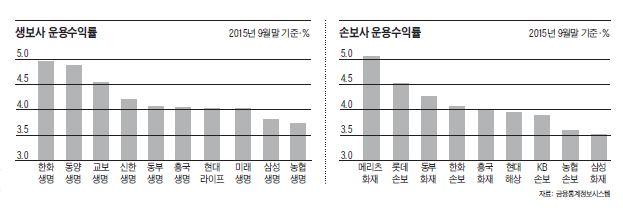

지난해 말 기준 업계 4위권으로 올라서며 선두권을 맹추격하고 있는 생명보험과 손해보험도 지속 성장에 대한 의문이 제기된다.

농협생명은 2012년 출범하면서 방카슈랑스 25%룰 규제를 5년간 유예 받았다. 25%룰은 특정 은행에서 판매하는 특정 보험사의 상품 비중이 25%를 넘으면 안된다는 반독점 규제다. 4400여개의 단위 조합해서 일제히 상품을 팔며 농협생명은 단숨에 점유율을 높였다. 농협생명의 방카슈랑스 의존도는 96%에 이른다.

25%룰 규제 유예는 내년 종료된다. 당장 설계사 조직 등 이를 대체할 판매 채널은 마땅치 않다. 설상가상 2020년 국제회계기준(IFRS4) 2단계 도입을 앞두고 건전성 지표인 지급여력(RBC)비율이 하락세를 보이고 있다. 농협생명의 지난해 9월말 기준 RBC비율은 229.4% 로 6월말보다 14% 가량 하락했다. 업계 평균은 297.1%다.

-

농협손보는 업계 최하위권(3.67%)의 운용수익률을 높이기 위해 대출을 크게 늘리고 있다. 지난해 9월말 기준 농협손보의 대출채권 규모는 1조원을 넘어섰다. 출범 첫해인 2012년말 546억원과 비교해 19배 이상 대출채권 규모가 늘었다.

대출채권 중 비교적 프로젝트파이낸싱(PF) 대출 비중이 높다는 점도 우려되는 부분이다. 농협손보의 PF 대출채권 규모는 해가 갈수록 늘고 있다. 사회간접투자(SOC) 부문을 제외하고도 2013년 424억원, 2014년 1194억원, 2015년 2000억원으로 매년 두 배씩 늘고 있다. 농협손보의 RBC비율은 9월말 기준 223.6%로 업계 평균인 259.8% 이하다.

금융계열사 중 그나마 안정적인 곳은 증권이다. NH투자증권은 지난해 3141억원의 영업이익을 냈다. 업계 1위 자기자본에 비하면 다소 아쉬운 성적표지만 IB부문 수익이 1000억원을 넘기는 등 수익원 다변화에 성공했다.다만 이는 '농협'의 힘 보다는 기존 우리투자증권의 역량이 발휘된 결과라는 분석이다.

내실 다지기엔 상당한 시간이 소요될 전망이다. 농협중앙회의 입김이 강해 기업대출에서 이들의 영향력을 무시할 수 없는데다, 농협의 성격상 정부 눈치도 봐야 한다. 자산운용역량을 강화하기 위해 농협금융지주 차원에서 전(前) 한화생명 투자전략본부장인 김희석 전무를 데리고 오는 등의 노력을 하고 있지만 성과가 나타나는 데는 시간이 소요될 것이란 전망이다.

한 금융권 관계자는 “농협 내부적으로도 다양한 노력을 하고는 있으나, 리스크 관리 자산운용역량이라는 것이 갑자기 생기는 것이 아니기 때문에 지속적인 선진화 노력이 필요하다”고 말했다.

-

[인베스트조선 유료서비스 2016년 02월 22일 07:00 게재]

자산운용 강화·리스크 관리 필요

NH투자증권, 상대적으로 안정

NH투자증권, 상대적으로 안정