-

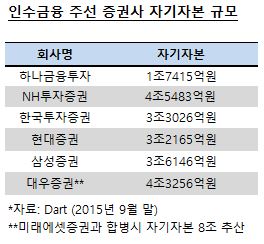

국내 M&A 인수금융 시장 주도권을 두고 자기자본 4조원대 '빅(Big 3)' 증권사들의 격전을 벌일 것으로 보인다. 자본력을 갖춘 증권사들이 은행 위주의 인수금융 주선 시장에서도 입지가 한층 강화될 것이란 관측이다.

미래에셋증권은 대우증권 인수를 확정 지은 뒤 하나금융투자 인수금융 인력을 흡수하며 주선 시장 진출을 선언했다. 하나금투 투자금융실을 이끌었던 최훈 본부장 등은 오는 4월 1일부터 미래에셋증권에서 업무를 개시한다. 삼성증권과 현대증권도 지난해 하나금투 내부 인수금융 인사들을 영입하며 인수금융 부문에 힘을 싣기 시작했다.

◇증권사, 자본 확충·합종연횡…"예전과 달라졌다"

-

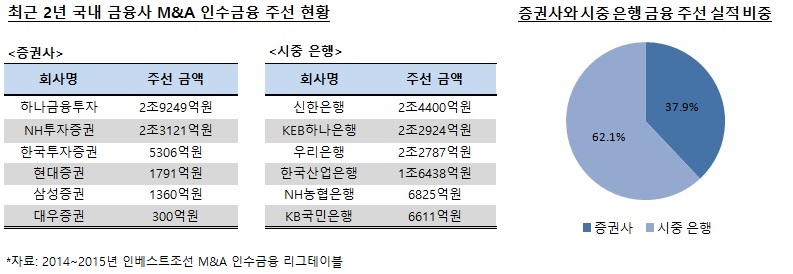

국내 은행이 터줏대감인 M&A 인수금융 시장에 증권사들이 보폭을 넓히기 시작한 것은 2013년이다. 대우·삼성·한투·현대증권이 자기자본 3조 이상의 종합금융투자사업자로 지정됐지만 은행계인 하나금투와 NH투자증권(옛 우리투자증권)만이 선두권에 섰던 정도였다. 그런 와중에 한국증권이 사모펀드(PEF) 어피니티에쿼티파트너스의 로엔엔터테인먼트 인수금융 리파이낸싱(Refinancing) 주선사 자리에 도전하며 시장 진입을 시도했다.

기대와 달리 성과는 적었다. 당시로서는 파격적인 금리인 4.9%를 제안했으나 어피니티는 거래 안정성에 무게를 두고 하나금투와 현대증권을 선택했다. 재분배(Sell down) 및 대주단 모집 실적이 없었던 게 주된 이유였다. 증권사 단독으로 조(兆)단위 거래를 이끌 수 없다는 인식만 강해졌다.

NH증권이 MBK파트너스의 네파 인수 때 5000억원의 인수금융 투자확약서(LOC)를 발급해주면서 분위기가 달라졌다. NH증권은 지난해에도 한앤컴퍼니의 한라비스테온공조 인수에 2조원에 달하는 LOC를 끊어줬다. 조용했던 삼성증권과 대우증권, KB증권 등이 잇따라 인수금융 시장에 출사표 던졌다.

미래에셋증권이 대우증권과 합병하면 신흥 강자로 급부상 할 것이란 전망이다. 합병 미래에셋증권은 자기자본 8조로 추산된다. 현대증권 역시 한국투자금융지주나 KB금융지주 등을 새 주인으로 맞이하면 자본력이 늘어난다. 여기에 전통 강자인 NH증권까지 감안하면 증권사 주선 플레이어는 빅3로 압축된다.

은행업계 한 관계자는 "자기자본 3조 이상의 증권사들이 등장하며 인수금융 주선사들 간의 경쟁 구도에 변화가 올 것이라고 예상은 했지만 이렇게 빨리 현실화 될 줄은 몰랐다"며 "통합 미래에셋증권이 막강한 자본금으로 공격적인 영업을 시작할 것으로 본다"고 했다.

◇선순위 대출-메자닌(Mezzanine) 주선 경계 흐려지나…긴장하는 은행권

증권사들은 상대적으로 메자닌 투자자 모집에 두각을 나타냈다. 선순위 대출은 대출 여력이 있는 은행들이 전담했다. 은행들을 배제하면 대주단 구성이 어려운 데다 증권사 인수금융 부서에서 선순위 대출을 떠안기에는 자본력이 뒤쳐졌기 때문이다. 증권사와 시중 은행이 컨소시엄을 맺고 금융 주선사로 나선 배경이기도 하다.

4조원 이상의 자본을 갖춘 빅3 증권사에겐 은행의 지원 필요성이 줄어들었다. 사모부채펀드(PDF)의 등장은 증권사들에게 든든한 실탄이 됐다. 이들은 규모의 경제 이뤄 치열한 주선 경쟁 및 자본 규제 속에서 수수료 수익을 맞출 수 있는 곳들이다.

-

단순 자문에서 투자까지 나서며 투자 수익도 노리고 있다. NH증권은 메자닌 주선 및 직접 투자 지속 중이며 현대증권과 미래에셋 역시 투자를 병행하겠다는 계획이다.

메자닌과 선순위 대출 주선·인수가 가능해지면서 경쟁력도 높아졌다. PEF들이 M&A 인수금융에서 메자닌 자금 조달 비중을 늘리는 추세고 증권사들이 이 시장을 선점했다. 메자닌 조달은 리캡으로 연결되고 증권사들이 다시 주선 자리를 꿰차며 수수료 수익을 내왔다.

은행들은 긴장할 수밖에 없다는 평가다. 선순위 대출만 받아오기 때문에 한계가 있고 PEF로서도 메자닌 구조까지 한 번에 맡아주는 증권사를 파트너로 선택하게 될 것이란 관측이다. 이에 일부 은행들은 선순위 대출이 아닌 메자닌 투자펀드를 조성해 대응한다는 방침을 세우고 있다.

다른 관계자는 "기업금융 부문에서 은행들의 입지가 줄어드는 건 세계적인 추세"라며 "메자닌 펀드에 대한 논의도 이 같은 흐름을 극복해보려는 시도로 보면 된다"고 덧붙였다.

다만 증권사 차원에서 인수금융 부문에 어느 정도로 자기자본 투자 한도를 열어줄 것인지, 또 리스크 검증 능력을 어떻게 보완할 것인지는 여전히 풀어야 할 숙제로 남아있다.

-

[인베스트조선 유료서비스 2016년 03월 11일 11:21 게재]

자기자본 4조원 이상 '통합 미래에셋·NH투자證·현대證+α'

은행 위주 시장에서 자본력 갖춘 증권사 입지 강화

금융 주선·직접 투자 병행 추세…선순위 대출 주선까지 넘봐

은행 위주 시장에서 자본력 갖춘 증권사 입지 강화

금융 주선·직접 투자 병행 추세…선순위 대출 주선까지 넘봐