-

[편집자주]1년간 국내 M&A 시장을 달궜던 시멘트 기업 매각이 글랜우드프라이빗에쿼티(글랜우드)와 베어링PEA의 라파즈한라 인수 본계약 체결로 일단락됐다. 시멘트 업계에서는 과점체제로 재편을 기대했지만 결과는 대주주만 바뀌었다. PEF들의 투자 기간을 고려하면 빠르면 3~5년 후에 다시 시멘트 회사들이 매물로 나올 것이고 시장은 요동칠 전망이다. 지난 1년간 M&A 결과를 정리해봤다.

시멘트사들의 M&A에서 먼저 눈에 띄는 부분은 거래 가격이다. 동양시멘트 매각에서 삼표와 KDB PE는 예상을 훨씬 뛰어넘는 인수가를 제시했다. '시멘트 회사가 이 정도의 가치가 있는 걸까. 정말 남북통일이 다가온 걸까'란 물음이 따라 붙었다. 지분 54.95%에 7943억원. 지분 100% 기준으로는 1조4452억원에 달했다. 당시에도 그랬지만 현재 시가 대비 3배 이상이다. M&A 시장에서 기업가치를 가늠해보는 잣대 중 하나인 상각전이익(EBITDA) 배수는 16배 정도였다. 시멘트 사업에 진출할 계획이었던 삼표, 특히 정도원 삼표 회장의 의지가 상당히 컸고 강력한 경쟁 상대였던 한앤컴퍼니를 제치기 위해 승부수를 던졌다고 관계자들은 설명했다.

결과적이긴 하지만 투자은행(IB)업계의 관심이 쏠린 거래는 쌍용양회와 라파즈한라시멘트였다. 시멘트 시장의 패권을 노리는 한앤컴퍼니는 시장점유율 1위 쌍용양회를 인수하고, 글랜우드PE와 베어링PEA는 5위 라파즈한라 인수 본계약을 체결했다. 인수 주체가 PEF로 같고, 향후 투자회수에 나서야 하기에 누가 더 싸게 잘 샀느냐를 놓고 평가가 오갔다.

-

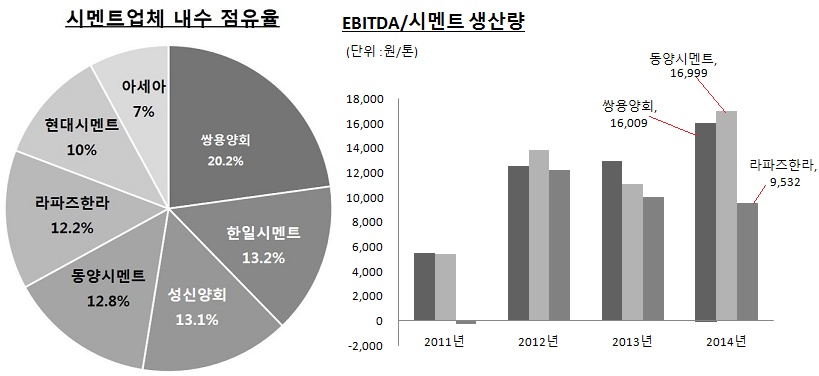

쌍용양회와 라파즈한라의 거래 가격과 EBITDA 배수를 놓고 단순 비교해 보면 라파즈한라를 인수한 글랜우드·베어링PEA가 좀 더 경제적인 것처럼 보인다. 한앤컴퍼니는 12배 내외인 반면, 라파즈한라는 9배 정도다. 하지만 EBITDA 배수를 통한 거래 가치를 따지는 것은 한계가 있다.

라파즈한라가 낮은 배수, 상대적으로 낮은 가격에 매각된 배경을 보면 가장 먼저 수익성 부분이 눈에 들어온다. 인베스트조선이 2011년 이후 주요 시멘트사의 실적을 분석한 결과, 라파즈한라의 영업이익 증가율, EBITDA 마진 등이 경쟁사에 비해 상대적으로 낮은 것으로 나타났다.

반대로 쌍용양회는 국내 1위 사업자답게 수익성 지표의 개선이 눈에 띈다. 특히 업황이 좋았던 지난 2년간 경쟁사를 압도하는 영업현금창출 능력을 보였다. 쌍용양회의 시멘트사업부는 지난 2012년 781억원의 영업이익을 기록한 후, 2014년 1134억원, 그리고 지난해에는 1600억원에 달했다. 라파즈한라는 360억~370억원대에 그쳤다.

무엇보다 눈에 띄는 부분은 시멘트 1톤을 생산하면 벌어들이는 현금 유입 규모다. 2014년 쌍용양회와 동양시멘트의 1톤당 EBITDA는 1만6000원을 웃돌았다. 반면 라파즈한라는 9500원에 머물렀다.

한 IB업계 관계자는 "밸류에이션이 상대적으로 낮은 배경에는 이유가 있다"며 "현금창출 규모, 단위 생산당 현금창출력 등에서 쌍용양회와 라파즈한라는 차이가 다른 밸류에이션을 낳았다"고 말했다. EBITDA 배수가 M&A의 결과값을 설명해주는 절대적인 기준이 아니라고 강조했다. 또 라파즈한라는 다른 시멘트사와 달리 광산개발권을 자본화하고 있다. 2014년 광산개발권 관련 투자비용은 122억원이며 2011년 이후 이 금액이 계속 상승하고 있다.

-

수익성의 차이는 쌍용양회와 라파즈한라의 사업구성·범위·수직계열화 등에 따른 것으로 분석됐다.

영업 범위, 즉 공장의 입지는 쌍용양회가 절대 우위에 있다. 라파즈한라는 강원도 강릉 옥계, 인천, 포항, 광양에 공장이 있는 전형적인 연안사다. 반면 쌍용양회는 연안의 동해공장과 내륙의 영월공장을 동시에 보유하고 있다. 물류비를 고려하지 않을 수 없는 시멘트 산업의 특성상 연안과 내륙 공장을 함께 운영해야 시장 상황과 지역에 따른 탄력적인 대응이 가능하다. 라파즈한라가 대표적인 내륙사인 성신양회와 전략적 제휴를 맺으려고 했던 배경이기도 하다. 쌍용양회는 동해공장의 북평공장을 수출항구로 확보하고 있어 해외 수출에도 대응하고 있다.

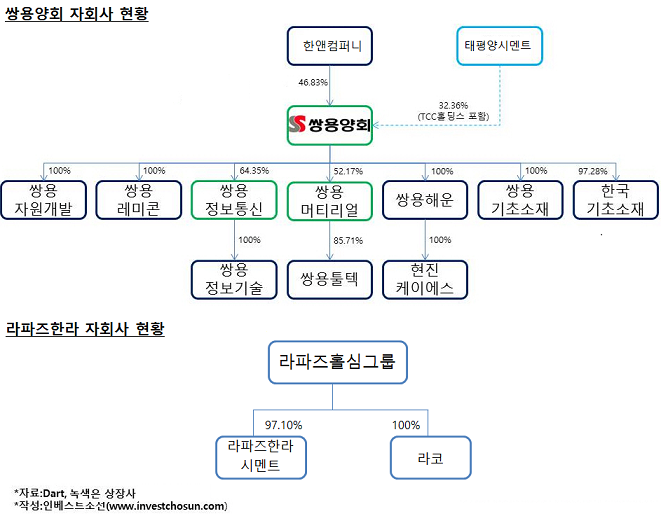

쌍용양회는 자회사인 한국기초소재와 쌍용기초소재를 통해 인천과 군산에 슬래그시멘트 생산 기지를 확보하고 있다. 인천은 영종도, 청라, 군산은 새만금, 세종 신도시, 태안 기업도시 등 국내에서 시멘트 및 관련 건자재 수요가 가장 많은 곳에 대응할 수 있는 거점 지역이다. 이 뿐만 아니라 시멘트 관련 수직계열화가 체계적으로 이뤄져 있다. 동해·영월 등에 광산을 보유하고 있는 쌍용자원개발로부터 원료를 받아 시멘트를 만들고 일부 반제품은 쌍용기초소재와 한국기초소재에 넘긴다. 쌍용해운은 전용선(사선 12척, 용선 5척)을 통해 쌍용양회의 시멘트를 운송하고 있다. 라파즈한라도 옥계공장 생산품의 운반을 쌍용해운에 맡기고 있다.

2009년 쌍용양회의 레미콘 및 골재사업부문을 분할해 만든 쌍용레미콘의 2014년 출하량은 전국 기준 3위(426만㎥)로 2위인 삼표(445만㎥)에 버금가는 수준이다. 광산의 질에서도 쌍용양회가 훨씬 앞서 있다는 게 시멘트 업계의 평가다. 지난 2012년 사고가 난 라파즈한라의 옥계 광산은 현재도 수습 중이다.

한 IB업계 관계자는 "쌍용양회는 국내 1위 시멘트 업체, 국내 3위 레미콘 업체, 시멘트 운반에 특화된 해운사는 물론이고 정보통신업체까지 보유하고 있다"며 "라파즈한라와 동등한 선상에서 놓고 비교할 수 없다"고 말했다. 다른 관계자는 "1등 사업자에 대한 프리미엄, 사업포트폴리오 등을 고려해 이번 M&A를 평가해야 한다"며 "두 PEF가 어떻게 기업가치를 높일 지 지켜봐야 한다"고 덧붙였다. 특히 글랜우드가 동양매직을 성장시켰던 것처럼 라파즈한라에 대해서도 집중적인 인수후통합(PMI)을 통해 임직원들을 안정시키고 체질 개선을 이룰지 여부에 관심이 높다.

-

[인베스트조선 유료서비스 2016년 03월 22일 15:40 게재]

쌍용양회, 시장점유율 1위·시멘트 수직계열화 요소 높은 평가

"향후 재매각시, 썅용양회 1등 프리미엄 재부각 전망"

시멘트 생산 1톤당 현금유입액, 쌍용양회 1.6만원vs라파즈 9500원

라파즈한라, 연안사 한계·광산사고 수습 진행

"글랜우드, PMI 후 기업가치 개선 능력 기대"

"향후 재매각시, 썅용양회 1등 프리미엄 재부각 전망"

시멘트 생산 1톤당 현금유입액, 쌍용양회 1.6만원vs라파즈 9500원

라파즈한라, 연안사 한계·광산사고 수습 진행

"글랜우드, PMI 후 기업가치 개선 능력 기대"