-

미국·유럽 중심 대형은행 중심으로 적용되고 있는 채권자 손실부담 규제가 국내서도 도입될 경우 은행지주사의 신용등급이 하락 압력을 받을 수 있다는 분석이 제기됐다.

나이스신용평가는 28일 신용평가 포럼을 열고, 채권자 손실분담(TLAC Bail-in) 규제 강화 시 은행과 은행지주의 신용등급의 유지 가능성을 진단했다.

유럽과 미국은 국제 금융시스템상 중요은행(G-SIB ; Global Systemically Important Bank)을 대상으로 채권자 손실분담 규제를 도입하고 있다. 은행이 부실화됐을 때 정부지원 가능성을 배제하고, 은행 채권자가 손실을 분담하도록 해 금융시스템을 안정시키려는 규제다.

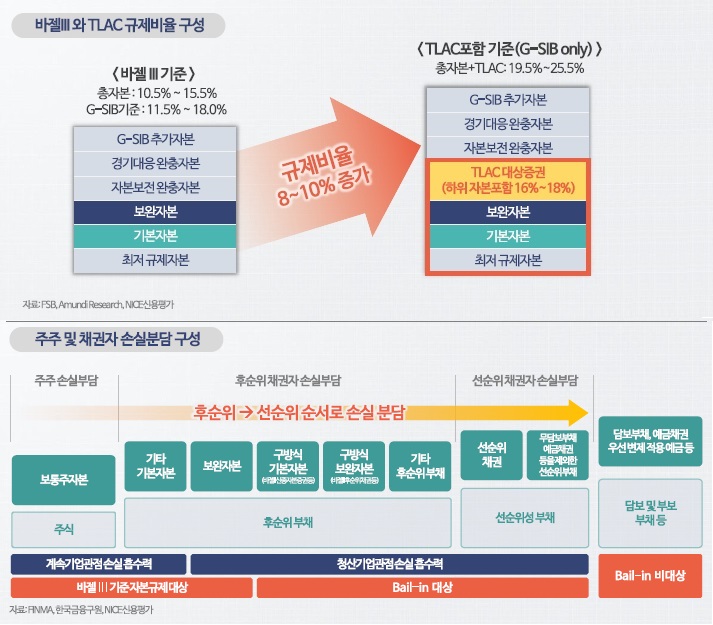

채권자 손실 규제와 기존의 바젤III를 동시 준수하는 상황에서는 자본 규제 비율이 현재 10.5~15.5%에서 이론상 최대 25%까지 상승 가능하다.

김성진 나이스신용평가 책임연구원은 "바젤III 규제는 코코본드 등 자본 성격에서 손실을 부담하는 데 그쳤다"며 "채권자 손실부담은 은행이 지속적인 경영이 불가능한 상황을 가정할 때 채권자도 손실 부담에 참여해야 한다는 개념으로 금융지주와 자회사간 신용등급과 조달비용 차별화에 영향 줄 것"이라고 말했다.

-

글로벌 신용평가사들은 채권자 손실분담 규제 도입으로 정부지원 가능성이 저하된 점을 고려해 일부 대형은행의 선순위 채권 등급을 조정했다. 특히, 사실상 손실흡수의 역할을 하는 은행지주의 경우 신용등급을 다수 강등했다. 지주사는 발행한 채권 상환 재원이 자회사인 은행에 의존하는 등 구조적으로 후순위 성격이 강하기 때문이다.

나이스신용평가는 채권자 손실분담 규제가 도입될 경우, 국내 은행 및 은행지주에 대한 신용도가 차별화될 수 있다고 봤다. 단기적으로 도입은 되지 않는다 하더라도, 금융당국이 국제 추세에 맞춰 규제강화를 지속하고 있어서 정부지원 가능성은 저하될 수 있다는 판단이다.

김 연구원은 "한국도 은행을 중심으로 한 지주사 구조이기 때문에 해외와 같은 신용등급 하락 요소 가능성이 있다"며 "국내 은행들은 자체 신용도 보강, 유상증자·코코본드 확충 등 자기자본 성격의 자본을 확충하는 등 해외에서 신용등급을 유지한 사례를 참조해 더 적극적인 대응이 필요하다"고 말했다.

이어 "국내 은행계 지주사는 은행업황상 수익성 개선이 어렵지만 사업 다각화를 통해 수익 구조를 다변화 할 필요가 있다"고 지적했다.

나이스신용평가는 향후 ▲한국 정부의 국내 은행 및 은행지주에 대한 지원가능성 변화 여부 ▲해외 손실분담 규제 변화와 국내 도입 가능성 등을 고려해 은행 평가방법론 개정 등을 신용평가에 반영할 계획이라고 밝혔다.

-

[인베스트조선 유료서비스 2016년 03월 28일 20:09 게재]

나이스신평 "은행·지주사, 'Bil-in'규제 도입 전에 자본확충 노력해야"