-

일본계 은행은 채권시장에서 롯데그룹의 든든한 자금줄 역할을 해왔다. 최근 이 연결 고리가 약해지고 있다.

저금리 기조로 국내 기업 회사채의 매력이 떨어졌고, 엔화 환율 상승이 여기에 부채질을 했다. 이미 롯데 회사채 투자한도 중 상당 부문을 채운 일본계 은행 입장에선 투자에 나설만한 동기가 줄어든 상태다.

롯데쇼핑·롯데케미칼·호텔롯데 등 롯데그룹 핵심 계열사들은 그동안 일본계 은행들의 투자에 힘입어 1~2%대의 저금리로 공·사모 원화채를 발행해왔다. 일본계 은행들이 참여해 온 요인은 금리 메리트였다. 일본은 올 들어서도 마이너스 금리정책을 시행할만큼 경제부양에 온 힘을 쏟고 있다. 미즈호, 미쓰비시도쿄UFJ 등 일본계 은행들은 상대적으로 투자매력도가 높은 원화 회사채 투자를 지속해왔다.

이 같은 투자기조는 작년 하반기를 시작으로 변했다. 미즈호은행이 지난해 하반기 롯데쇼핑이 발행하는 5년 만기 사모사채 발행에 불참했다. 뒤이어 발행된 롯데케미칼의 회사채(3·7년 만기)에도 일본계 은행들의 모습은 보이지 않았다.

일본계 은행들은 그간 롯데 계열사의 3년물 회사채를 중심으로 꾸준히 투자해왔다. 장기물에 대한 투자가 많지 않았던 것은 해당 발행기업의 장기 전망을 밝게 보지 않아서였다. 롯데 계열사들이 발행하던 사무라이본드(엔화 표시 외화채권)의 만기도 길어야 3년 수준이었다. 이러한 투자기조가 점차 강화되고 있는 분위기다. 증권업계 관계자들은 "비단 롯데뿐 아니라 한국기업 전반에 대한 일본 투자자들의 주목도가 낮아지고 있다"고 설명했다.

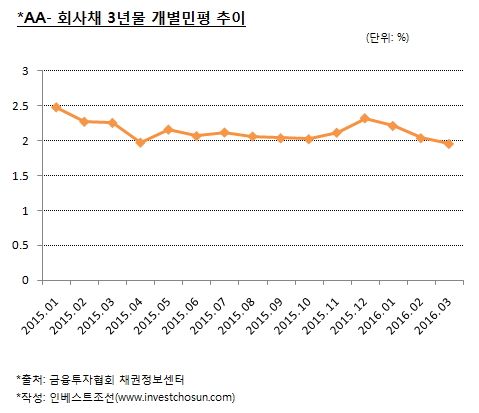

투자은행(IB) 업계에선 크게 두 가지 이유로 보고 있다. 하나는 원화채의 금리 메리트가 예전 같지 않다는 것이다. 최근 국내에선 신용등급 AA- 기업의 만기 3년 회사채의 금리가 다시 2% 아래로 떨어졌다. 한국 기업에 대한 일본발(發) 회사채 투자자들의 관심도 그만큼 감소했다.

-

또 하나는 엔화가치 상승이다. 지난해 6월 100엔에 890원대였던 원-엔 환율은 올 초부터 1000원을 넘어섰다. 특히 지난 1월 말 일본은행(BOJ)이 마이너스 금리 정책을 도입한 이후 엔화 강세 현상은 더욱 두드러지고 있다. 일본계 은행 입장에선 국내 기업 회사채에 투자하면 향후 해당 채권의 가치하락이 우려된다.

증권사 크레딧 애널리스트는 "한 달 동안 엔화가치가 1% 절상된 현상은 눈여겨 볼 만한 변화"라며 "엔화 강세가 일시적인 것이라면 단기적인 이슈겠지만 계속 이같은 흐름이 이어진다면 국내기업의 회사채 발행에도 일정 부분 영향을 미칠 것"이라고 설명했다.

이미 일본계 은행들은 그간 롯데 계열사들의 회사채에 투자하면서 투자한도의 상당 수준을 채운 상태다. 원화채의 투자매력이 떨어진 상황에 굳이 롯데 회사채 투자에 나설 이유가 없어 보인다는 시각이 적지 않다.

일각에서는 신동빈 회장이 경영권 분쟁에서 승기를 잡으면서 일본계 은행들의 투자가 감소한 것이 아니냐는 얘기도 나온다. 관련업계 관계자는 "롯데그룹의 경영권 분쟁이 한창이었던 지난해 신동주 전 부회장이 우위를 점하기 위해 일본계 은행들을 동원했을 관측도 해볼 수 있다"고 밝혔다.

롯데그룹 계열사 중 롯데쇼핑이 차환자금을 마련하기 위해 올해 첫 회사채 발행을 준비 중이다. 회사채 시장 관계자들은 "이러한 기조가 계속된다면 이번에도 일본계 은행들의 참여는 역시나 저조할 것"이라고 전망했다.

-

[인베스트조선 유료서비스 2016년 03월 23일 13:45 게재]

과거 대비 日은행의 '롯데' 회사채 투자 저조

금리매력 하락·엔화가치 상승…원화채 관심↓

롯데 투자한도 꽤 채운 日은행, 굳이 나설 필요 못 느껴

금리매력 하락·엔화가치 상승…원화채 관심↓

롯데 투자한도 꽤 채운 日은행, 굳이 나설 필요 못 느껴