-

우리은행이 올 1분기 시중은행 중 가장 큰 규모의 채권을 발행했다. 은행채 주관 1위는 하나금융투자가 차지했다.

-

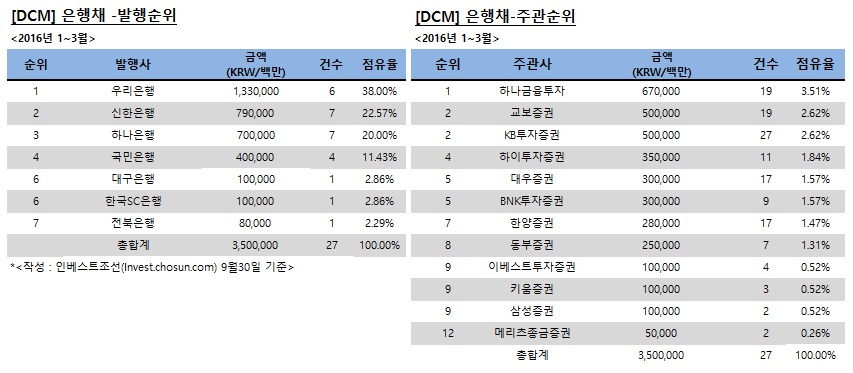

31일 인베스트조선이 집계한 리그테이블에 따르면 우리은행은 올 1분기 1조3300억원의 채권을 발행했다. 전체 발행금액의 약 40%에 해당한다. 3월말엔 2500억원어치의 후순위채 코코본드 발행에 성공했다.

우리은행에 이어 발행 규모 2·3위는 신한은행과 하나은행으로, 각각 7900억원, 7000억원 규모의 은행채를 발행했다.

시중은행의 올해 1분기 채권 발행 규모는 3조5000억원으로 전년 대비 30% 이상 줄었다. 지난해 1분기엔 5조1000억원이 발행됐다. 저금리 기조 속 금리 인상 불확실성 때문에 은행채가 채권 투자자들로부터 인기를 끌지 못했다. 금리 매력이 떨어지며 코코본드도 발행이 활발하지 않았다.

주관순위에선 하나금융투자가 6700억원, 19건의 발행을 주관해 1위를 차지했다. 다만 순위권에 있는 증권사들과의 격차는 크지 않다. 교보증권, KB투자증권이 각각 5000억원을의 발행 실적을 올렸다. KB투자증권이 발행 건수는 27건으로 가장 많다.

임정민 NH투자증권 연구원은 "코코본드 등의 채권은 1분기 발행 물량이 계절적 요인으로 적었던 편"이라며 "은행 자본확충 필요성은 여전하기 때문에 연간 발행물량 자체는 지난해와 비슷할 걸로 예상한다"고 말했다.

-

[인베스트조선 유료서비스 2016년 03월 31일 17:00 게재]

[은행채 주관 순위]

우리은행, 1Q 은행채 발행 압도적 1위

"코코본드 등 자본확충 이슈 여전…전체 연간 발행물량은 비슷할 것"

우리은행, 1Q 은행채 발행 압도적 1위

"코코본드 등 자본확충 이슈 여전…전체 연간 발행물량은 비슷할 것"