-

유가증권시장 상장을 앞두고 있는 LS전선아시아가 수요예측에서 부진한 성적표를 받았다. 최근 얼어붙은 공모주 투자심리와 높은 기업가치에 대한 부담이 작용한 결과라는 지적이 나온다.

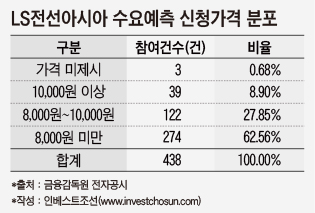

LS전선아시아는 지난 7일 희망공모가 밴드(1만~1만1500원)의 하단에도 미치지 못하는 8000원으로 공모가를 확정했다. 수요예측에 참여한 기관들 438건 중 63%가 8000원 미만의 가격을 써냈기 때문이다. 공모희망가의 절반 가격으로 적어낸 기관도 나왔다는 후문도 들린다.

코스닥 상장 기업인 자이글과 유니테크노에 이어 LS전선이라는 대기업 계열사까지 수요예측에서 좋은 반응을 이끌어내지 못한 것이다.

업계 관계자들은 얼어붙은 공모주 투자 심리가 반영된 결과라고 입을 모은다. 앞서 상장한 두올, 한국자산신탁, 헝셩그룹의 주가 부진으로 손실을 낸 투자자들이 보수적으로 시장을 바라보고 있다는 것이다.

자이글과 유니테크노의 사례를 경험한 투자자들이 '공모가 후려치기'를 하고 있다는 지적도 나온다. 자이글은 희망공모가의 절반 수준의 가격에서, 유니테크노는 공모가 최하단 수준으로 상장을 진행한 바 있다. 수요예측에서 실패해 공모가가 반타작 나도 발행사가 상장을 강행하자 이를 악용하고 있다는 분석이다.

이번 수요예측에는 LS전선아시아의 기업가치에 동의하지 못한 투자자들의 심리가 반영됐다는 의견도 있다. 전선업은 국내에서 성장성이 낮다고 평가 받는 산업 중 하나다. 베트남 시장에 기업을 두고 있는 LS전선아시아 측 역시 전선업종보다는 베트남시장의 성장성을 강조해왔다. 비교기업 주가수익비율(PER)도 25배를 적용했다.

한 운용사의 공모주 담당자는 "LS전선 측에서 베트남 시장의 성장성을 보고 투자해 달라고 했지만 기관들이 외면한 결과"라면서 "성장성이 보이는 업종이 아닌데 기업가치산정(밸류에이션)이 과도했다"고 지적했다.

외국기업지배지주회사(SPC) 구조에 대한 우려감도 반영됐다. 금융투자업계 관계자는 "SPC를 활용해 해외 계열사가 국내 상장하는 첫 사례라 양국의 시장을 온전히 반영하지 못할 수도 있다는 우려도 있었을 것"이라고 언급했다.

수요예측에 실패한 LS전선아시아는 공모규모를 줄이기로 했다. 최소 1260억원을 목표로 했지만, 공모가와 매각 주수를 조정해 약 810억원을 모집하기로 했다. 이로 845만주의 주식을 매각하려했던 LS전선의 구주매출 규모는 676만주로 줄어 540억원을 현금화 한다. KHQ3호(H&Q)도 328만주에서 296만주로 매출 규모를 줄여 237억원을 투자회수하게 됐다.

LS전선아시아의 일반 청약일은 9일까지 양일간 진행된다. 납입일은 오는 13일이다.

-

[인베스트조선 유료서비스 2016년 09월 08일 15:21 게재]

희망공모가보다 20% 할인한 8000원으로 공모가 결정

투심 악화·자이글 사례 악용·전선업 매력도↓

투심 악화·자이글 사례 악용·전선업 매력도↓