-

미래에셋증권이 합병 후에도 영업용순자본비율(구 NCR비율) 관리를 위한 자본 확충 방안을 마련해야 할 것으로 예상된다. 합병 반대 주주의 주식매수청구 금액에 따라 구NCR비율은 180%대까지 낮아질 수 있다.

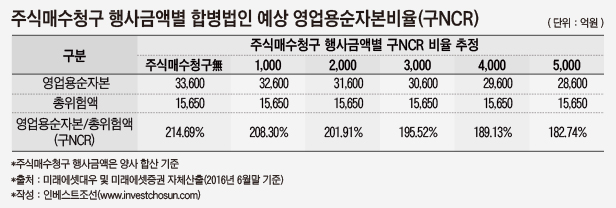

미래에셋대우는 합병 신고서를 통해 미래에셋증권과 미래에셋대우의 합병 후 영업용순자본비율(구NCR비율)의 추정치는 215%라고 밝혔다. 자본시장법상 구NCR비율이 200% 미만일 경우 주식스왑, 옵션, 신용부도스왑 등 신규 장외파생상품의 판매가 제한될 수 있다.

지난 6월말 기준 미래에셋증권의 영업용순자본 비율(구NCR)은 220.64%을 기록했다. 미래에셋증권은 지난 7월에도 구NCR비율을 끌어올리기 위해 3000억원 규모의 후순위채를 발행한 바 있다. 미래에셋대우의 구NCR비율은 미래에셋증권보다 비교적 높은 399.41%이다.

합병 후엔 양사의 총위험액이 커져 구NCR 비율이 215% 수준으로 하락한다. 6월 말 기준 미래에셋대우의 영업용순자본은 3조1000억원 총위험액은 8000억원으로 집계됐다. 미래에셋증권의 경우 영업용순자본이 2조3000억원, 총위험액이 1조원 수준이다.

합병 이후에도 구NCR 비율은 낮아질 것으로 보인다. 합병 후 자사주 발생으로 영업용순자본이 감소할 수 있어서다. 또 자기자본투자(PI) 등으로 총위험액이 늘어날 경우 합병 증권사의 구NCR 비율이 낮아질 수 있다.

-

합병 반대 주주의 주식매수청구에 따른 지급 문제도 구NCR비율에 영향을 미칠 것으로 보인다. 주식매수청구 행사가 없을 경우 합병 법인의 구NCR 비율은 215%이다. 그러나 5000억원 규모의 주식매수청구가 발생할 경우 구NCR 비율 183%까지 낮아진다.

미래에셋대우 지분 5.93%를 갖고 있는 국민연금공단도 주식매수청구권을 행사할 가능성이 높아졌다. 지난 4일 기준 미래에셋대우 종가는 7860원을 기록했다. 주식매수청구가는 7999원으로, 앞으로 한 달간 주가가 떨어질 경우 주식매수청구 규모는 늘어날 것으로 보인다.

미래에셋증권 측은 구NCR비율 관리를 위해 합병 후 5000억원 규모 영구채를 발행하기로 지난 달 결정했다. 미래에셋대우 측은 "(영구채 발행 외에도) 후순위채를 발행하거나 자사수 매각 방안도 고려하고 있다"며 "구NCR 비율이 200%를 상회하도록 대책을 강구하겠다"고 밝혔다.

미래에셋대우와 미래에셋증권의 합병반대의사 통지 접수기간은 오는 6일부터 다음달 3일까지 진행된다. 주식매수청구 행사기간 종료일은 다음 달 17일이다.

주식매수청구 행사금액 지급예정일은 오는 12월 21일이다. 양사의 합병 기일은 12월 29일로 확정됐다.

-

[인베스트조선 유료서비스 2016년 10월 05일 16:11 게재]

오는 6일부터 합병반대의사 통지 접수 시작

합병법인 구NCR 비율 약 215%

주식매수청구 행사 금액 발생시 구NCR비율 더 낮아져

"5000억 규모 영구채 발행 예정…추가 자구안 강구 중"

합병법인 구NCR 비율 약 215%

주식매수청구 행사 금액 발생시 구NCR비율 더 낮아져

"5000억 규모 영구채 발행 예정…추가 자구안 강구 중"