-

정부가 에너지 공기업 상장을 본격화한다. 과거 상장 무산 사례와 정책의 변동성을 감안하면 시장에서 얼마만큼의 가치를 인정해줄지는 예상하기 어렵다. 자산 가치를 무시하기 어려운 공기업이 투자자의 눈높이에 맞는 목표를 설정할 수 있느냐가 성패를 가를 전망이다.

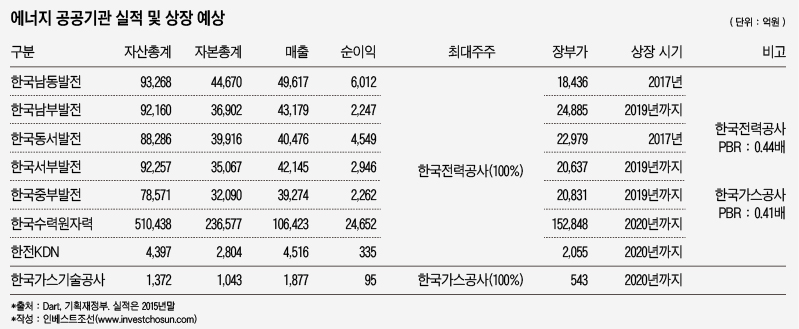

기획재정부는 지난 8일 발전 5사와 한국수력원자력, 한전KDN, 한국가스기술공사 등 에너지 공공기관 8개사를 상장하기로 결정했다고 밝혔다. 공기업에 대한 시장의 자율적 감시·감독 강화, 재무구조 개선 목적이다.

상장 시 모기업인 한국전력공사와 한국가스공사의 배당 확대 효과가 점쳐진다. 대규모 상장 기업이 줄줄이 대기함에 따라 신규 자금 유입 및 선순환이 이뤄질 것이란 기대도 자본시장에서 나오고 있다.

상장이 원활히 이뤄질지는 미지수다. 회사와 시장 간 적정 가치를 찾아내기 쉽지 않다는 평가다.

발전자회사의 상장은 이미 2000년대 초부터 추진돼왔다. 정부는 2001년 한국전력의 발전부문을 6개 회사로 분할했고, 그 중 한국남동발전을 첫 민영화 대상으로 결정했다. 남동발전을 민간에 매각한 후 상장을 추진하려 했으나 인수자가 없어 매각이 무산됐다.

정부는 다시 ‘선 상장, 후 매각’ 방침을 정하고 구주 30%를 매출하려 했지만 가격 조건이 맞지 않았다. 정부와 한국전력은 장부가 이상의 공모가를 희망했으나, 주관사는 한국전력의 주가순자산비율(PBR) 등을 감안해 그 보다 훨씬 낮은 수준의 희망가를 산출했다. 상장도 없던 일이 됐다.

에너지 공기업들은 직접 정부가 보유하는 회사는 아니지만 그 공적 성격을 감안할 때 정부의 매각 경향을 크게 벗어나기는 어렵다. 순자산가치 이하로 매각하길 부담스러워 한다.

증권사 IPO 담당자는 “공기업 상장은 정부와 기업이 원하는 수준이 뻔하기 때문에 주관사가 개입할 여지가 크지 않고 수수료도 상당히 박하다”고 말했다.

투자자들은 한국전력과 한국가스공사의 거래 수준을 참고 기준으로 삼을 수밖에 없다. 최근 두 회사의 PBR은 0.4배 수준을 오간다. 이를 적용하면 자회사들은 15년 전 장부가만큼의 가치도 인정받기 어렵다. 당연히 재무구조 개선이라는 당위성도 희석될 수밖에 없다.

정부가 밀어내기 식으로 추진하는 상장에 시장이 높은 값으로 화답할리도 만무하다. 앞서 에너지 공기업의 자회사 소수지분, 해외 자원개발 자산 등 매각이 난항을 겪은 사례도 많았다. 온전한 민영화가 아니라 최대 30%의 지분만 상장하는 형태다. 발전자회사는 앞으로도 정부의 전기 요금 규제로부터 자율성을 확보하기 쉽지 않을 것으로 예상된다.

다른 증권사 관계자는 “에너지 공기업의 순자산은 유동화나 처분 가능성이 극히 낮다는 점을 간과해선 안 된다”며 “상장 성사를 위해선 정부와 공기업이 기대치를 적정 수준으로 낮출 필요성이 있다”고 말했다.

정부 관계자는 “한국남동발전 상장이 무산됐던 사례는 감안하고 있지만 아직 가치산정 방법과 관련해 구체적으로 정해진 내용은 없다”며 “앞으로 각 회사와 상장주관사가 협의해 평가하게 될 것”이라고 말했다.

-

[인베스트조선 유료서비스 2016년 12월 11일 09:00 게재]

자산 가치 무시하기 어렵지만 낮은 모회사 거래배수는 부담

2001년 남동발전도 상장 추진했으나 공모가 이견으로 무산

“유동화 어려운 순자산가치에만 얽매이면 상장 어려울 것”

2001년 남동발전도 상장 추진했으나 공모가 이견으로 무산

“유동화 어려운 순자산가치에만 얽매이면 상장 어려울 것”