-

삼성증권이 이달 자기자본을 7000억원 늘이며 초대형 투자은행(IB)에 한 발 다가섰다. '매각설'은 일단 잠잠해졌지만 시장의 평가는 오히려 차가웠다.

이달 삼성생명은 3000억원 규모의 삼성증권 자사주를 매입한다. 삼성증권의 3500억원 규모 주주배정 후 일반공모 방식에도 참여해 또 한 번 삼성증권을 지원할 예정이다. 연이은 지원으로 금융지주사 전환 가능성이 높아지면서 지배구조 변화의 우려는 한풀 줄어들었다.

유상증자가 내년 3월 마무리되면 삼성증권의 예상 자기자본은 4조2000억원으로 증가한다. NH투자증권과 한국투자증권과 맞먹는 규모다. 이번 유상증자 결정은 시장에서 경쟁 지위는 유지하겠다는 의지로 읽힌다. 한 증권사 애널리스트는 "증권사 1부 리그 잔류를 위한 기준 맞추기"라고 평가하기도 했다.

그러나 유상증자의 효과에 대해선 부정적인 평가가 나온다. 지난 달 유상증자를 진행한 한국투자증권 때와는 다른 분위기다. 자기자본이익률(ROE)이 낮아지는 건 양사 모두에 해당되지만 한국투자증권에 대해선 증자로 IB부문 수익성이 확대될 것으로 평가했다. 반면 삼성증권에겐 수익성 회복이 빠르지 못할 것이라는 지적이 가장 먼저 나왔다.

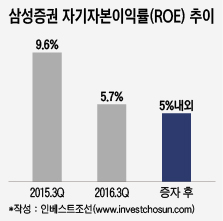

증권업계에서 예상하는 삼성증권의 올해 영업이익은 많아야 2500억원이다. 3770억원을 기록한 지난해 영업이익의 70%도 못미치는 수준이다. 삼성증권의 ROE는 5.7%로 증자 이후 ROE는 4%후반대까지 떨어질 것으로 보인다. 지난해 3분기말에는 ROE가 9.6%까지 올라갔던 점을 고려하면 큰 폭으로 떨어지고 있는 모습이다.

시장관계자들이 가장 우려하는 점은 수익성 악화다.

'삼성'의 프리미엄을 토대로 자산관리에 주력하고 있지만 지난 3분기 기준 고객예탁자산은 지난 분기보다 약 2조원 감소한 172조원으로 나타났다. 지난해 2분기까지만해도 고객 예탁자산은 업계에서 가장 높은 179조원까지 올랐지만 최근 하락세를 보이고 있다. 한 증권사 애널리스트는 "고객자산증가율이 기대에 못미쳐 향후 3년간 이익 추정치를 20%이상 하향 조정했다"고 밝혔다.

그 밖의 영업 부문의 수익도 하락했다. 3분기 말 기준 위탁매매 부문의 경우 지난해보다 29% 감소한 2170억원의 수익을 냈다. 운용손익도 떨어졌다. 상품 운용손익은 전년 동기 대비 90% 감소한 111억 원을 기록했다. 주가연계증권(ELS)의 경우 조기상환이 늘어났지만 신규상품 출시로 연결되진 않았다. 파생결합증권 부문은 전년 동기 대비 0.7% 증가한 1585억 원의 수익을 냈다.

삼성증권이 자본효율성에 대한 우려를 떨치기 위해선 증가한 자본을 활용해 수익성을 끌어올리는 것이다. 브로커리지나 금융상품 판매와 같은 단순 중개형 사업 모델은 자본이 늘어나도 수익이 크게 늘지 않는다. 기존 사업 영영에서 수익을 늘이거나, 운용 수익으로 이를 보완해야 하는 수 밖에 없다. 그러나 삼성증권의 영업력이 위축되고 있는데다 IB부문 축소로 시장에서도 큰 기대를 걸고 있진 않다.

금융투자업계 관계자는 "삼성증권은 리스크관리에 중점을 둔 경영기조로 부동산 PF 등 IB부문의 고수익 추구기회가 상대적으로 적다"고 밝혔다.

금융당국은 4조원 이상인 증권사에 발행어음 발행과 외국환 업무를 내년부터 허용하기로 했다. 삼성증권 역시 유상증자를 통해 신규 사업을 확장하겠다는 의지를 밝힌 바 있다. 3분기 말 기준 삼성증권의 순자본비율(신NCR)은 1240%로 경쟁사 대비 높은 수준이다. 순자본비율이 높을수록 자기자본투자(PI)와 인수금융에 유리하다. 증권사 담당 애널리스트는 "삼성증권의 자본 정책이 자유로운 편임에도 불구하고 그동안 보수적인 투자 의사 결정을 감안하면 이를 활용할 가능성이 낮다고 본다"고 평가했다.

-

[인베스트조선 유료서비스 2016년 12월 28일 07:00 게재]

자사주 매각 이어 유상증자 결정...6500억 자본 확충

시장에선 ROE 하락 우려...수익성 회복도 느릴 것으로

시장에선 ROE 하락 우려...수익성 회복도 느릴 것으로