-

'최순실 국정 농단 사태'로 재계 분위기가 뒤숭숭한 가운데 SK그룹과 LG그룹은 연초에 나름 의미 있는 딜(Deal)을 성사시켰다.

SK㈜가 ㈜LG의 LG실트론 보유지분 전량을 인수하기로 하면서 두 그룹은 각자의 니즈(Needs)를 충족시킬 수 있게 됐다. LG는 그동안 골칫거리였던 LG실트론을 매각하게 됐고, SK는 하이닉스를 중심으로 한 반도체산업 수직계열화 구축에 한 발 더 나아갔다.

관련업계에선 이번 거래가 두 그룹 간의 파트너십 공고화로 이어질 수 있을지 기대하고 있다. 반도체 포트폴리오 다변화와 자동차 전장산업 확대라는 각자의 목표와 지금의 시장 지위, 그리고 삼성전자의 광폭 행보를 고려하면 서로 손을 잡아야 할 필요성이 더 커졌다는 평가다.

SK㈜가 LG실트론 지분 51%를 인수하기로 하면서 LG그룹이 영위해 온 반도체 사업은 모두 SK그룹으로 이관됐다.

SK하이닉스의 경우 LG그룹이 1999년 사업구조조정 과정에서 현대그룹과 빅딜(Big Deal)에 합의하며 현대전자산업에 넘겼다. 이후 경영난에 빠지면서 2001년 채권단 관리가 시작됐고, 2012년 SK텔레콤이 인수했다. LG실트론은 1990년 LG그룹 계열사였던 럭키소재가 회사 전신인 동부전자통신을 인수했고 27년만에 SK 품에 안겼다.

LG그룹에 있어 LG실트론은 골칫거리였다. LG실트론은 태양광사업 진출을 위해 기업공개(IPO)를 전제로 투자자들의 자금을 유치했다. 하지만 업황 악화로 태양광 사업 자체를 포기했고, LG실트론은 IPO 계획을 접었다. 투자 회수를 위해 재무적 투자자(FI)들은 지속적으로 LG에 압박을 가했지만 LG가 그에 응하지 않으면서 감정의 골이 깊어진 상황이었다.

-

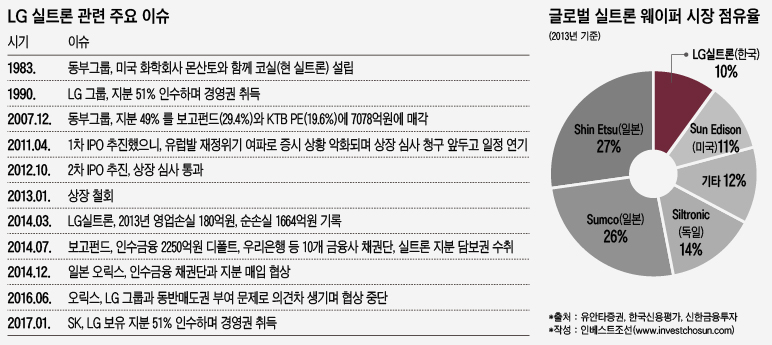

반도체 사업이 호황을 맞았다고는 하지만 그룹 입장에선 사업 확장 고민은 깊어졌다. 반도체 사업은 업황 사이클이 실적을 좌지우지한다. 경영 환경(일본 엔저 지속 여부 및 경쟁사들의 증설 여부)이나 수요처의 변화(삼성전자, 하이닉스)에 크게 영향을 받는다. 단기적으로 웨이퍼 업황이 좋아서 2년 정도는 버틸 수 있다 하더라도 가격경쟁력 자체가 약해진 상태다. 받쳐줄 전방 사업이 없어 호황에 발맞춰 증설을 하기가 애매하다.

투자은행(IB) 관계자는 “LG그룹 입장에선 LG실트론을 컨트롤할 수 없는, 말 그대로 ‘계륵’이었다”며 “이번에 매각 과정에서 IPO 추진 당시 예상했던 수준의 현금을 확보할 수 있게 되니 LG 입장에서는 흔쾌히 팔기로 했을 것”이라고 평가했다.

SK는 반도체 사업의 수직계열화에 한 발짝 더 나아갈 수 있게 됐다.

SK그룹은 통신, 에너지와 함께 반도체를 그룹 3대 축으로 키워간다는 계획 아래 SK하이닉스 인수 이후 관련 사업 확장을 지속 중이다. 지난해 SK머티리얼즈(옛 OCI머티리얼즈) 인수로 반도체소재 시장에 진입했고, SK에어가스(옛 SKC에어가스)를 편입시켰다. 식각가스를 생산하는 일본 쇼와덴코와 합작법인(JV)을 설립하고 일본 트리케미칼과 함께 'SK트리켐'을 세워 프리커서 사업에도 뛰어들었다. LG실트론 인수로 반도체 전공정(FAB)의 웨이퍼 부문까지 갖추게 됐다.

SK하이닉스는 반도체 호황에 대응해 총 15조원 규모 3D낸드 투자를 결정하는 등 공격적인 설비 투자에 나서고 있다. 이에 따라 원자재인 웨이퍼 확보도 더욱 중요해졌다.

관련업계 관계자는 “웨이퍼 업체들이 공급 과잉으로 글로벌 2위업체 섬코(Sumco)마저 재무적 어려움을 겪을 정도였지만, 중국 등 반도체 증설 경쟁이 펼쳐지며 지난해 말 이후 섬코 등 글로벌사들의 주가도 3배 가까이 올랐다"라며 "SK그룹은 전방산업을 영위하고 있어 내부적으로 수요를 컨트롤 할 수 있기 때문에 웨이퍼 공급 부족현상이 심해지기 전에 선제적으로 인수에 나선 것으로 보인다”고 설명했다.

시장의 관심은 이번 딜을 계기로 LG와 SK가 앞으로 협력을 확대할 가능성에 쏠리고 있다. 전기자동차, 인공지능(AI), 사물인터넷(IoT)로 IT 업계의 무대가 바뀌고 있는 가운데 두 그룹이 각각 안정적인 수요처와 공급처 확보라는 측면에서 충분히 그럴만한 이유가 있다는 평가다.

자동차 전장산업이 뛰어든 삼성전자는 최근 광폭 행보를 보이고 있다. 미국 전장기업 하만의 인수를 앞두고 있고, 차량 인포테인먼트 시스템용 프로세서를 완성차 업체에 공급하기로 하는 등 최첨단 반도체 기술을 자동차에 적용시키고 있다. 삼성전자는 차량용 반도체의 수요와 공급을 한꺼번에 해결할 수 있다.

SK하이닉스과 LG전자는 각각의 시장에서 1위인 삼성전자를 따라가기엔 역부족이다. 오히려 후발주자들의 추격에 대비해야 한다. SK하이닉스는 완전제품 시장에선 포트폴리오를 다변화해야 하고 그에 따른 고객을 확보해야 하고, LG전자는 기존 가전 및 모바일 외에 힘을 싣고 있는 자동차 전장사업에 필요한 반도체를 공급 받아야 한다.

IT업계 관계자는 "LG그룹이 자회사 실리콘웍스를 통해 자동차 반도체 부문 진출을 선언했지만, AP(애플리케이션 프로세서) 기술이 전무한 상황에서 핵심 설계 인력 확보조차도 만만치 않을 것"이라며 "전장부품을 만들어도 반도체 기술이 없어 범용화에 대한 우려가 있었는데, SK하이닉스와 협력하면 일부 불안감을 줄일 수 있을 것"이라고 설명했다.

재계 관계자는 “두 그룹이 1 대 1로 인수합병을 했다는 것은 그룹간의 인연이 생겼다고 할 수 있다”며 “두 그룹이 각자의 시장에서의 입지를 고려하면 앞으로 협력은 충분히 고민해 볼 수 있고 더 나아가 공고한 파트너십을 맺는 것이 긍정적일 수 있다”고 평가했다.

-

[인베스트조선 유료서비스 2017년 01월 24일 16:23 게재]

각각 확실한 수요처와 공급처 확보가 필요

"1대1 협상으로 두 그룹간 인연 생겨"

"1대1 협상으로 두 그룹간 인연 생겨"