-

2017년 회사채 발행 주관 실적을 두고 KB증권과 NH투자증권의 경쟁이 시작됐다. 지난해 회사채 주선 1위 KB증권은 올 1분기에 주관 1위로 시작했지만 안심할 수 없는 상황이다. 일반회사채 주선 1위를 앞세운 NH투자증권이 그 뒤를 바짝 뒤쫓고 있어 올해 두 증권사 간의 선두다툼은 치열하게 전개될 전망이다.

-

인베스트조선이 집계한 리그테이블에 따르면 2017년 1분기 발행된 회사채(여신전문금융회사채권·일괄신고 제외) 및 자산유동화증권(ABS) 발행규모는 총 12조4136억원으로 집계됐다. 지난해 같은 기간 9조4896원에 비해 약 2조9240억원 늘었다. 현대자동차그룹(1조4000억원)과 SK그룹(1조원)은 1조원 이상의 회사채를 발행했다.

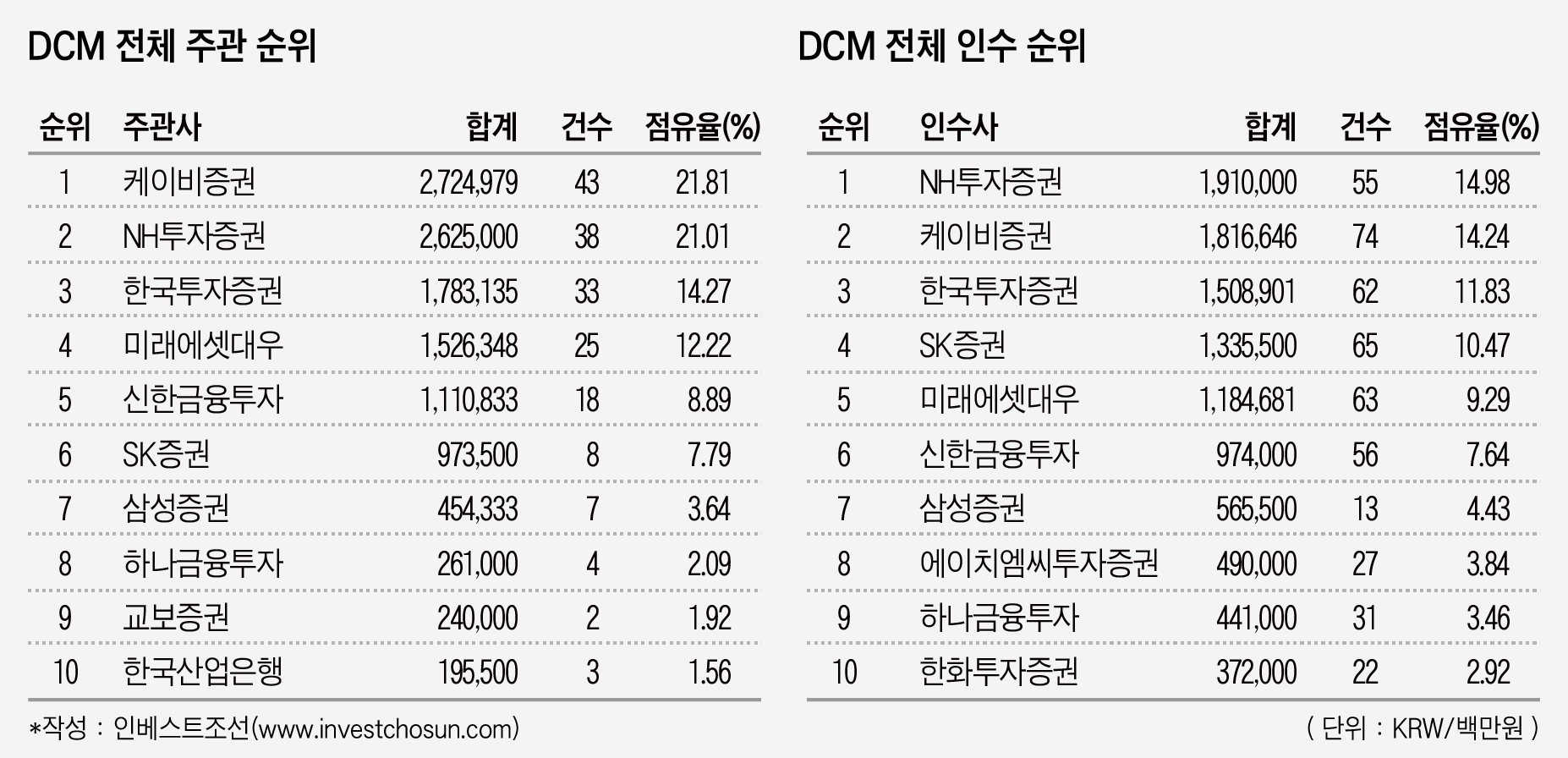

전체 회사채 주선에선 지난해 1위 KB증권이 선두 자리를 지켜냈다. KB증권은 총 2조6449억원어치를 주선했다. NH투자증권은 2조6255억원 규모를 주선해 근소한 차로 2위에 오르며 1분기를 마무리했다. 점유율 면에서 KB증권과 NH투자증권은 1% 이내의 차이로 접전을 벌였다.

현대자동차그룹은 1분기 총 1조4000억원을 공모 시장에서 조달했다. 올해 1조2000억원 규모 회사채의 만기가 예정된 현대제철(6000억원)이 가장 많은 자금을 조달했다. 주력 계열사인 기아자동차(5000억원)와 현대위아(2000억원)·현대다이모스(1000억원) 등이 뒤따랐다. 롯데그룹은 호텔롯데(3000억원)·롯데렌탈(2900억원)·롯데제과(2800억원)·롯데글로벌로지스(300억원) 등의 계열사가 발행에 참여해 총 9000억원을 조달했다.

투자은행(IB)업계 관계자는 "차환용 자금조달에 나선 현대자동차그룹의 대규모 발행이 전체 발행시장 규모 증가에 영향을 줬다"며 "지난해 공모 회사채 시장에 모습을 드러내지 않았던 롯데그룹이 대규모 발행에 나선 것도 눈여겨 볼 만하다"고 설명했다.

지난해 빅 이슈어 역할을 한 SK그룹 역시 1분기 대규모 발행을 이어갔다. SK그룹은 총 1조원어치의 회사채를 발행했다. SK㈜와 SK인천석유화학 외에 SK케미칼과 SK브로밴드가 각각 1500억원을 조달했다.

-

NH투자증권은 일반회사채 부문에서는 총 2조5750억원, 총 37건을 맡아 1위를 차지했다. SK㈜(4000억원)와 한온시스템(3000억원)의 단독 대표주관을 맡았다. 그밖에 롯데렌탈·롯데제과 등 롯데그룹 주력 계열사의 회사채 발행에 참여했다. KB증권은 총 2조1208억원어치의 일반 회사채 주선을 맡았다. 미국발 금리인상 여파로 금리 매력이 높아진 A등급 회사채 발행에 잇따라 참여했다.

그 뒤를 한국투자증권·미래에셋대우·신한금융투자가 차지했다. 지난해 같은 순위다.

ABS 주선에서는 SK증권이 총 8085억원어치 발행을 맡아 선두에 올랐다. 미래에셋대우는 이동통신사의 1160억원 규모 단말기할부대금채권 발행을 주관하며 2위에 올랐다. 인수부문에서도 NH투자증권·KB증권·한국투자증권의 3강 체제가 유지됐다. ABS에선 SK증권과 신한금융투자가 상위권을 유지했다.

-

[인베스트조선 유료서비스 2017년 03월 31일 16:39 게재]

[DCM 리그테이블] [2017년 1분기 집계 : 회사채 주선 순위]

전체 주관 1위 KB證, 일반회사채 1위 NH證

1분기 중 9조5000억 회사채 발행…현대차·롯데 주도

전체 주관 1위 KB證, 일반회사채 1위 NH證

1분기 중 9조5000억 회사채 발행…현대차·롯데 주도