-

티켓몬스터(이하 티몬)의 기업공개(IPO) 결정이 한계에 다다른 모바일커머스 업계의 전환점이 될 수 있을지 주목된다. 그간 모바일커머스 업체는 연이은 적자로 시장의 의구심을 받아왔다.

상장에 성공하면 티몬은 당장의 활로를 얻게 된다. 신주 발행으로 자본유치가 가능하고, 상장사로서 투자자 신뢰를 높일 수 있다. 3년전 지분을 투자한 재무적 투자자(FI) 들에게도 투자회수(exit)의 길이 열린다.

주관사 선정을 마친 티몬은 올해 예비심사청구를 목표로 일정을 조정 중이다. 상장에 성공하면 경쟁사 중 유일하게 상장사 지위를 활용해 다양한 형태의 자금 조달을 구상할 수 있게 된다. 티몬의 성공 여부가 적자에 시달리는 경쟁사들에도 영향을 미칠 것으로 보인다.

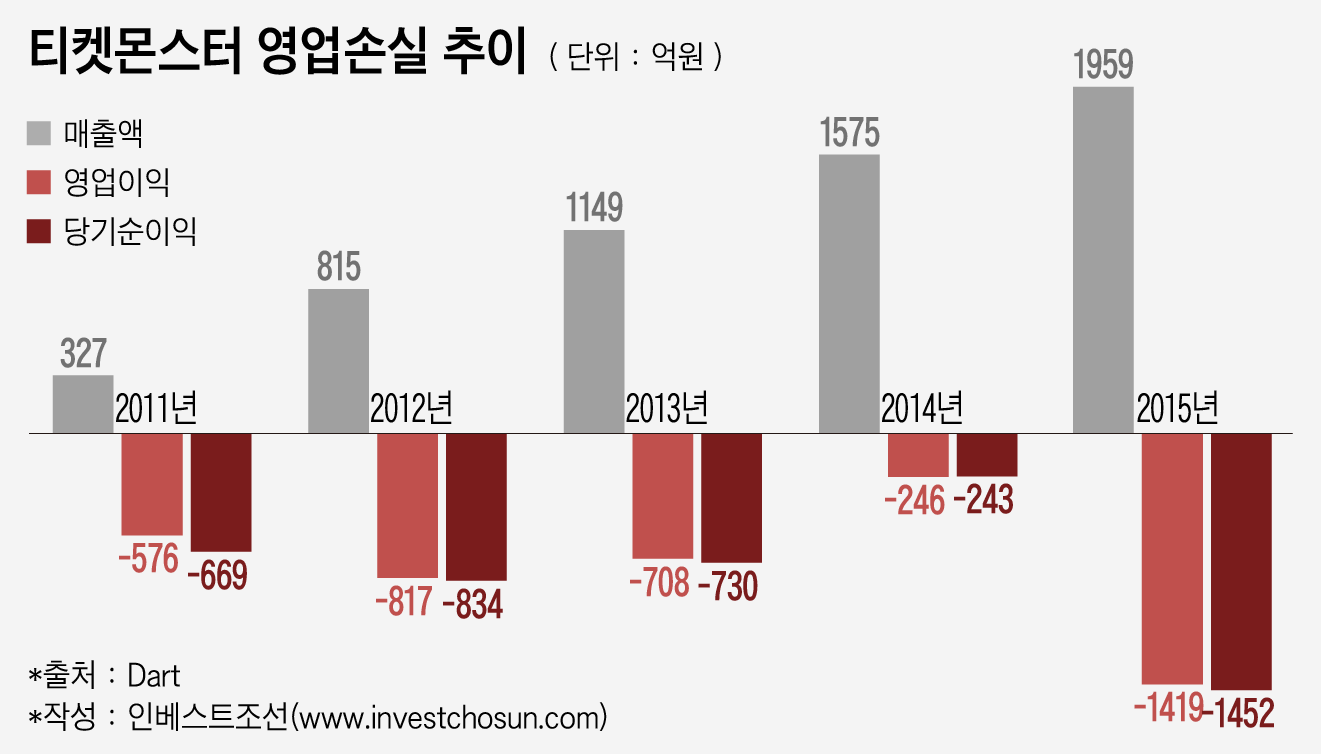

소셜커머스 전체 시장 규모는 2014년 6조원에서 지난해 10조원대까지 성장했다. '슈퍼마트'와 '티몬투어' 등 신규 사업에서 성과를 낸 덕에 티몬의 매출액은 꾸준히 늘었다. 2013년 1149억원이었던 매출액은 2015년 2000억원까지 성장했다. 지난해에도 매출 성장세를 이어간 것으로 전해졌다.

가파른 성장세를 보이고 있는 것과 달리 적자폭은 매년 확대되고 있다. 티몬은 5년 연속 적자를 상태다. 2013년 708억원에 그쳤던 영업손실은 2015년 1400억원으로 확대됐다. 지난해 실적은 아직 공개되지 않았지만 적자를 이어간 것으로 보인다.

매년 적자를 기록하고 있는 경쟁사들도 '확장'에만 집중하고 있어 출혈 경쟁은 지속될 것으로 보인다. 2년전 소프트뱅크로부터 약 1조원을 투자받은 쿠팡은 '로켓배송'시스템 구축에 올인하고 있다. 위메프와 티몬은 신선식품, 금융몰 등 새로운 수익 사업에 자금을 투입했다. 여기에 이마트, 홈플러스 등 대규모 유통업체들도 온라인 판매를 강화하고 있는 실정이다.

그간 외부 투자금에 의존해왔던 티몬은 IPO로 새 활로를 모색할 것으로 보인다. 티몬은 지난해 NHN엔터테인먼트로부터 475억원을 유치한 바 있다. 투자 자금은 빠르게 소진하고 있는 반면 신규 투자자를 찾지 못해 투자자금을 확보해야 하는 상황이다.

상장 공모 과정에서 자본을 유치할 수 있고, 이후 증자나 메자닌(Mezzanine) 등을 통해 다수의 투자자로부터 자금을 수혈받을 수 있다. 특정 투자자와 사모 방식으로 이뤄졌던 자금 유치 구조도 공모로 다변화할 수 있다.

그간 티몬은 마케팅 비용을 줄이면 언제든 영업흑자를 낼 수 있다고 자신해왔다. 지금은 시장 확대기 선점을 위한 투자를 지속하고 있다는 입장이다. 비상장사 시절에는 재무정보가 한정돼 이런 전략이 사실인지 의구심이 컸다. 상장사가 되면 재무정보에 공신력이 커지고, 꾸준한 투자자관계(IR)를 통해 시장 신뢰도 키울 수 있다.

FI 들에게도 여러 옵션이 생긴다. 2014년 콜버그크라비스로버츠(이하 KKR)와 앵커에퀴티파트너스, 신현성 대표는 컨소시엄을 구성해 그루폰으로부터 티몬 지분 59%을 인수해 현재까지 보유 중이다. 상장 과정에서 일부 지분을 매각할 수도 있고, 시장 가격이 생기는만큼 여러 방법을 통해 지분을 매각할 수 있게 된다.

티몬은 적자기업이라도 매출이 일정 수준 꾸준히 발생하고 성장성이 있는 기업이라면 상장할 수 있는 '테슬라요건'을 활용해 증시에 입성할 가능성이 크다. 대신 상장 주관사가 안전장치로 환매청구권(풋백옵션)을 설정해야 해 협의가 필요하다는 입장이다. 티몬 측은 "상장 시장과 구조에 대해선 추가적인 논의가 필요하다"고 말했다.

-

[인베스트조선 유료서비스 2017년 04월 05일 09:34 게재]

모바일커머스 3사중 첫 IPO 도전 사례

6년 연속 적자 전망...신규 유치금 확보는 어려워

상장으로 자본확충...FI 회수 통로 열어

6년 연속 적자 전망...신규 유치금 확보는 어려워

상장으로 자본확충...FI 회수 통로 열어