-

국내 대표 화장품 제조업자개발생산(ODM) 업체인 한국콜마가 공모채 시장에 데뷔한다. 국내외 시장에서 고성장세를 보이는 만큼 채권 시장의 호응이 클 것이란 기대감이 나온다.

23일 투자은행(IB) 업계에 따르면 한국콜마는 내달 3년 만기 500억원 규모의 공모채 발행을 준비하고 있다. 수요예측 결과에 따라 발행 규모를 1000억원까지 늘릴 예정이다. 발행주관사는 KB증권·삼성증권이 공동으로 맡았다.

한국콜마의 공모채 발행 기록은 현 한국콜마홀딩스가 1997년 한불종합금융의 보증을 통해 발행한 20억원어치의 보증사채가 전부다. 만기는 3년, 금리는 11%였다. 한국콜마가 수요예측을 통해 무보증 공모사채를 발행하는 것은 이번이 처음이다.

조달 자금은 각종 투자금으로 활용될 예정이다. 주로 해외 시장 투자에 쓰일 전망이다. 한국콜마는 아시아 최대 화장품 제조 전문 공장인 중국 '관정공장'을 보유하고 있는 등 해외 진출에 박차를 가하고 있다.

-

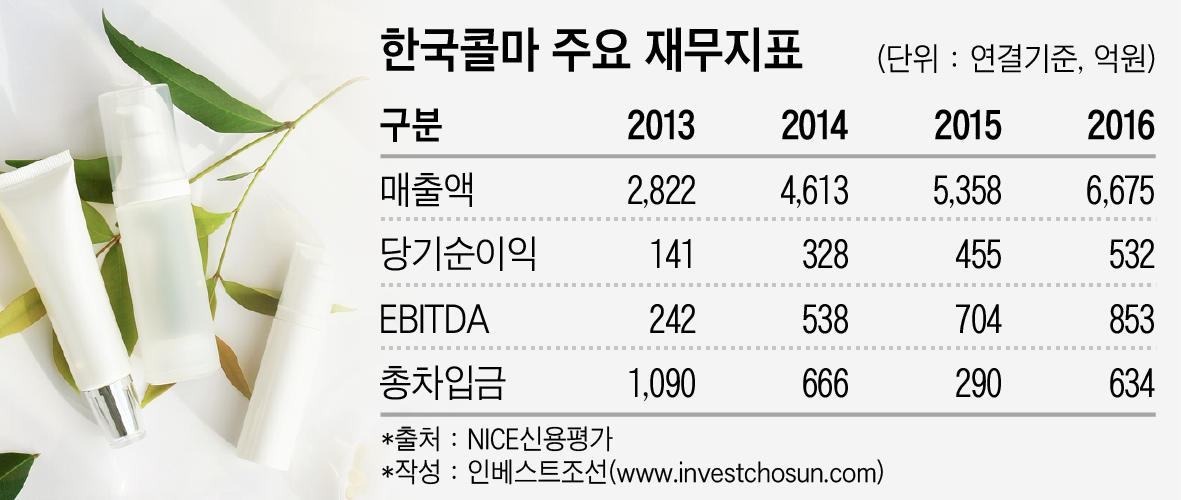

한국콜마는 최근 수년간 연평균 20%대의 매출성장률을 보이는 등 실적이 고성장 궤도에 있다. 지난해에는 화장품 ODM 기업인 미국의 PTP사와 캐나다의 CSR사를 인수하기도 했다.

꾸준한 투자로 차입금이 늘고 있지만 우려할 만한 수준은 아니라는 평가다. 신용평가업계 한 관계자는 "한국콜마는 상각전영업이익(EBITDA) 대비 총차입금 배율이 1 미만일 정도로 재무상황이 안정적이다"라고 밝혔다.

올 1분기에는 해외 매출 증가에 힘입어 경쟁사인 코스맥스보다 좋은 실적을 냈다. 한국콜마는 국내 드러그스토어나 홈쇼핑뿐 아니라 해외 시장 매출에도 공을 들이고 있다. 한국콜마는 A 신용등급을 부여받을 전망이다.

아직 해소되지 않은 중국의 사드 보복 이슈는 이번 발행에 큰 영향을 미치지 않을 전망이다. 투자은행(IB) 업계 관계자는 "대규모 채권발행이 아니다 보니 사드 이슈가 미칠 여파가 제한적"이라며 "채권시장에서 보기 드문 화장품 ODM 업체라는 점이 주목받을 것"이라고 언급했다.

-

[인베스트조선 유료서비스 2017년 05월 23일 16:56 게재]

무보증 공모채 첫 발행…최대 1000억 조달 예정

중국 시장 중심으로 수년째 고성장 중

중국 시장 중심으로 수년째 고성장 중